它们是基金的“外壳”,定义了基金的法律基础、治理结构和参与方的权利义务。

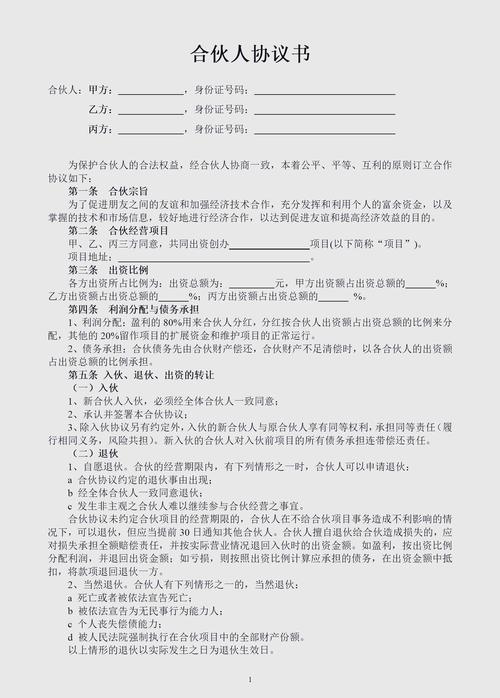

(图片来源网络,侵删)

核心概念速览

有限合伙基金

- 法律本质:它不是一个独立的法律实体,而是一种合伙企业,依据《中华人民共和国合伙企业法》设立。

- 结构:由两种合伙人组成:

- 普通合伙人:通常是基金管理人(或其关联的资产管理公司),负责基金的投资决策、运营管理,并对基金的全部债务承担无限连带责任。

- 有限合伙人:通常是投资者,不参与基金日常管理,以其认缴的出资额为限对基金债务承担有限责任。

- 比喻:像一个“俱乐部”,GP是俱乐部经理,负责所有事务;LP是俱乐部会员,只出钱享受服务,不干涉经理的管理。

- 典型代表:绝大多数的私募股权基金、创业投资基金。

契约型基金

- 法律本质:它不是一个法律实体,而是一份信托契约,依据《中华人民共和国信托法》、《证券投资基金法》等设立。

- 结构:由三方通过一份《基金合同》来约定权利义务:

- 基金管理人:负责投资运作,可以是信托公司、证券公司、基金公司等。

- 基金托管人:通常是银行,负责保管基金资产,监督管理人的行为,确保资金安全。

- 基金份额持有人:即投资者,根据持有的基金份额享有收益。

- 比喻:像一个“委托理财合同”,投资者(委托人)把钱交给管理人(受托人),并指定托管人(监督人)来保管资金,三方通过合同来规范一切行为。

- 典型代表:公募基金(如余额宝)、大部分的阳光私募证券基金。

核心对比表格

| 对比维度 | 有限合伙基金 | 契约型基金 |

|---|---|---|

| 法律依据 | 《合伙企业法》 | 《信托法》、《证券投资基金法》等 |

| 法律地位 | 非法人实体,在税务上被视为“透明体” | 非法人实体,在税务上被视为“导管体” |

| 参与方 | 普通合伙人、有限合伙人 | 基金管理人、基金托管人、基金份额持有人 |

| 核心文件 | 《合伙协议》 | 《基金合同》 |

| 投资者权利 | 通过合伙人大会行使,权利相对直接,但受限于GP的管理地位 | 通过基金合同约定,权利较为标准化,通常通过持有人大会行使 |

| 管理决策 | GP拥有绝对的管理权和决策权 | 管理人按照合同约定进行投资决策,托管人进行监督 |

| 责任承担 | GP:无限连带责任 LP:有限责任 |

管理人:以固有财产承担责任 托管人:以固有财产承担责任 投资者:有限责任 |

| 独立性 | 资产独立于GP和LP的个人资产 | 资产独立于管理人、托管人和投资者的个人资产 |

| 税务处理 | “先分后税”,合伙企业本身不缴纳所得税,利润直接分配给GP和LP,由他们各自缴纳所得税(穿透征税)。 | “先税后分”,基金作为一个整体在投资环节(如股息、利息)缴纳增值税等,分配给投资者后,投资者还需缴纳所得税(可能存在双重征税)。 |

| 设立与运营 | 程序相对复杂,需完成工商登记,有独立的银行账户,运营成本较高。 | 程序相对简单,无需工商登记,依托于管理人开立的账户,运营成本较低。 |

| 灵活性 | 极高。《合伙协议》可以高度定制化,满足复杂的GP/LP利益分配、决策机制等需求。 | 相对较低,受《基金合同》和监管法规的约束,标准化程度高,定制化空间有限。 |

| 退出机制 | LP通过转让合伙份额、GP回购、清算等方式退出。 | 投资者通过基金管理人开放申购赎回、或基金到期清算等方式退出。 |

深度解析与选择考量

税务处理(最核心的区别之一)

-

有限合伙的“穿透征税”优势:

- 这是私募股权/创投基金选择有限合伙形式的最主要原因,基金本身不交企业所得税,利润直接“穿透”到每个合伙人(LP和GP)。

- 对于LP(个人投资者),取得的基金收益(如股息、股权转让所得)通常按照“利息、股息、红利所得”或“财产转让所得”缴纳个人所得税,税率最高为20%或35%(超额累进),相比企业所得税(25%)有优势。

- 对于LP(机构投资者),取得的收益直接并入自身应纳税所得额,适用其自身的企业所得税率,避免了在基金层面和投资者层面的双重征税。

- GP:作为基金管理人,除了获得管理费,还可以获得“业绩报酬”(Carry),这部分收入通常也按“经营所得”缴纳个税。

-

契约型的“双重征税”劣势:

- 契约型基金在运作过程中,其投资收益(如买卖股票的价差、债券利息等)需要在基金层面缴纳增值税及附加、企业所得税等。

- 之后,基金将税后利润分配给投资者,投资者(尤其是个人)在获得这部分收益时,可能还需要再缴纳一次个人所得税,形成了事实上的双重征税。

- 注意:对于公募基金,国家有税收优惠政策,很多环节是免税的,但对于私募契约型基金,税收负担相对较重。

灵活性与定制化

-

有限合伙:就像一个“私人订制”的西装,GP和LP可以在《合伙协议》中自由约定几乎一切事项,包括:

- 收益分配:优先回报、追赶机制、分成比例等。

- 决策机制:哪些事项需要LP大会通过,哪些由GP全权决定。

- LP的权利:知情权、咨询权、重大事项否决权等。

- GP的权限:投资范围、杠杆限制等。

- 这种灵活性对于结构复杂的股权投资至关重要。

-

契约型:更像一件“成衣”,其《基金合同》有相对标准的模板,受到证监会等监管机构的严格约束,虽然也有一些定制空间,但远不如有限合伙自由,这种标准化也带来了更高的监管透明度和投资者保护。

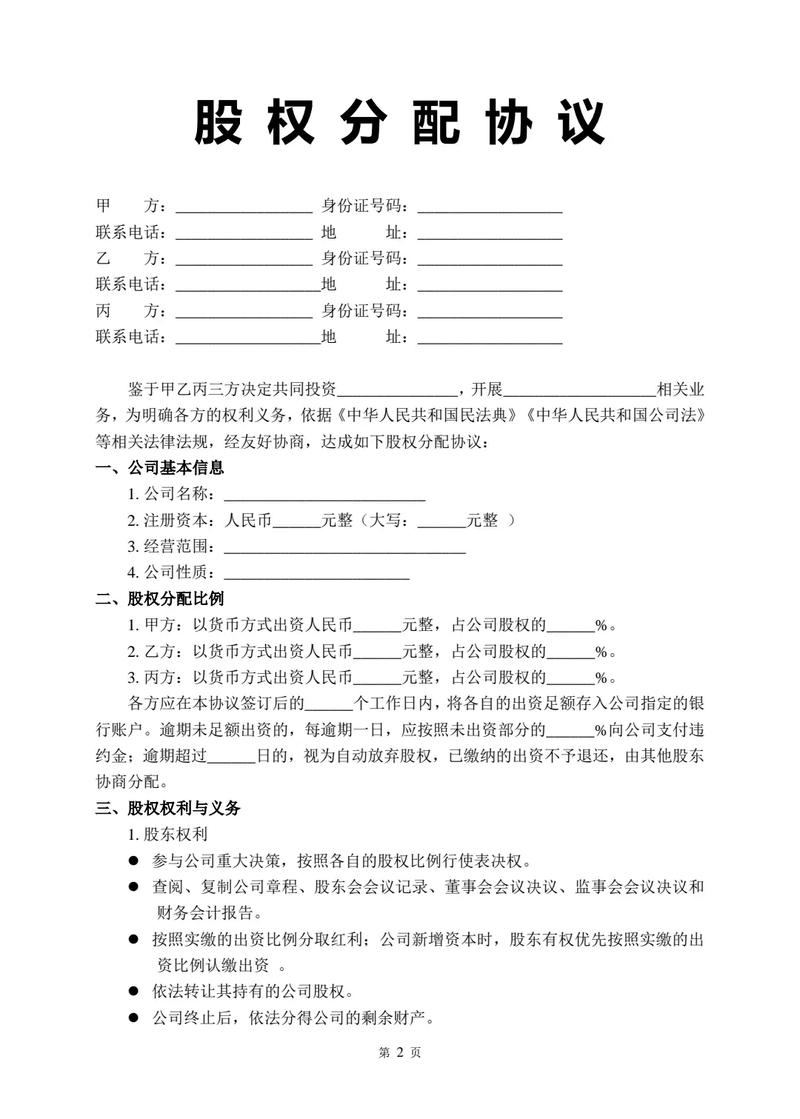

(图片来源网络,侵删)

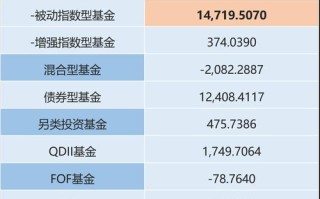

(图片来源网络,侵删)

设立与运营成本

- 有限合伙:成本更高,需要进行工商注册,开立独立的银行账户,每年需要审计,并且LP名册变更需要去工商局办理,流程繁琐。

- 契约型:成本更低,无需工商注册,依托于管理人现有的系统即可运作,变更投资者名册等流程相对简单。

如何选择?(应用场景)

选择 有限合伙基金 的场景:

- 私募股权/创业投资:这是绝对的主流,因为这类基金投资周期长(5-10年),结构复杂(多层嵌套、对赌协议、优先回报等),需要极高的灵活性和定制化安排,并且LP(尤其是高净值个人和家族)非常看重税务效率。

- 政府引导基金、产业基金:这些基金通常涉及政府、国企、民企等多方主体,利益诉求复杂,需要通过《合伙协议》来平衡各方权责。

- 追求税务筹划和结构设计的基金:当税务优化和复杂的收益分配机制是基金设计的核心时,有限合伙是首选。

选择 契约型基金 的场景:

- 公募基金:天生就是契约型,因为其面向不特定的公众投资者,需要高度标准化、透明化和监管保护。

- 阳光私募证券基金:许多私募证券基金选择契约型,设立简单,发行便捷,可以借助信托、券商、基金子公司的通道资源。

- 追求运营效率的基金:对于投资标的相对标准化(如股票、债券、期货)、投资决策流程化的基金,契约型的简单高效优势明显。

- FOF(基金中基金):投资于其他基金的基金,采用契约型可以简化结构,便于管理。

| 特性 | 有限合伙基金 | 契约型基金 |

|---|---|---|

| 灵活、定制、税务优化 | 标准、高效、监管透明 | |

| 优势 | 灵活性极高、税务筹划空间大、责任隔离清晰 | 设立运营简单、成本低、标准化程度高 |

| 劣势 | 设立运营复杂、成本高、LP权利相对弱势 | 灵活性差、可能面临双重征税 |

| 典型应用 | PE/VC、政府引导基金 | 公募基金、阳光私募、FOF |

有限合伙和契约型没有绝对的优劣之分,它们是服务于不同投资策略、不同投资者群体和不同监管环境的工具,选择哪种形式,取决于基金发起人的核心诉求:是需要“灵活的骨架”来搭建复杂的商业结构,还是需要“标准化的外壳”来实现高效便捷的运作。

(图片来源网络,侵删)

标签: 有限合伙契约型基金区别 契约型基金有限合伙模式 有限合伙基金契约型架构

版权声明:除非特别标注,否则均为本站原创文章,转载时请以链接形式注明文章出处。