- 什么是指数分级基金?

- 它的核心结构和工作原理

- 三类份额的特点

- 杠杆机制(双刃剑)

- 为什么它会逐渐消失?(兴衰史)

- 对投资者的启示

什么是指数分级基金?

指数分级基金是一种复杂的、结构化的指数基金,它将一只母基金,通过一个“分级”的过程,拆分成两种或三种不同风险、收益特征和流动性的子基金份额。

它就像一个“基金中的基金”,母基金本身就是一个普通的指数基金,但投资者可以选择购买它的不同“部件”——稳健份额和进取份额,或者直接购买母基金本身。

核心特点:

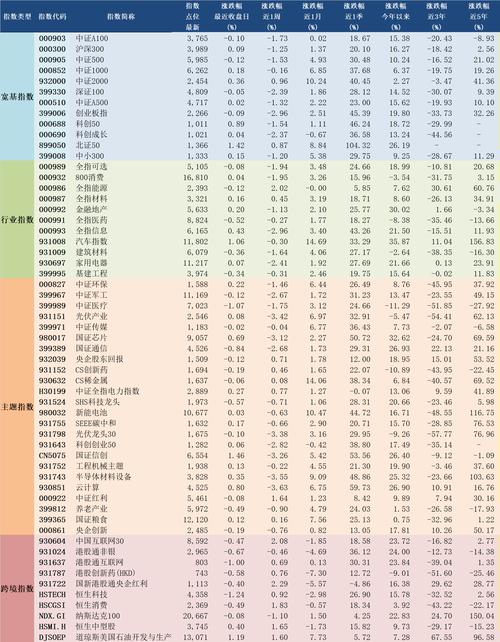

- 被动跟踪指数:母基金会被动地跟踪某个特定的股票指数(如沪深300、中证500等)。

- 结构化分级:将母基金的资产和收益进行重新分配,形成不同风险等级的子份额。

- 杠杆效应:通过稳健份额为进取份额提供“安全垫”,使得进取份额具备杠杆效应,能放大指数的涨跌幅。

核心结构和工作原理

一个典型的指数分级基金包含三类份额:

-

母基金

(图片来源网络,侵删)

(图片来源网络,侵删)- 代码:通常是5位数字,如161025(富国中证红利指数分级)。

- 性质:这是一只普通的开放式指数基金,它同时持有A类和B类份额的全部资产。

- 运作:投资者可以直接像买卖普通基金一样申购、赎回母基金,它的净值表现 = (A类净值 × A类份额占比) + (B类净值 × B类份额占比)。

-

稳健份额

- 代码:通常是母基金代码后加“A”,如161025A(富国中证红利A)。

- 性质:风险较低,收益相对稳定,类似于一个“有期限的固定收益产品”。

- 运作:

- 它不直接投资股票,而是持有母基金的一部分,并约定一个“年基准利率”(例如一年期定存利率+3%,通常是5%-7%)。

- 每年它会获得约定的利息(通常称为“约定收益”或“利息”)。

- 到期或满足条件时,可以按照净值1.00元“配对转换”成母基金份额,或者直接在场内交易。

-

进取份额

- 代码:通常是母基金代码后加“B”,如161025B(富国中证红利B)。

- 性质:风险极高,具有杠杆效应,目标是追求指数上涨的超额收益。

- 运作:

- 它也持有母基金的另一部分资产,但承担了母基金几乎所有的市场风险。

- 它需要向稳健份额支付约定的利息。

- 剩下的全部收益(或亏损)都归进取份额所有。

- 它在场内(股票账户)交易,价格波动巨大。

资金流向(杠杆来源): 稳健份额借钱给进取份额,或者说,进取份额向稳健份额“融资”,利息就是融资成本,这个利息是固定的,所以当母基金净值上涨时,进取份额的净值涨幅会超过指数;当母基金净值下跌时,其净值跌幅也会被放大。

三类份额的特点对比

| 特性 | 母基金 | 稳健份额 | 进取份额 |

|---|---|---|---|

| 风险水平 | 中等 | 低 | 高 |

| 收益特征 | 跟踪指数涨跌 | 相对固定的约定收益 | 杠杆化的指数收益 |

| 流动性 | 申赎/交易 | 场内交易或申赎 | 仅场内交易 |

| 主要投资者 | 普通基金投资者 | 追求稳健收益的投资者 | 追求高风险高收益、看多指数的投资者 |

| 代码示例 | 161025 | 161025A | 161025B |

| 运作方式 | 跟踪指数,同时持有A、B类 | 获取约定利息,本金相对安全 | 支付利息,承担全部市场风险 |

杠杆机制(双刃剑)

这是分级基金最核心、也最具争议的地方。

杠杆如何产生? 假设一个分级基金,母基金拆分为1份A类和1份B类(即A:B = 1:1)。

- 市场上涨:母基金净值上涨10%。

- A类获得约定收益(假设为6%)。

- B类支付给A类6%的利息后,获得剩余的4%。

- B类的净值涨幅 = 4% / (B类初始资产占比) = 4% / 50% = 8%。

- 杠杆倍数 = 8% / 10% = 0.8倍。

- 市场下跌:母基金净值下跌10%。

- A类仍然获得约定收益6%。

- B类支付给A类6%的利息后,承担全部的-10%亏损。

- B类的净值跌幅 = (-10% - 6%) / (B类初始资产占比) = -16% / 50% = -32%。

- 杠杆倍数 = -32% / -10% = 3.2倍。

杠杆的双刃剑效应:

- 牛市时:B类份额能放大收益,表现远超指数,吸引大量投机资金。

- 熊市时:B类份额会放大亏损,净值暴跌,甚至可能因为净值过低而“下折”,导致投资者本金大幅缩水,甚至血本无归。

下折机制: 当进取份额的净值跌至一个阈值(通常是0.25元)时,基金会进行“向下折算”。

- 目的:恢复B类份额的杠杆水平,并保护A类份额的利息安全。

- 对B类投资者的影响:净值被强制“归一”到1元,同时份额数量大幅减少,这个过程会导致巨大的市值损失,净值0.25元时,1份B类变成0.25份,再“折算”成1份,相当于亏损了75%的份额。

为什么它会逐渐消失?(兴衰史)

指数分级基金曾经是A股市场的一大创新,吸引了大量资金,但其固有的缺陷最终导致了它的没落。

兴起原因:

- 牛市助推:在2025-2025年的大牛市中,B类份额的杠杆效应让投资者赚得盆满钵满,使其声名鹊起。

- 满足了不同需求:A类为保守型投资者提供了比债券更高的收益,B类为激进型投资者提供了杠杆工具。

衰落原因:

- 高杠杆风险:2025年股灾期间,大量B类份额因净值暴跌而触发下折,许多投资者在下折前后买入,遭遇“戴维斯双杀”,损失惨重,引发了大量纠纷和投诉。

- 复杂的条款:下折、上折、配对转换等机制对普通投资者来说过于复杂,很多人在不完全理解风险的情况下就参与了投资。

- 套利机制被滥用:配对转换的套利机制在极端市场情况下会失效,甚至加剧市场波动。

- 监管趋严:鉴于其高风险和引发的市场问题,中国证监会开始逐步规范和限制分级基金的发展。

- 新规:2025年起,仅存续的分级基金才能继续运作,暂停任何新的分级基金审批。

- 清退:要求存续的分级基金在2025年底前完成转型或清盘。

最终结局: 市场上绝大多数分级基金都已经完成了“转型”(转型为普通的指数LOF基金)或“清算”,它们作为一个产品类别,已经基本退出了历史舞台。

对投资者的启示

虽然指数分级基金已经成为历史,但它的兴衰给投资者留下了宝贵的教训:

- 警惕高杠杆产品:任何带有杠杆的金融产品,都是一把锋利的双刃剑,它能放大收益,更能放大风险,在市场向好时,人们往往只看到收益,而忽略了风险。

- 不懂不投:投资的第一原则是理解你买的是什么,分级基金的条款极其复杂,如果投资者无法完全理解其运作机制和风险,就绝对不要碰。

- 看清产品本质:不要被花哨的名称和宣传语迷惑,稳健份额并非完全没有风险(如信用风险),进取份额则本质上是高风险的投机工具。

- 关注监管动向:金融创新往往伴随着风险,监管政策的走向是判断一个产品未来前景的重要依据。

指数分级基金是一个金融创新的典型案例,它深刻地揭示了高风险、高收益背后的残酷现实,也教育了广大投资者要敬畏市场,理性投资。

标签: 指数分级基金运作机制 分级基金投资策略 指数分级基金风险收益