核心比喻:商场里的“专卖店” vs “旗舰店”

-

ETF基金 (交易所交易基金):你可以把它想象成商场里的“专卖店”。

(图片来源网络,侵删)

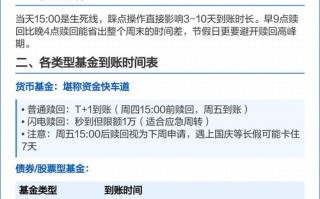

(图片来源网络,侵删)- 商品:专卖店只卖一个品牌(苹果专卖店”只卖苹果产品),同样,一只ETF通常紧密跟踪某一个特定的指数(比如沪深300指数、中证500指数、纳斯达克100指数)。

- 交易方式:你直接去专卖店(股票交易软件)购买,价格是明码标价(实时市场价格),一手一手地买,像买卖股票一样方便快捷。

- 特点:专一、透明、交易成本低。

-

LOF基金 (上市型开放式基金):你可以把它想象成商场里的“大型旗舰店”。

- 商品:旗舰店里不仅有自有品牌商品,还有其他品牌,甚至可能有餐厅、电影院,同样,LOF既可以是指数基金,也可以是主动管理型基金,投资范围更灵活。

- 交易方式:你可以在旗舰店里(基金公司或代销平台)按“每日收盘后计算出的基金净值”进行申购/赎回;也可以在旗舰店门口的“交易所”(股票交易软件)像买卖股票一样,按实时市场价格进行交易。

- 特点:渠道多、方式灵活,既像开放式基金又像封闭式基金。

详细定义与特点

ETF基金 (交易所交易基金 - Exchange Traded Fund)

定义: 一种在交易所上市交易的、基金份额可变的开放式基金,它追踪的是某个特定的指数,因此也被称为“指数基金”或“指数股票型基金”。

核心特点:

- 被动管理:绝大多数ETF都是被动管理,目标是复制某个指数的表现,基金经理不主动选股,所以管理费通常较低。

- 交易方式像股票:在股票交易时间内,像买卖股票一样在交易所进行,价格实时变动,可以设置限价单、止损单等。

- 实物申赎机制:这是ETF最核心、最独特的机制。

- 申购:不是用钱直接买,而是需要拿一篮子股票(构成指数的成分股)去换ETF份额。

- 赎回:不是直接换回钱,而是把ETF份额换回一篮子股票。

- 这个机制保证了ETF的市场价格(市价)和它的基金净值(NAV)之间不会产生太大的偏离,通常非常接近。

- 高透明度:每日公布申购赎回清单,投资者清楚地知道基金持有哪些股票。

- 费率低:管理费和托管费通常低于主动型基金和普通指数基金。

优点:

(图片来源网络,侵删)

- 交易便捷:T+1交易(当日买入,下一个交易日可卖出),流动性好。

- 成本极低:管理费低,买卖佣金(和股票一样)。

- 分散投资:买入一只ETF等于买了一篮子股票,有效分散了单个股票的风险。

- 税收高效:在特定情况下(如免征资本利得税的国家),税收效率高于共同基金。

缺点:

- 跟踪误差:由于各种原因(如现金拖累、申购赎回冲击等),ETF的表现可能与指数有微小偏差。

- 溢价/折价风险:虽然实物申赎机制使其价格和净值高度一致,但在极端市场情况下,仍可能出现微小溢价或折价。

LOF基金 (上市型开放式基金 - Listed Open-ended Fund)

定义: 一种既可以像开放式基金一样在基金公司或代销平台申购/赎回,又可以像封闭式基金一样在证券交易所上市交易的基金。

核心特点:

- 交易方式双轨制:

- 场内交易:在证券交易所买卖,价格实时变动,像股票一样。

- 场外交易:在基金公司官网、银行、第三方平台(如支付宝、天天基金网)申购/赎回,价格是每日收盘后计算的基金净值。

- 管理方式灵活:LOF不一定是指数基金,它可以是主动管理型基金,也可以是指数型基金,基金经理可以根据自己的判断进行投资决策。

- 申赎方式灵活:投资者可以根据自己的需求,选择在场内交易或场外申赎。

- 价格与净值可能偏离:由于场内交易价格是市场供需决定的,而场外申赎价格是基金净值,所以LOF的场内市场价格和它的基金净值之间可能存在较大差异,即溢价或折价。

优点:

(图片来源网络,侵删)

- 渠道便利:场内场外都能交易,方便不同类型的投资者。

- 折价/溢价套利机会:对于专业投资者来说,当LOF的场内价格与基金净值出现较大差异时,可以通过“场内买入+场外赎回”或“场外申购+场内卖出”的方式进行套利。

- 投资选择多样:既有主动管理型LOF,也有指数型LOF,满足不同偏好。

缺点:

- 价格波动大:场内交易价格受市场情绪影响,可能偏离净值较多,普通投资者容易被“高买低卖”。

- 套利门槛高:套利通常需要大额资金和证券账户,不适合普通散户。

- 费率可能较高:如果是主动管理型LOF,其管理费通常和普通主动型基金一样,高于ETF。

核心区别对比表

| 特性 | ETF基金 (交易所交易基金) | LOF基金 (上市型开放式基金) |

|---|---|---|

| 交易场所 | 仅限证券交易所(场内) | 交易所(场内) + 基金公司/代销平台(场外) |

| 交易方式 | 像股票一样,按实时市场价格交易 | 场内:按实时市场价格交易 场外:按每日收盘净值申购/赎回 |

| 基金类型 | 绝大多数为被动管理的指数基金 | 可以是主动管理型,也可以是指数型 |

| 申赎机制 | 实物申赎(用股票换份额,用份额换股票) | 现金申赎(用钱买份额,用份额换钱) |

| 价格与净值 | 高度一致,偏离极小 | 可能出现较大溢价或折价 |

| 主要优势 | 交易便捷、成本低、透明度高 | 交易渠道灵活、存在套利机会 |

| 主要风险 | 跟踪误差、微小折溢价风险 | 价格大幅偏离净值风险 |

| 适合投资者 | 追求低成本、高效率、指数化投资的个人和机构 | 希望灵活申赎、或能利用套利机会的投资者 |

如何选择?

选择 ETF 基金,如果你:

- 看好某个特定指数(如想投资大盘股,就买沪深300 ETF;想投资科技股,就买科创50 ETF)。

- 追求低成本:希望最大限度地节省管理费和交易成本。

- 喜欢像炒股一样交易:习惯在股票软件里操作,希望快速买卖。

- 相信长期、被动投资:认为长期来看,大部分主动基金经理跑不赢市场指数。

选择 LOF 基金,如果你:

- 信任某位基金经理的主动管理能力:找到了一位历史业绩优秀、投资理念与你契合的基金经理,并且他恰好管理着一只有LOF份额的基金。

- 需要灵活的进出方式:既想在场内方便交易,又想在场外设置定投或大额申赎。

- 对套利有一定了解:作为经验丰富的投资者,能发现并利用场内外的价格差异进行套利(注意:这需要专业知识和资金量)。

- 找不到合适的ETF替代品:你想投资的领域没有对应的ETF,但有相关的LOF基金。

- ETF = 股票式交易的指数基金,核心是“指数”和“股票交易”。

- LOF = 可以上市交易的开放式基金,核心是“灵活的交易渠道”和“主动/被动管理”。

对于绝大多数普通投资者,尤其是刚开始接触指数化投资的投资者来说,ETF 通常是更简单、更透明、成本更低的选择,而 LOF 则提供了一种更复杂的工具,适合有特定需求或更高阶的投资者。

标签: ETF基金和LOF基金区别详解 LOF基金和ETF基金哪个更适合投资 ETF与LOF基金的交易规则对比

版权声明:除非特别标注,否则均为本站原创文章,转载时请以链接形式注明文章出处。