- 机构投资者:他们是资金的来源方,是进行投资理财的实体。

- 基金机构:他们是专业的资金管理方,是设计和运作基金产品来为机构投资者(以及其他投资者)服务的实体。

下面我将为您分别拆解这两类机构,并阐述它们之间的关系、运作模式以及在中国市场的现状。

第一部分:机构投资者

机构投资者是指用自有资金或所管理的资金进行证券投资等理财活动的法人机构,与个人投资者相比,他们通常具有以下特点:

- 资金规模巨大:动辄数亿、数十亿甚至上千亿人民币。

- 投资期限长:追求长期、稳定的回报,而非短期投机。

- 专业团队强大:拥有由经济学家、行业分析师、风险控制专家等组成的专业投研团队。

- 风险偏好各异:根据其自身性质,风险偏好从保守到激进不等。

- 信息优势明显:能接触到更广泛、更深度的市场信息和公司内部数据。

主要的机构投资者类型:

-

商业银行

- 资金来源:自营资金、理财子公司资金、保险资金等。

- 投资特点:规模最大,风险偏好相对保守,主要投资于高信用等级的债券、货币市场工具、非标资产等,近年来,其理财子公司越来越多地投向权益类(股票)和混合类基金。

-

保险公司

- 资金来源:保费收入。

- 投资特点:资金规模巨大且稳定,投资期限极长(与保单期限匹配),风险偏好较低,追求绝对收益,是债券市场最重要的投资者之一,也是股票市场(尤其是蓝筹股)和另类投资(如不动产、基础设施)的重要参与者。

-

证券公司

(图片来源网络,侵删)

(图片来源网络,侵删)- 资金来源:自有资本金、客户资产管理业务(资管计划)资金。

- 投资特点:投资风格灵活,专业性强,自营盘追求较高收益,资管业务则根据客户需求设计不同风险等级的产品,他们是股票市场、债券市场、衍生品市场最活跃的参与者之一。

-

公募基金

- 资金来源:向公众募集的资金。

- 投资特点:虽然公募基金本身是基金机构,但它们作为机构投资者,会将募集来的资金投向股票、债券、商品等其他资产,它们是二级市场(尤其是股票市场)最重要的机构力量之一。

-

私募基金

- 资金来源:向合格投资者非公开募集的资金。

- 投资特点:策略灵活多样,包括股票多头、量化对冲、事件驱动、宏观策略等,追求高收益,风险也相对较高。

-

养老基金

- 资金来源:企业年金、职业年金、基本养老保险基金等。

- 投资特点:典型的长期投资者,风险承受能力正在逐步提升,在全球范围内,他们是股票和私募股权市场最重要的增量资金之一,中国的养老金体系正在快速发展,其投资动向备受关注。

-

主权财富基金

(图片来源网络,侵删)

(图片来源网络,侵删)- 资金来源:国家外汇储备、自然资源收入等。

- 投资特点:代表国家进行长期、全球化的投资,资产规模极其庞大,投资目标通常是为子孙后代保值增值,风险偏好较低但投资期限极长,中国的中投公司 就是典型代表。

-

家族办公室

- 资金来源:富裕家族的财富。

- 投资特点:为单个家族提供全方位的财富管理和传承服务,投资策略高度定制化,可以覆盖几乎所有资产类别,是全球私募股权和房地产的重要投资者。

第二部分:基金机构

基金机构是金融市场的“专业厨师”,它们设计并管理“投资菜谱”(基金产品),供投资者(包括机构和个人)选择和购买。

主要的基金机构类型:

-

公募基金公司

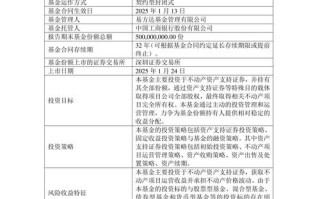

- 定义:经中国证监会批准,可以面向社会公众公开发售基金份额的基金管理公司。

- 特点:

- 牌照门槛高:受到最严格的监管。

- 产品标准化:产品类型(如股票型、债券型、混合型、货币型)和投资策略相对标准化。

- 信息披露透明:定期公布净值、季报、年报等,接受公众监督。

- 代表公司:易方达、华夏基金、嘉实基金、南方基金、汇添富基金等。

-

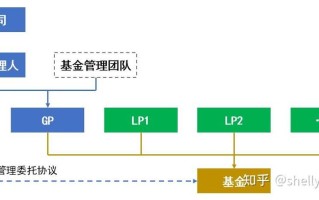

私募基金管理人

- 定义:向特定合格投资者非公开募集资金并进行投资的基金管理机构。

- 特点:

- 灵活性高:投资策略、标的、收费方式(如“高水位线”计提)都非常灵活。

- 监管相对宽松:在合格投资者框架下运作,但近年来监管也在不断加强。

- 业绩导向强:通常与业绩强相关,激励力度大。

- 代表公司:高瓴资本、景林资产、幻方量化、九坤投资等(涵盖证券、股权、创投等多种类型)。

-

银行理财子公司

- 定义:由商业银行设立的,专门从事理财业务的子公司,这是资管新规后,银行理财业务转型的核心载体。

- 特点:

- 银行背景强大:拥有庞大的客户基础和渠道优势。

- 产品净值化转型:打破刚性兑付,产品向净值化、公募化方向发展。

- 投资范围广泛:可以投资标准化资产(股票、债券),也可以投资非标资产,但受到严格限制。

- 代表公司:工银理财、建信理财、招银理财、兴银理财等。

-

券商资管

- 定义:证券公司设立的资产管理子公司。

- 特点:

- 投研能力强:依托券商的研究体系,在股票和债券投资上具有优势。

- 产品线丰富:包括集合资产管理计划、定向资产管理计划、专项资产管理计划等。

- 代表公司:中信证券资产、中金公司资产管理、华泰资管等。

-

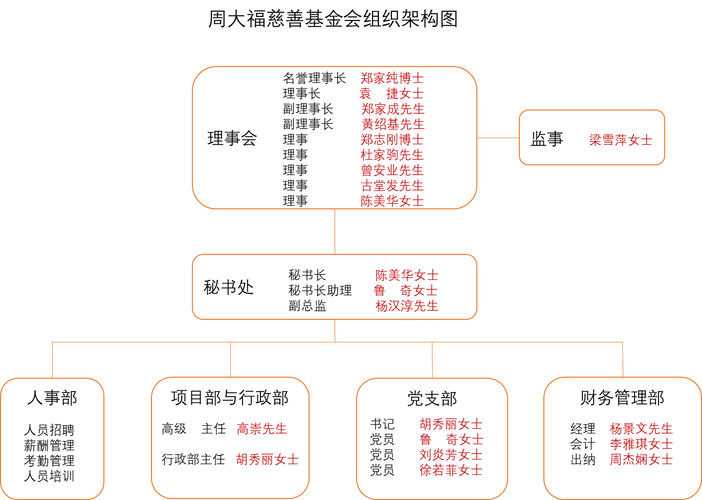

信托公司

- 定义:传统上以“信托”关系为核心,从事受托理财业务的金融机构。

- 特点:

- 非标资产专家:在投资非标准化资产(如信托贷款、股权投资)方面有传统优势。

- 业务转型中:随着资管新规打破“刚性兑付”,信托公司也在积极转型,发力标品业务(如证券投资信托)。

第三部分:机构投资者与基金机构的关系

这两者之间的关系是资金方与资产管理方的关系,是现代资管行业的核心。

关系图示:

机构投资者 (资金方) <---> 基金机构 (资产管理方)

| (投资)

V

金融市场 (股票、债券、商品等)

具体互动模式:

-

直接购买产品:机构投资者直接向基金机构购买其发行的基金产品。

- 例如:一家保险公司可能会购买一家公募基金公司发行的“债券增强型基金”或“蓝筹股指数基金”。

-

定制化专户理财:大型机构投资者(如大型企业、主权基金)会向基金机构(尤其是券商资管、公募专户部门)提出自己的投资需求,基金机构为其量身定制一个独立的资产管理账户,进行一对一的投资管理。

-

委托投资:机构投资者将一部分资产委托给最擅长的基金机构进行管理。

- 例如:一个养老基金可能会将资产分配给不同的基金机构:一部分给顶尖的股票多头私募,一部分给全球宏观对冲基金,一部分给优质的债券基金,这种模式称为“核心-卫星”策略。

-

战略合作:机构投资者和基金机构之间可能建立更深度的合作关系,如共享研究资源、联合投资等。

总结与趋势

- 专业化分工:机构投资者负责提供资金并设定风险收益目标,基金机构则负责专业的资产管理和投资执行,这种分工使得资源得到最优配置。

- 监管驱动变革:以中国的“资管新规”为代表的全球性监管改革,正在推动整个行业走向“净值化、去通道、打破刚性兑付”,使得机构投资者在选择基金机构时更加注重其真实投资能力和风险管理水平,而非隐性担保。

- 规模持续增长:随着居民财富的积累和企业年金、养老金等长期资金的发展,机构投资者的资金规模将持续扩大,为基金机构提供了源源不断的“弹药”。

- 策略多元化:面对复杂多变的市场环境,机构投资者对基金机构的需求不再局限于传统的股票和债券投资,而是越来越多地寻求量化、对冲、另类投资(如私募股权、REITs)等多元化策略来分散风险、增强收益。

“机构投资理财基金机构”描绘了一个由专业资金和专业管理人共同构成的、庞大而复杂的生态系统,在这个系统中,资金和专业的有效结合,是推动资本市场健康发展、实现社会财富保值增值的关键。

标签: 基金机构资产配置策略 机构投资理财基金配置方法 基金机构资产配置方案