第一部分:私募基金备案 (Fund Filing & Registration)

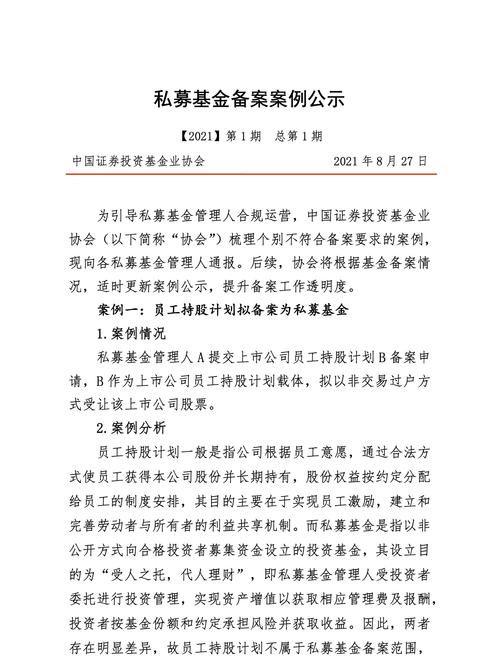

备案是私募基金合法运作的“出生证”和“通行证”,它指的是私募基金管理人在设立一只新的私募基金产品后,需要向中国证券投资基金业协会(简称“中基协”)进行登记备案的过程。

为什么要备案?

- 合法合规的硬性要求:根据《证券投资基金法》和《私募投资基金监督管理暂行办法》等法律法规,未经备案的私募基金不得向投资者募集资金和进行投资活动,备案是私募基金合法运作的前提。

- 行业准入门槛:备案制度筛选出具备基本专业能力和合规意识的管理人,保护投资者免受不合格机构的侵害。

- 接受监管与自律管理:备案后,基金产品和中基协登记的管理人都将纳入监管体系,需要定期提交更新信息,接受中基协的自律管理和检查。

谁来备案?

备案的主体是私募基金管理人,管理人在备案基金产品之前,自身必须先在中基协完成管理人登记。

- 管理人登记:相当于管理人的“身份证”,申请机构需要满足中基协的严格要求,包括:

- 资本金:实缴资本不低于100万元,且能为公司运营提供支持。

- 人员:具备基金从业资格的员工(法定代表人、风控负责人等高管需具备相关经验和资格)。

- 制度:建立完善的内部控制、风险管理、信息披露等制度。

- 场地:有固定的办公场所。

- 合规性:无重大违法违规记录。

备案的核心流程(以新设基金为例)

- 产品设立:管理人确定基金的投资策略、标的、结构、募集规模等,并完成基金合同/合伙协议等法律文件的起草。

- 准备备案材料:这是最关键的一步,材料必须真实、准确、完整,主要包括:

- 基金备案申请书

- 基金合同/公司章程/合伙协议

- 委托管理协议》(如适用)

- 托管协议》(如适用,目前大部分证券类和部分股权类基金要求托管)

- 募集说明书

- 投资者名单、实缴资本证明

- 管理人/基金的风险评估报告

- 法律意见书(由律师事务所出具,对管理人登记和基金备案的合规性发表意见)

- 在中基协AMBERS系统提交:所有材料均通过资产管理业务综合报送平台(AMBERS系统)进行线上提交。

- 中基协审核:

- 形式审查:检查材料是否齐全、格式是否正确。

- 内容审查:对材料的实质性内容进行审核,重点关注基金结构、投资者适当性、风险匹配、资金流向等。

- 反馈与补正:如果材料存在问题,中基协会通过系统反馈,管理人需在规定时限内进行修改和补充。

- 备案通过:审核通过后,中基协会为基金产品分配唯一的基金编码,并在协会官网公示,至此,基金备案完成,可以正式开始投资运作。

备案后的持续义务

备案不是一劳永逸的,基金和管理人需要履行持续的更新和报告义务:

- 管理人:年度信息更新、重大事项变更报告、审计报告提交等。

- 基金产品:季度/年度报告、投资者信息更新、重大事项报告等。

第二部分:私募基金投资 (Private Fund Investment)

投资是指合格投资者为了获取收益,将资金委托给私募基金管理人,由管理人进行专业投资管理的过程。

谁能投资私募基金?(合格投资者)

私募基金面向的是高净值合格投资者,而非普通公众,这是为了保护风险承受能力较弱的投资者,根据规定,合格投资者需满足以下任一条件:

- 机构投资者:

净资产不低于1000万元的单位。

- 个人投资者:

- 金融资产不低于300万元(金融资产包括银行存款、股票、债券、基金份额、资产管理计划、信托计划、保险产品、期货权益等)。

- 或者,最近三年个人年均收入不低于50万元。

投资者在投资时,还需要满足投资者风险评级(如C4/C5级)与基金风险等级(如R4/R5级)相匹配的要求。

如何投资私募基金?

-

寻找与识别:

- 渠道:通过银行、券商、第三方财富管理机构(如诺亚、钜派等)的合格投资者专属产品名录,或直接通过管理人自己的渠道进行了解。

- 关键点:投资者需要具备一定的专业知识,对管理人、基金经理、基金策略进行尽职调查。

-

尽职调查: 这是投资前至关重要的一步,目的是“看清楚”管理人基金,主要包括:

- 管理人背景:成立时间、团队稳定性、历史业绩、有无合规处罚记录。

- 基金经理:从业年限、历史业绩(尤其是熊市中的表现)、投资理念是否清晰一致。

- 投资策略:策略是否清晰、可理解?是股票多头、量化对冲、债券、并购还是其他?策略容量有多大?

- 风控体系:如何控制回撤?止损线在哪里?

- 历史业绩:分析其历史业绩的真实性、可持续性,以及与市场基准的对比(夏普比率、最大回撤等)。

- 法律文件:仔细阅读基金合同,重点关注投资范围、费用结构(管理费、业绩提成)、封闭期/开放日、申赎规则、预警线/平仓线等核心条款。

-

认购与缴款:

- 通过管理人或代销机构完成《风险揭示书》、《投资者承诺函》等文件的签署。

- 将投资款汇入基金在托管人(通常是银行或券商)开立的募集账户或托管账户。务必确保资金流向是托管账户,警惕资金池等非法集资行为。

-

投后管理:

- 获取信息:定期(如每月/每季度)收到基金管理人提供的净值报告、运作报告。

- 跟踪沟通:与基金经理或管理人保持沟通,了解投资组合的最新变化和市场观点。

- 关注合规:留意管理人是否按时披露信息,有无重大负面新闻。

私募基金的主要类型(按投资标的)

- 私募证券投资基金:主要投资于公开交易的股票、债券、期货、期权等,追求绝对收益,策略多样(如多头、量化对冲、宏观策略等)。

- 私募股权投资基金:主要投资于非上市企业的股权,通过企业上市、并购或管理层回购等方式退出,投资周期长(5-10年),高风险高回报。

- 创业投资基金:主要投资于初创期、成长期的中小企业,与PE类似,但更侧重于早期和高成长性。

- 其他类私募投资基金:如投资红酒、艺术品、红酒等非标资产的基金,目前监管趋严,发行量很少。

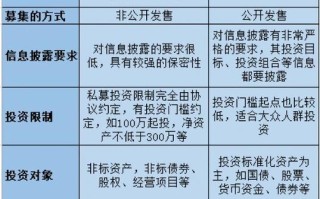

私募基金的主要特点(与公募基金对比)

| 特点 | 私募基金 | 公募基金 |

|---|---|---|

| 募集对象 | 合格投资者(高净值人群) | 社会公众(不设门槛) |

| 募集方式 | 非公开,向特定对象募集 | 公开,公开宣传、发售 |

| 信息披露 | 要求较低,仅向投资者披露 | 要求极高,需定期向全社会披露 |

| 投资限制 | 限制较少,投资策略更灵活 | 限制较多,如投资仓位、投资比例等 |

| 费用结构 | 通常有业绩提成(如20%的超额收益)+ 管理费 | 通常只有管理费,无业绩提成 |

| 流动性 | 较差,通常有6个月至数年的封闭期 | 较好,大多开放申赎 |

| 风险收益 | 高风险、高潜在收益,追求绝对收益 | 风险收益因产品而异,多为相对收益 |

总结与风险提示

- 对管理人而言:备案是合规的生命线,必须严格遵循中基规协的各项要求,做到“合规、诚信、专业、稳健”。

- 对投资者而言:投资私募基金意味着参与了一个高门槛、高风险、专业化的市场。不能只看宣传的高收益,更要做好充分的尽职调查,理解产品逻辑,评估自身风险承受能力,并做好长期投资的心理准备。

再次强调风险: 私募基金不承诺保本保收益,其净值存在较大波动甚至本金完全损失的可能性,投资者在参与前,务必通过正规渠道,并咨询专业的金融顾问。

标签: 私募基金备案流程 私募基金投资策略 私募基金备案条件