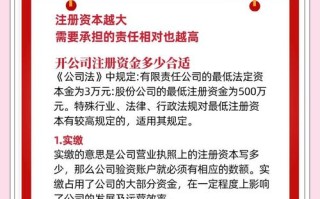

核心概念:私募基金公司 vs. 子公司

我们需要明确两个核心角色:

(图片来源网络,侵删)

-

私募基金公司 (Private Equity Fund Company / Asset Management Company):

- 角色定位: 这是“管理人”(Manager),它的核心职能是发起、设立和管理私募基金。

- 业务模式: 它通过向合格投资者募集资金,设立一个或多个独立的“基金”(如有限合伙企业、契约型基金等),这个管理人利用募集来的资金去进行投资(如收购公司、购买股权、证券等),并通过专业的投资管理运作,为投资者创造回报。

- 形象比喻: 可以把它想象成一个“投资顾问”或“厨师”,厨师负责设计菜单(投资策略),采购顶级食材(募集资金),然后烹饪出美味的菜肴(投资项目),最终呈现给食客(投资者)。

-

私募基金公司的子公司 (Subsidiary of a PE Fund Company):

- 角色定位: 这是私募基金公司为了特定目的而全资控股或控股的独立法人实体。

- 业务模式: 子公司的业务通常与母公司(私募基金公司)紧密相关,但又是独立的,它不直接面向公众募集资金,而是作为母公司业务链条中的一个环节。

- 形象比喻: 如果私募基金公司是“集团”,那么子公司就是这个集团下的“专业子公司”或“事业部”,集团下面可以有专门做房地产投资的子公司,专门做法律服务的子公司,或者专门做项目孵化的子公司。

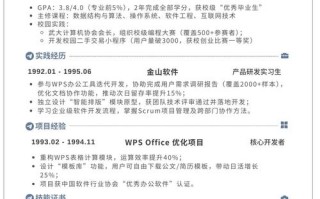

私募基金公司设立子公司的常见类型及目的

私募基金公司设立子公司通常不是随意为之,而是有非常明确的战略目的,以下是几种最常见的类型:

基金子公司 (Fund Subsidiary)

这是最常见的一种类型,母公司设立一个子公司,由这个子公司作为基金管理人,去发起和设立新的基金。

(图片来源网络,侵删)

- 目的:

- 隔离风险: 这是最主要的目的,将不同基金的管理职能分拆到不同子公司,可以做到风险隔离,如果其中一个基金或子公司出现严重问题,不会直接影响到母公司及其他基金,起到“防火墙”的作用。

- 专业化分工: 母公司可以设立专注于不同领域的子公司,如“房地产投资子公司”、“证券投资子公司”、“不良资产处置子公司”等,实现更精细化的管理和运营。

- 品牌策略: 可以使用不同的品牌名称来运营子公司,以适应特定的市场或投资者群体。

项目公司 / 特殊目的载体

当私募基金决定投资一个具体项目(如收购一家公司、开发一个房地产项目)时,通常会设立一个项目公司来持有这个资产。

- 目的:

- 风险隔离: 将单个项目的风险与基金的整体资产隔离开,即使这个项目失败,也只会影响该项目本身,不会“火烧连营”影响到基金的其他投资。

- 便于运营和管理: 项目公司是独立的法人实体,可以独立地签订合同、进行融资、招聘员工,方便对项目进行独立的管理和处置。

- 税务筹划: 在某些情况下,通过特定的SPV结构可以进行更优的税务安排。

资产管理或运营子公司

有些私募基金在投资后,会深度参与被投企业的运营,甚至进行控股收购,这时,他们会设立子公司来承担这些运营管理职能。

- 目的:

- 价值提升: 母公司(基金)作为纯粹的财务投资者,而子公司作为运营实体,负责被投企业的日常管理、战略执行、资源整合等,通过“赋能”来提升企业价值,最终实现退出获利。

- 业务协同: 如果母公司旗下有多个被投企业,可以设立一个运营子公司来整合这些企业的资源,产生协同效应。

功能性子公司

这类子公司为母公司的核心业务提供支持性服务。

- 常见类型:

- 投资咨询子公司: 为母公司的投资决策提供研究、分析支持。

- 法律/税务子公司: 处理复杂的交易结构设计、合规和税务问题。

- 信息技术子公司: 开发和维护母公司的投资管理系统、风控系统等。

- 目的:

- 内部专业化: 将专业职能内部化,提高效率,降低对外部机构的依赖。

- 成本控制: 长期来看,内部服务的成本可能低于持续外包给第三方专业机构。

设立子公司的优势与风险

优势:

- 风险隔离: 核心优势,保护母公司和其他资产免受特定风险冲击。

- 战略灵活性: 可以尝试新的业务领域或投资策略,而不影响母公司的核心品牌和信誉。

- 优化管理结构: 实现不同业务板块的专业化管理,提高运营效率。

- 税务优化: 通过复杂的集团架构,在某些合法合规的框架下进行税务筹划。

风险与挑战:

- 监管复杂性: 子公司,尤其是基金子公司,同样受到中国证监会等监管机构的严格监管,设立和运营需要遵守大量的法律法规,合规成本高。

- 关联交易风险: 母公司与子公司之间的交易(如资金拆借、资产转让)必须严格遵守市场原则,进行公允定价,否则,可能被视为利益输送,引发监管处罚。

- 管理成本增加: 维持一个独立的子公司需要额外的法人治理成本、财务成本和人力成本。

- “失联”风险: 如果子公司管理不善或违规操作,可能会对母公司的声誉造成严重损害,甚至引发连锁反应。

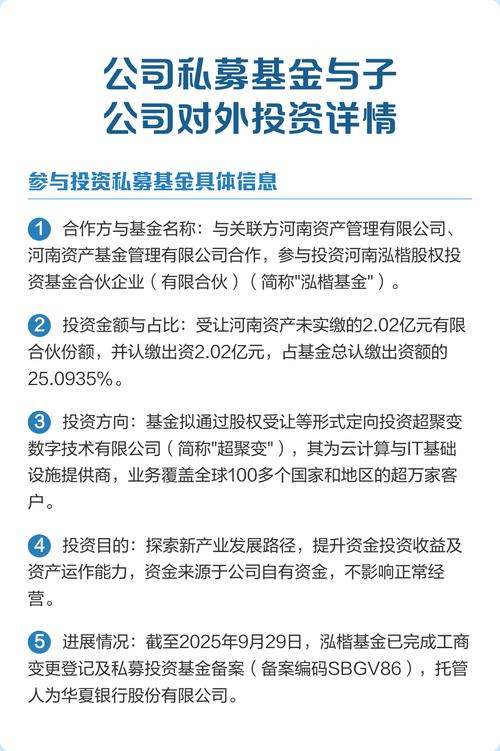

监管要点

私募基金行业的监管非常严格,涉及母公司和其子公司的监管主要包括:

(图片来源网络,侵删)

- 中国证券监督管理委员会: 负责对基金管理人和基金子公司的设立、备案、日常运营进行监管。

- 中国证券投资基金业协会: 作为自律组织,负责私募基金管理人和基金产品的登记备案,所有管理人及其设立的产品都必须在AMBERS系统完成登记备案,接受自律管理。

- 《私募投资基金监督管理暂行办法》及相关规定: 对合格投资者标准、募集行为、投资运作、信息披露等提出了明确要求。

- 《关于规范金融机构资产管理业务的指导意见》(资管新规): 对整个资管行业(包括私募)的杠杆、资金池、刚性兑付等问题进行了统一规范。

私募基金公司设立子公司是其发展到一定阶段后的必然选择,是实现专业化、风险隔离和战略扩张的重要工具,这背后也伴随着更高的合规要求和运营复杂性,对于投资者而言,在投资私募基金时,不仅要考察母公司的实力和过往业绩,也需要关注其旗下子公司的结构、治理和合规状况,因为子公司的运作状况直接关系到基金的安全和收益。

版权声明:除非特别标注,否则均为本站原创文章,转载时请以链接形式注明文章出处。