第一层:基础入门 - 看懂核心指标

这是最直接、最基础的一步,主要在基金销售平台(如支付宝、天天基金、微信理财通等)的基金详情页找到。

累计净值 vs. 单位净值

-

单位净值:这是你申购/赎回基金时的价格,它每天更新,代表基金每一份的价值,今天净值是1.5元,你买入1000份,就需要花费1500元。

-

累计净值:这才是衡量基金历史总收益的关键指标,它包含了单位净值和基金成立以来所有分红的金额。

举个例子:

- 某基金成立时面值为1元。

- 经过运作,今天的单位净值是2.5元。

- 在这期间,基金每10份派发过5元分红(即每份分红0.5元)。

- 累计净值 = 单位净值 + 累计分红 = 2.5 + 0.5 = 3.0元。

累计净值更能反映基金的真实赚钱能力。 两只单位净值相同的基金,累计净值高的那只,说明它的历史表现(包括分红)更好。

(图片来源网络,侵删)

(图片来源网络,侵删)

收益率

这是最直观的收益体现,但一定要注意看哪个时间段的收益率。

- 近1周、近1月、近3月、今年来、近1年、近3年、成立来:这些是平台提供的不同时间维度的收益率。

- 如何看?

- 短期(1周、1月):参考意义不大,容易受市场短期波动影响,可能只是运气好。

- 中期(1年、3年):比较重要的参考指标,可以观察基金在不同市场环境下的表现是否稳定。

- 长期(成立来):最重要、最核心的指标,它反映了基金从诞生至今的整体表现,对于成立时间较长的老基金,这个数据非常有说服力。

特别注意:一定要看“成立以来”的收益率,并和同类基金进行比较。

第二层:进阶分析 - 进行比较与归因

单看一只基金的收益是不够的,必须放在坐标系里比较,才能知道它的好坏。

与业绩比较基准对比

这是基金公司为自己设定的“及格线”。

- 什么是业绩比较基准? 某沪深300指数基金的基准可能是“沪深300指数收益率 × 95% + 银行活期存款利率 × 5%”,意思是,这只基金的目标是跑赢沪深300指数。

- 怎么看?

- 基金收益率 > 基准收益率:优秀!说明基金经理超额完成了任务,选股/择时能力较强。

- 基金收益率 ≈ 基准收益率:及格,说明基金基本达到了目标,没有跑赢也没有跑输。

- 基金收益率 < 基准收益率:不及格,说明基金表现不如市场平均水平,需要警惕。

与同类基金排名对比

这相当于“班级排名”。

- 什么是同类基金? 基金平台会把基金按投资类型和投资风格进行分类,你的基金是“偏股混合型基金”,那么它的同类就是所有其他偏股混合型基金。

- 怎么看?

- 在基金详情页找到“同类排名”或“排名分位”。

- “排名分位” 是一个更直观的指标,排名分位是“70%”,意味着在过去一段时间里,这只基金的收益超过了70%的同类基金,属于中等偏上水平。

- 长期稳定排名比短期排名更重要,如果一只基金长期(如1年、3年)都能稳定在同类前25%或前1/3,说明它的投资能力非常扎实。

与大盘指数对比

这是“高考排名”,看基金能否跑赢整个市场。

- 常用的大盘指数:沪深300(代表大盘蓝筹股)、中证500(代表中小盘股)、创业板指(代表成长股)等。

- 怎么看?

- 如果你的基金是投资A股的,就拿它的收益率去和沪深300或中证800等宽基指数比。

- 如果你的基金跑赢了对应的大盘指数,说明它的管理是有效的,为投资者创造了“阿尔法收益”(Alpha),即超越市场的收益,如果长期跑不赢,那不如直接买指数基金。

第三层:高手视角 - 深入理解收益来源

一只基金的收益是怎么来的?是靠市场整体上涨(Beta),还是靠基金经理的主动管理(Alpha)?

看基金持仓

通过基金的季报、半年报、年报,可以查看它主要投资了哪些股票和债券。

- 投资风格是否稳定? 基金的持仓和它的投资策略(如成长、价值、大盘、小盘)是否一致?如果风格漂移,说明基金经理可能不靠谱。

- 重仓股表现如何? 基金的收益可能集中在几只重仓股上,分析这些重仓股的行业和基本面,可以帮助你理解收益的来源。

看基金经理

优秀的基金经理是主动型基金的灵魂。

- 从业年限和过往业绩:查看基金经理管理这只基金以及其他基金的历史业绩,经历过牛熊市考验的经理经验更丰富。

- 投资理念是否清晰:通过基金经理的定期报告或访谈,了解他的投资逻辑,是价值投资、成长投资还是趋势投资?这个逻辑你是否认同且能长期持有?

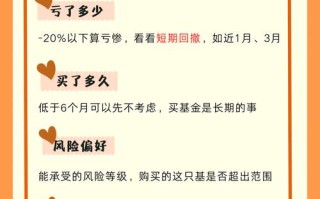

看最大回撤

这是衡量基金风险的最重要指标,没有之一!

- 什么是最大回撤? 指基金在特定时期内,净值从最高点下跌到最低点的幅度,它反映了你买入该基金后,可能面临的最大亏损程度。

- 怎么看?

- 公式:最大回撤 = (净值最高点 - 净值最低点) / 净值最高点

- 举例:某基金净值从2元涨到2.5元(高点),然后市场下跌,净值回落到1.8元(低点),那么最大回撤就是 (2.5 - 1.8) / 2.5 = 28%。

- 意义:最大回撤告诉你,投资这只基金,最多可能亏损28%,你需要评估自己能否承受这样的波动。

- 比较:将基金的最大回撤与同类基金和大盘指数进行比较,回撤更小、收益更高的基金,性价比更高。

一个完整的基金收益评估流程

当你看一只基金时,可以按照以下步骤来全面评估它的收益:

- 看总回报:先看“累计净值”和“成立以来收益率”,对它的历史赚钱能力有个初步印象。

- 看阶段表现:重点看“近1年”和“近3年”的收益率,判断其近期表现是否稳定。

- 找及格线:对比“业绩比较基准”,看它是否超额完成任务。

- 看班级排名:查看“同类排名分位”,看它在同类中处于什么水平。

- 看高考排名:对比“大盘指数”(如沪深300),看它的主动管理能力。

- 看风险:查看“最大回撤”,评估你能承受的风险范围,寻找风险收益比最佳的基金。

- 挖根源:研究“基金持仓”和“基金经理”,理解收益背后的逻辑,判断其未来可持续性。

也是最重要的一点:基金投资是“长期主义”,不要被短期的涨跌所迷惑,要用长期的眼光看待收益,选择与自己风险承受能力相匹配的基金,并长期持有,才能真正分享到经济增长带来的红利。

标签: 开放式基金收益查询方法 开放式基金收益计算方式 开放式基金收益影响因素