核心交易制度

保证金制度

这是金融期货交易的基石和灵魂,也是其“杠杆效应”的来源。

(图片来源网络,侵删)

- 定义:在交易金融期货时,买卖双方并不需要支付合约的全部价值,而是只需按照交易所规定,向结算会员缴纳一笔小额的资金作为履约的担保,这笔钱就是“保证金”。

- 作用:

- 杠杆作用:以小博大,一份股指期货合约价值50万元,如果保证金比例是10%,那么您只需要支付5万元就能交易这份合约,杠杆倍数为10倍。

- 风险控制:保证金作为“抵押品”,确保了即使市场价格剧烈波动导致亏损,交易者也有能力承担损失,从而保护了市场整体的安全。

- 分类:

- 结算保证金:会员存入结算机构的资金。

- 交易保证金:客户或会员为持仓合约缴纳的保证金,是实际交易中直接涉及的部分。

- 初始保证金:开仓时必须缴纳的最低保证金。

- 维持保证金:为了防止风险无限扩大,交易所会设定一个“维持保证金”水平,当账户权益因亏损低于这个水平时,会触发追加保证金通知。

每日无负债结算制度

也称为“逐日盯市”制度,是风险管理最核心的一环。

- 定义:交易所的结算机构在每个交易日结束后,会对所有会员的持仓合约进行结算,根据当天的结算价计算当日的盈亏,并划拨相应的资金。

- 流程:

- 计算盈亏:根据当日收盘价(或结算价)与前一交易日结算价的差价,计算每个账户的浮动盈亏。

- 划拨资金:盈利的账户会收到盈利部分,亏损的账户则需从其保证金账户中扣除亏损额。

- 检查风险:检查每个账户的保证金水平,如果扣除亏损后,账户的保证金低于维持保证金水平,交易所会向会员发出追加保证金通知,要求其在规定时间内补足至初始保证金水平。

- 作用:将风险控制在每日,避免亏损像滚雪球一样累积,杜绝了“穿仓”(亏损超过保证金)风险的发生,确保了市场每日清算,没有债务累积。

持仓限额制度

为了防止市场过度投机和操纵风险,交易所会对投资者的持仓数量进行限制。

- 定义:交易所规定,任何一个投资者(或其控制账户组)在某一合约上的最大持仓数量有上限。

- 目的:

- 防止市场操纵:避免少数大户通过巨额持仓来操纵市场价格。

- 分散风险:限制单个投资者的风险敞口,防止其因单一事件而遭受无法承受的损失,从而波及整个市场。

- 分级管理:交易所会对不同的客户类型(如套期保值者、套利者、投机者)设置不同的持仓限额,套期保值者因对冲风险需要,可以申请更高的持仓限额。

大户报告制度

与持仓限额制度相配套,用于监控市场主要参与者的动向。

- 定义:当投资者的持仓量达到交易所规定的一定标准(即“大户”标准)时,必须向交易所报告其开户情况、持仓情况、资金来源、交易目的等详细信息。

- 目的:

- 风险监控:使交易所能够及时掌握市场主要力量的动态,评估其交易行为对市场可能产生的影响。

- 防范操纵:便于交易所识别和调查潜在的操纵市场行为,维护市场秩序。

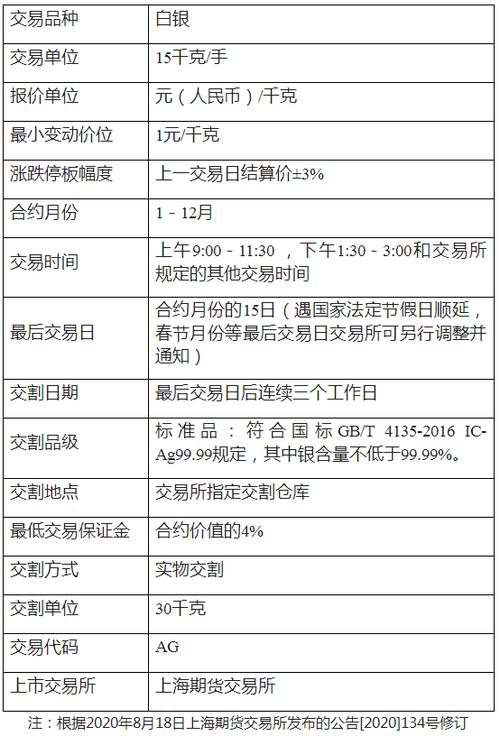

涨跌停板制度

为了防止市场价格在单日内出现过度剧烈波动,交易所会设置每日价格波动的最大幅度限制。

(图片来源网络,侵删)

- 定义:合约在一个交易日内的成交价格不得高于或低于上一个交易日结算价的一定百分比,这个上限就是涨停板,下限就是跌停板。

- 作用:

- 缓冲风险:在市场出现重大利空或利好消息时,涨跌停板可以给市场一个冷静期,防止恐慌性抛售或疯狂追涨,避免价格瞬间失控。

- 提供流动性:虽然限制了价格波动,但也确保了在极端行情下市场依然存在交易(在限价内),而不是完全冻结。

- 特殊处理:当市场连续出现同方向涨跌停时,交易所可能会提高下一日的涨跌停板幅度,或取消涨跌停板限制,以释放市场风险。

其他重要交易制度

交易指令制度

规定了投资者向期货公司下达买卖指令的规则。

- 主要类型:

- 限价指令:指定一个特定的价格,只有当市场达到或优于这个价格时,指令才会被执行,可以保证价格,但不能保证成交。

- 市价指令:以市场上最好的即时价格成交,可以保证成交,但不能保证价格。

- 止损指令:当市场价格达到预设的触发价格时,立即变为市价指令执行,主要用于锁定利润或控制损失。

- 规则:交易所对不同类型的指令有严格规定,例如某些合约可能不接受市价指令,或者对指令的有效时间(如当日有效、撤销前有效)有要求。

强行平仓制度

这是风险控制的最后一道防线。

- 定义:当投资者的交易保证金不足,且未能在规定时间内补足,或者持仓超出限额时,交易所或其代理的期货公司有权不经投资者同意,直接对其部分或全部持仓进行卖出(买入)平仓。

- 触发条件:

- 保证金不足:未及时追加保证金。

- 违规持仓:超过持仓限额。

- 违规操作:如挪用保证金、进行异常交易等。

- 目的:迅速消除风险源,防止风险进一步蔓延,保护市场和其他投资者的利益。

交割制度

虽然大多数金融期货合约以现金交割为主,但制度本身依然存在。

- 定义:指期货合约到期时,根据交易所的规则,通过转移标的资产所有权或进行现金结算来了结未平仓合约的过程。

- 金融期货的特殊性:

- 现金交割:对于股指期货、国债期货等,由于标的资产(如股票指数、国债)难以实物交付,因此采用现金交割,交易所会根据最后交易日的结算价,计算持仓者的盈亏,直接用资金划付的方式进行结算,这大大简化了交割流程,提高了市场效率。

- 实物交割:某些商品期货或部分金融期货(如某些外汇期货)可能涉及实物交割,但金融期货领域相对较少。

| 制度名称 | 核心作用 | 形象比喻 |

|---|---|---|

| 保证金制度 | 杠杆交易,风险抵押 | 买房的首付 |

| 每日无负债结算 | 每日清算,风险不隔夜 | 每天算账,亏了就得补钱 |

| 持仓限额制度 | 防止大户操纵,分散风险 | 每人最多能借多少本书 |

| 大户报告制度 | 监控主力动向,防范风险 | 图书馆登记借书最多的读者 |

| 涨跌停板制度 | 控制单日波动,稳定市场 | 交通上的限速标志 |

| 强行平仓制度 | 风险失控后的最后处理 | 债主在你还不上钱时,直接卖掉你的抵押物 |

这些制度共同构成了一个严密的风控网络,从交易前的准入(保证金),到交易中的监控(持仓、大户报告),再到价格波动的约束(涨跌停),以及每日的清算(逐日盯市)和最后的风险处置(强行平仓),确保了金融期货市场能够在高风险高回报的特性下,依然保持平稳有序的运行。

标签: 金融期货交易保证金制度详解 金融期货每日无负债结算机制 金融期货持仓限额与大户报告制度

版权声明:除非特别标注,否则均为本站原创文章,转载时请以链接形式注明文章出处。