利率是资金的价格,是投资的“成本”和“机会成本”。 利率上升,投资成本增加,吸引力下降;利率下降,投资成本降低,吸引力上升,但这只是一个宏观的概括,具体影响会因投资类型、投资主体和经济环境的不同而有所差异。

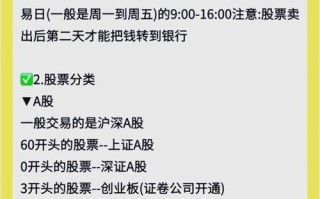

(图片来源网络,侵删)

下面我将从几个层面进行详细拆解:

核心影响机制:为什么利率变动会影响投资?

利率主要通过以下几个核心渠道影响投资决策:

融资成本效应

这是最直接、最核心的渠道。

- 利率上升:企业或个人通过贷款(如银行贷款、发行债券)进行投资的成本增加,一个需要1000万贷款的项目,如果利率从5%上升到8%,每年仅利息成本就增加30万元,这会直接侵蚀项目的预期利润,甚至使其从盈利变为亏损,从而抑制了投资意愿。

- 利率下降:融资成本降低,同样的项目,利息负担减轻,预期回报率变得更具吸引力,企业更愿意贷款进行投资扩张。

资产估值效应

利率变动会影响所有未来现金流的现值,从而影响资产估值,特别是对长期资产影响巨大。

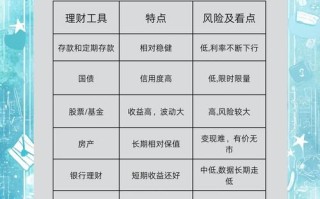

(图片来源网络,侵删)

- 利率上升:用于计算未来现金流现值的折现率会提高,这意味着未来的钱在今天的价值变低了,对于依赖未来现金流回报的资产(如股票、房地产、基础设施项目),其估值会下降,这会抑制投资者对这些资产的投资热情。

- 利率下降:折现率降低,未来现金流的现值升高,资产估值上升,投资者会看到更高的潜在回报,从而推动资产价格上涨,鼓励投资。

投资替代效应

利率也决定了其他“无风险”或“低风险”投资的回报率,从而与风险投资形成竞争关系。

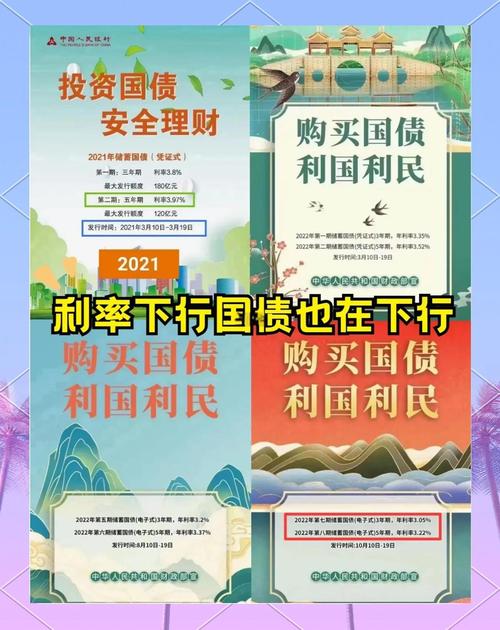

- 利率上升:国债、银行定期存款、货币基金等固定收益产品的收益率会随之提高,这些投资变得更具吸引力,资金会从风险较高的股票、私募股权等市场流出,转向这些更安全的资产,这被称为“资金脱虚向实”(这里的“实”指低风险的固定收益)。

- 利率下降:固定收益产品的吸引力下降,投资者为了追求更高的回报,会愿意承担更高的风险,将资金投入股市、创业公司等风险资产中。

对未来经济预期效应

利率变动本身就是一个强烈的宏观经济信号。

- 央行加息(利率上升):通常是为了抑制过热的经济和通胀,企业和投资者会预期未来经济将放缓,市场需求可能减弱,这种悲观的预期会促使企业推迟或取消扩张性投资计划。

- 央行降息(利率下降):通常是为了刺激经济,防止衰退,企业和投资者会预期未来经济将好转,市场需求将增加,这种乐观的预期会增强企业投资的信心。

对不同类型投资的具体影响

利率变动对不同资产类别的影响程度和方向各不相同。

| 投资类型 | 利率上升的影响 | 利率下降的影响 |

|---|---|---|

| 债券 | 价格下跌,收益率上升,新发行的债券利率更高,使得旧的低利率债券失去吸引力,价格下跌,投资者更倾向于持有现金或购买新债。 | 价格上涨,收益率下降,新发行的债券利率更低,使得旧的高利率债券更具吸引力,价格上涨,资本利得(价格上涨带来的收益)成为主要回报来源。 |

| 股票 | 通常为负面。 企业融资成本上升,利润可能被压缩。 资产估值模型中的折现率提高,导致股票理论价值下降。 资金可能从股市流向债券等固定收益市场。 (但某些行业,如银行,可能因利差扩大而受益) |

通常为正面。 企业融资成本降低,利润空间扩大。 折现率降低,股票理论价值上升。 固定收益产品吸引力下降,资金流入股市寻求更高回报。 (但保险等行业可能因投资回报率下降而承压) |

| 房地产 | 负面影响显著。 房贷利率上升,购房者的月供增加,购房需求下降。 房地产开发商的融资成本上升,新项目开发放缓。 资产估值效应导致房价有下行压力。 |

显著正面。 房贷利率下降,购房门槛降低,刺激需求。 开发商融资成本降低,加速拿地和建设。 低利率环境下,房地产作为抗通胀和保值资产的吸引力增强。 |

| 银行股 | 影响复杂,可能正面。 银行的利润主要来自“存贷利差”(贷款利率 - 存款利率),在利率上升初期,如果贷款利率能更快、更大幅度地调整,而存款利率调整较慢,银行的利差会扩大,利润增加。 |

通常为负面。 利率下降会压缩银行的存贷利差,导致其盈利能力下降,低利率环境也增加了银行寻找优质贷款的难度。 |

| 黄金/大宗商品 | 通常为负面。 黄金本身不产生利息,其机会成本是持有黄金而非债券等生息资产,利率上升意味着持有黄金的机会成本增加,吸引力下降,强势美元(通常与高利率相伴)也会以美元计价的黄金价格承压。 |

通常为正面。 利率下降降低了持有黄金的机会成本,低利率环境往往伴随着对通胀的担忧,而黄金是传统的抗通胀资产。 |

对宏观经济的影响

利率变动通过影响微观主体的投资行为,最终传导至整个宏观经济。

(图片来源网络,侵删)

- 利率上升:抑制投资 → 总需求下降 → 经济增长放缓,通货膨胀压力减轻,这是央行在经济过热时采取的紧缩性货币政策。

- 利率下降:刺激投资 → 总需求上升 → 经济增长加速,但可能推高通货膨胀风险,这是央行在经济衰退或通缩时采取的扩张性货币政策。

总结与注意事项

- 核心逻辑:利率是投资的“成本”和“机会成本”,其变动通过融资成本、资产估值、投资替代和预期四个主要渠道影响投资决策。

- 影响非对称性:降息刺激投资的效果通常不如加息抑制投资的效果来得迅速和强烈,因为企业对未来的信心是投资的关键,而信心一旦受损,即使利率很低,企业也可能选择“持币观望”。

- 长期与短期:短期内,利率变动主要影响资产价格和融资成本;长期来看,它更深刻地影响资本的形成、生产率的提升和整个经济的增长潜力。

- 环境依赖:利率的影响效果还取决于当时的宏观经济环境,在经济衰退期,即使利率降至零(“流动性陷阱”),如果企业和消费者对未来极度悲观,降息刺激投资的效果也会大打折扣。

理解利率对投资的影响,是理解金融市场运行逻辑和宏观经济政策制定的关键所在。

版权声明:除非特别标注,否则均为本站原创文章,转载时请以链接形式注明文章出处。