这份文件由中国证券监督管理委员会(证监会)于2012年发布,并于2025年进行了修订,是当前规范基金管理公司设立并管理其专业子公司(简称“子公司”)的主要监管法规。

这份《规定》的核心目的可以概括为:引导基金子公司回归资管本源,规范其经营行为,防范金融风险,促进其健康、可持续发展。

《规定》的出台背景与核心逻辑

在2012年新“国九条”出台后,基金行业迎来了大发展,基金公司为了开展传统公募基金业务以外的创新业务,纷纷设立子公司,这些子公司在早期发展迅速,但也暴露出一些问题:

- 风险隔离不足:子公司的风险可能传导至母公司,影响公募基金的稳定运作。

- 业务偏离本源:部分子公司过度开展类信贷、通道业务,承担了过高的信用风险,偏离了资产管理“受人之托、代客理财”的本质。

- 监管套利:利用子公司牌照进行监管套利,规避了对公募业务的严格监管。

- 资本实力薄弱:部分子公司注册资本过低,无法覆盖其开展高风险业务所带来的潜在损失。

证监会在2025年对《规定》进行了大刀阔斧的修订,其核心逻辑是“扶优限劣、规范发展”,主要措施包括:

- 提高准入门槛:大幅提高子公司的注册资本要求。

- 强化母公司管控:明确母公司对子公司的全面、统一管理责任。

- 限制高风险业务:对特定高风险业务(如委托贷款、信托贷款等)进行严格限制和资本约束。

- 完善风险准备金制度:要求子公司计提风险准备金,以应对潜在风险。

《规定》的核心内容解读

以下是《规定》中的几个关键要点:

设立与准入条件

这是2025年修订版变化最大的部分,旨在提高子公司的抗风险能力。

- 注册资本:不低于2000万元人民币,这是最硬性的门槛,且必须是实缴货币资本,相比之前的200万,门槛提高了10倍。

- 股东资格:母公司(基金管理公司)必须持续经营且公司治理良好,最近3年内未因重大违法违规行为受到行政处罚。

- 业务范围:明确子公司可以从事的业务,主要包括:

- 特定客户资产管理业务:这是核心业务,即为单一客户或特定多个客户提供资产管理服务。

- 私募股权投资基金(PE)业务:即“私募股权投资类”子公司。

- 中国证监会认可的其他业务。

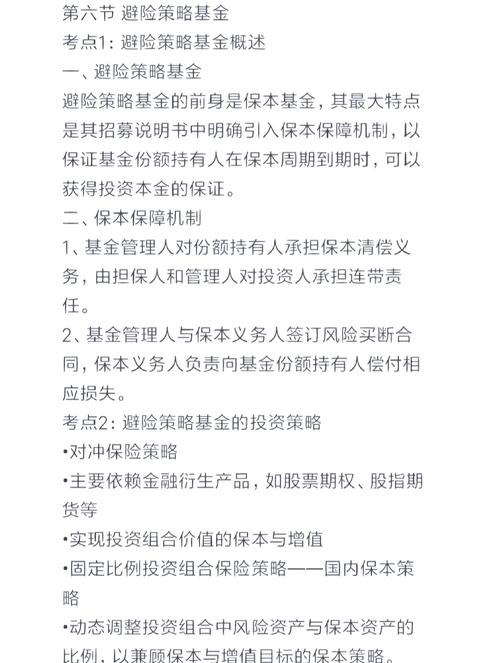

业务范围与禁止性行为

《规定》明确了子公司的“可为”与“不可为”,引导其回归资产管理本源。

-

鼓励的业务方向:

- 标准化资产投资:投资于股票、债券、基金等公开市场品种。

- 股权投资:投资于非上市企业的股权。

- 资产证券化(ABS):这是基金子公司曾经的优势领域,将缺乏流动性但能产生可预见现金流的资产打包成证券进行融资。

- 其他创新业务:如FOF(基金中的基金)、MOM(管理人的管理人)等。

-

严格限制或禁止的业务:

(图片来源网络,侵删)

(图片来源网络,侵删)- 委托贷款、信托贷款:这是2025年新规的重中之重,子公司不得开展或参与具有“信贷”性质的业务,因为这类业务信用风险高,与资管业务的风险收益特征不符。

- 担保:不得提供任何形式的担保。

- 承担回购义务:不得提供保本保收益的承诺,这是资产管理业务的底线。

- 开展“资金池”业务:即滚动发行、期限错配、分离定价的集合资产管理计划,这种模式容易引发流动性风险。

- 为母公司或关联方提供融资:避免利益输送和风险传染。

母公司与子公司的关系管理

这是《规定》的灵魂,强调母公司必须对子公司承担“看门人”的责任。

- 全面、统一管理:母公司必须对子公司的人事、财务、合规、风控、投资研究、信息技术等所有业务环节实行统一、垂直的管理,子公司不能成为“独立王国”。

- 风险隔离:母公司与子公司、各子公司之间必须建立有效的风险隔离墙,确保风险不交叉传染,母公司的公募基金资产与子公司的资管计划资产必须严格分开。

- 人员管理:子公司的高级管理人员和投资经理不得在其他机构兼职,其薪酬、考核等由母公司统一决定,避免因追求短期业绩而进行激进投资。

- 信息隔离:母公司的公募投资信息不得向子公司泄露,反之亦然,防止利用内幕信息进行交易。

风险控制与监管要求

- 风险准备金:子公司必须按管理费收入的10%计提风险准备金,计提余额达到注册资本的50%时可不再提取,这笔钱专门用于弥补因子公司违法违规、违反合同约定等给客户造成的损失。

- 净资本要求:虽然《规定》本身没有明确的净资本计算公式,但证监会通过窗口指导和现场检查,要求子公司必须保持与其业务规模和风险水平相匹配的净资本,这意味着开展高风险业务需要更多的资本支持。

- 杠杆率限制:对集合资产管理计划的杠杆水平进行了严格限制,防止过度杠杆化。

- 信息披露:子公司需要向证监会和基金业协会报送各类信息,定期披露资产管理报告,确保监管层和投资者能够及时了解其运营状况。

《规定》对行业的影响与现状

积极影响

- 行业洗牌:大量注册资本不足、风控薄弱的子公司被淘汰出局,行业集中度提高。

- 回归本源:子公司业务从过去的“类信贷、通道业务”转向真正的“资产管理”,如ABS、标准化FOF、私募股权投资等。

- 风险可控:通过母公司统一管理和严格的风控要求,有效防范了系统性风险,保护了投资者利益。

- 规范发展:整个行业从野蛮生长进入了规范、有序的发展阶段。

当前现状

- 规模收缩:在“去通道、去杠杆”的背景下,基金子公司的资产管理总规模经历了大幅度的下降,目前已回归到一个相对理性的水平。

- 业务转型:ABS业务成为许多头部子公司的重要支柱,私募股权投资(PE)、标准化资产配置等业务也在稳步发展。

- 头部效应明显:拥有强大股东背景、雄厚资本实力和优秀投研能力的头部基金公司,其子公司在竞争中优势凸显。

- 监管持续深化:近年来,随着资管新规的出台,基金子公司面临的监管环境更加统一和严格,与券商、银行等其他资管机构站在了同一起跑线上。

《基金管理公司子公司管理规定》是一份具有里程碑意义的监管文件,它通过提高门槛、强化母责、限制风险、完善风控等一系列组合拳,成功地将一度偏离航道的基金子公司拉回了资产管理的主航道,虽然短期内对行业规模造成了冲击,但从长远来看,它净化了市场环境,促进了行业的健康、可持续发展,最终保护了广大投资者的合法权益。

对于投资者而言,理解这份《规定》有助于你判断一家基金子公司的合规性和稳健性,从而做出更明智的投资选择。