第一部分:什么是10年期国债期货?

核心定义

10年期国债期货是一种标准化的金融衍生品合约,它的标的资产是剩余期限约为10年的中国国债。

买卖的不是实实在在的国债,而是一份“合约”,这份合约约定了在未来的某个特定时间(交割日),以约定的价格(期货价格)买入或卖出一定面值的10年期国债。

目前最主流的10年期国债期货是在中国金融期货交易所(简称“中金所”)交易的合约。

主要合约要素(以中国为例)

| 要素 | 描述 | 举例(10年期国债期货主力合约) |

|---|---|---|

| 交易代码 | 合约的唯一标识 | T |

| 交易单位 | 每张合约代表的面值 | 100万元人民币 |

| 报价单位 | 合约价格的最小变动单位 | 005元 |

| 最小变动价位 | 价格变动一个“点”对应的金额 | 100万元 × 0.005元/100元 = 50元 |

| 合约月份 | 交易的到期月份 | 3月、6月、9月、12月 |

| 最后交易日 | 合约到期前可以交易的最后一个交易日 | 合约到期月份的第二个星期五 |

| 交割日期 | 进行实物券交割的日期 | 最后交易日后的连续三个工作日 |

| 可交割国债 | 可以用来履行交割义务的国债列表 | 由中金所公布,通常是剩余期限在7-10年的一篮子国债 |

核心要点:

- 杠杆效应:你不需要支付100万的全款,只需要缴纳一定比例的保证金(目前约为合约价值的3%-4%)即可交易一手,期货价格为100元,一手合约价值100万,保证金约3-4万元,杠杆倍率高达25-33倍,这是国债期货最大的魅力,也是最大的风险。

- T+0交易:当天买入的合约可以当天卖出,流动性极佳。

- 双向交易:既可以做多(买入合约,预期价格上涨),也可以做空(卖出合约,预期价格下跌)。

第二部分:为什么要交易10年期国债期货?(交易动机)

不同类型的参与者有不同的目的:

套期保值者(风险管理)

这是国债期货最核心的功能,投资者或机构利用期货来对冲其持有的债券资产或未来融资的利率风险。

-

对冲利率上升风险(做空对冲):

- 场景:某基金持有大量10年期国债,担心未来市场利率上升,导致其持有的国债价格下跌。

- 操作:在期货市场上卖出等值的10年期国债期货合约。

- 结果:如果利率上升,国债现货价格下跌,但期货价格也会下跌,基金在现货上的亏损,可以被期货平仓后的盈利所弥补,从而锁定整体资产价值。

-

对冲利率下降风险(做多对冲):

- 场景:某银行计划在3个月后发行一笔大额固定利率贷款,但担心未来市场利率下降,导致其融资成本相对变高。

- 操作:在期货市场上买入10年期国债期货合约。

- 结果:如果利率下降,国债现货和期货价格都会上涨,银行在期货上的盈利,可以部分弥补其未来融资成本“相对变高”的损失。

投机者(赚取价差)

这是绝大多数个人投资者的主要目的,他们不关心实物交割,只预测未来价格的涨跌来赚取差价。

- 做多投机:如果分析认为未来经济将走弱、央行会降息,导致国债价格上涨,就买入期货合约,待价格上涨后卖出获利。

- 做空投机:如果分析认为未来经济将走强、央行会加息或收紧流动性,导致国债价格下跌,就卖出期货合约,待价格下跌后买回平仓获利。

套利者(赚取无风险或低风险利润)

套利者利用市场短暂的定价偏差来获取利润。

- 期现套利:当期货价格与它所代表的债券现货价格(转换后)出现较大偏离时,同时买入被低估的、卖出被高估的,赚取无风险价差。

- 跨期套利:同时交易不同到期月份的合约(如买入近月合约,卖出远月合约),利用合约间的价差变动获利。

第三部分:如何进行10年期国债期货交易?

交易流程

-

开户:

- 普通个人投资者不能直接在中金所开户。

- 必须通过具备IB(介绍经纪商)资格的期货公司进行开户。

- 需要满足一定的适当性要求,包括知识测试、财务状况评估等。

-

入金:

- 在期货账户中存入足够的资金,除了交易保证金外,还需准备一部分资金应对每日的盯市结算和可能的追加保证金风险。

-

下单交易:

- 通过期货公司提供的交易软件(PC端或手机APP)进行操作。

- 选择合约(如T2312,代表2025年12月到期的合约)。

- 选择开仓(买入或卖出)或平仓(了结之前的持仓)。

- 设置价格(市价单或限价单)和数量。

-

风险管理:

- 止损:这是生存的关键!当价格朝着不利方向变动到预设点位时,系统自动平仓,防止亏损无限扩大。

- 止盈:当价格达到预期盈利目标时,平仓锁定利润。

-

交割或平仓:

- 个人投资者绝大多数选择在最后交易日之前平仓了结,不进行实物交割。

- 只有少数机构投资者会进行实物交割,流程相对复杂。

核心交易逻辑

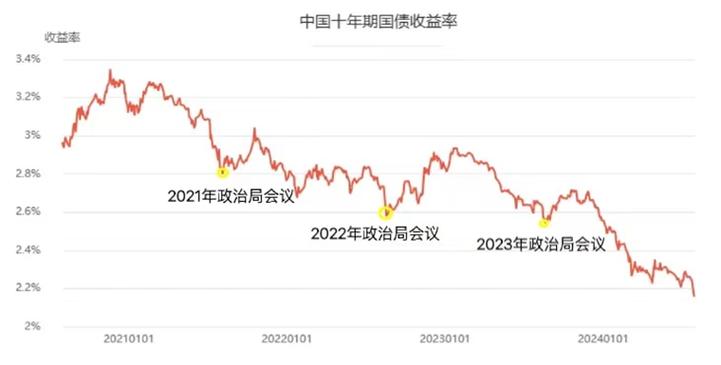

交易10年期国债期货,本质上是在交易市场对未来10年期利率的预期。

- 做多期货 = 做空利率:你买入国债期货,是赌未来利率会下降。

- 做空期货 = 做多利率:你卖出国债期货,是赌未来利率会上升。

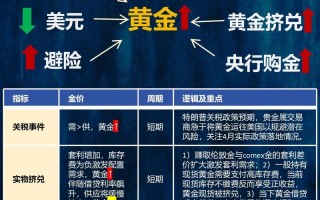

影响利率(及国债价格)的核心因素:

-

宏观经济数据:

- GDP、CPI、PMI等数据强劲,通常意味着经济向好,可能引发加息预期,利空国债价格(利多利率)。

- 数据疲软,则相反。

-

货币政策:

- 央行的公开市场操作(逆回购、MLF等)、存款准备金率、利率调整是最直接的影响因素。

- 降息、降准是大利好(做多信号)。

- 加息、提高准备金率是大利空(做空信号)。

-

资金面:

- 银行间市场的流动性(如SHIBOR利率)紧张,会推高市场利率,利空国债价格。

- 流动性宽松,则相反。

-

市场情绪与供需:

- 市场避险情绪升温(如股市大跌、地缘政治风险),资金会涌入国债,利好国债价格。

- 新债发行量巨大,可能对市场造成压力。

第四部分:风险与注意事项

- 高杠杆风险:这是首要风险,价格的微小波动,都会导致保证金账户的大幅变动,甚至爆仓(亏损超过保证金,被期货公司强制平仓)。

- 价格波动风险:受宏观经济、政策等因素影响,国债期货价格波动剧烈。

- 流动性风险:虽然主力合约流动性很好,但一些非主力合约或临近交割的合约,可能出现买卖价差大、难以成交的情况。

- 政策风险:期货市场受政策监管影响较大,规则变动可能对交易产生影响。

- 专业知识要求高:需要深刻理解宏观经济、货币政策、债券定价原理等专业知识和分析能力。

第五部分:总结与建议

10年期国债期货是一个功能强大但风险极高的金融工具。

- 对于机构投资者:它是不可或缺的风险管理和资产配置工具。

- 对于个人投资者:

- 门槛高:需要专业知识、风险承受能力和资金实力。

- 慎用杠杆:新手应从模拟盘开始,或用极小比例资金尝试,严格控制仓位。

- 关注宏观:交易的核心是对宏观经济的判断,而不是技术图形的博弈。

- 敬畏市场:永远把风险控制放在第一位,设置好止损。

入门建议: 在投入真实资金之前,务必通过期货公司的模拟交易系统进行练习,熟悉交易规则和流程,并建立自己的交易系统和风控纪律。

标签: 10年期国债期货新手入门指南 国债期货交易新手怎么玩 10年期国债期货交易入门步骤