家庭投资理财规划方案(六步法)

核心理念: 理财不是一夜暴富,而是通过科学的规划,让家庭的财富稳健增长,抵御风险,最终实现人生各阶段的目标(如买房、子女教育、退休养老等)。

第一步:明确理财目标与建立家庭档案

这是所有规划的起点,没有目标,理财就像在海上航行没有灯塔。

设定明确的理财目标 (SMART原则):

- S (Specific - 具体的): 目标必须清晰。“我想有钱”就不是好目标,“我想在5年内攒够100万作为首付”才是好目标。

- M (Measurable - 可衡量的): 目标可以量化。“存下20万”比“多存点钱”要好。

- A (Achievable - 可实现的): 目标要切合实际,一个年收入20万的家庭,设定“一年内存下100万”就是不现实的。

- R (Relevant - 相关的): 目标必须与你的价值观和人生规划相关。

- T (Time-bound - 有时限的): 必须有明确的完成时间。

【案例】 | 目标类型 | 具体目标 | 所需金额 | 实现年限 | | :--- | :--- | :--- | :--- | | 短期目标 (1-3年) | 购买一辆家用车 | 20万元 | 3年 | | | 建立家庭紧急备用金 | 10万元 | 1年 | | 中期目标 (3-10年) | 子女教育基金 | 100万元 | 10年 | | | 房屋首付 | 150万元 | 8年 | | 长期目标 (10年以上) | 退休养老规划 | 500万元 | 30年 |

建立家庭财务档案:

- 资产负债表:

- 资产: 现金及活期存款、股票、基金、债券、房产、汽车、其他投资等。

- 负债: 房贷、车贷、信用卡欠款、其他贷款等。

- 净资产 = 总资产 - 总负债 (这是衡量家庭财富的核心指标)

- 现金流量表 (月度/年度):

- 收入: 工资、奖金、投资收益、兼职收入等。

- 支出: 固定支出(房贷/房租、车贷、保险、水电煤)、可变支出(餐饮、交通、购物、娱乐)。

- 结余 = 总收入 - 总支出 (这是可用于投资的钱)

第二步:评估家庭风险承受能力

“你能承受多大的回撤,就配多大的收益。” 这是投资的铁律。

风险承受能力评估 (客观因素):

- 年龄: 年轻人风险承受能力通常高于老年人。

- 收入稳定性与增长潜力: 公务员、医生等职业收入稳定,风险偏好可稍低;创业者、销售员等收入波动大,需预留更多安全垫。

- 家庭负担: 是否有需要抚养的子女、赡养的老人?负担越重,风险承受能力越低。

- 资产负债情况: 负债率(总负债/总资产)越高,财务越脆弱,越不能承受风险。

风险偏好评估 (主观因素):

- 心理承受能力: 当投资亏损10%、20%甚至30%时,你会感到恐慌并急于卖出,还是能坦然持有甚至加仓?

- 投资知识: 你对股票、基金、债券等产品了解多少?

【风险评估结果示例】

- 保守型: 无法接受本金亏损,追求资产保值。

- 稳健型: 能接受轻微波动,追求资产稳健增值。

- 平衡型: 追求较高的收益,能承受一定的本金波动。

- 进取型: 追求高回报,愿意承担较大风险,甚至能承受短期的大幅亏损。

第三步:搭建家庭财务“安全垫”

在追求高收益之前,必须确保家庭财务安全,这是理财的基石。

建立紧急备用金:

- 作用: 应对失业、突发疾病等意外情况,避免因急用钱而被迫在低点卖出投资。

- 金额: 3-6个月的家庭必要开支(固定支出+可变支出)。

- 存放位置: 高流动性、低风险的地方。

- 货币基金: 如余额宝、零钱通等,流动性好,收益略高于活期。

- 银行活期/短期存款。

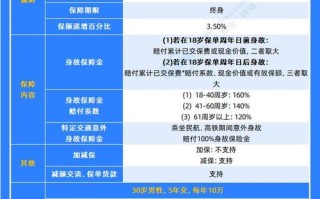

配置基础保险: 保险是“防守”工具,用来转移极端风险,防止家庭因意外或疾病陷入财务危机,遵循“先保障,后理财”的原则。

- 优先配置顺序:

- 百万医疗险: 报销大额住院医疗费,每年几百元,杠杆极高。

- 意外险: 保障意外身故/伤残和意外医疗,保费便宜,保额高。

- 重疾险: 确诊合同约定的重大疾病后,一次性给付一笔钱,用于治疗和弥补收入损失。

- 定期寿险: 家庭经济支柱必备,如果在保障期内身故,赔付给家人,保障他们的生活。

- 配置原则: 先大人,后小孩;先家庭经济支柱,后其他成员。 保费支出建议控制在家庭年收入的 10% 以内。

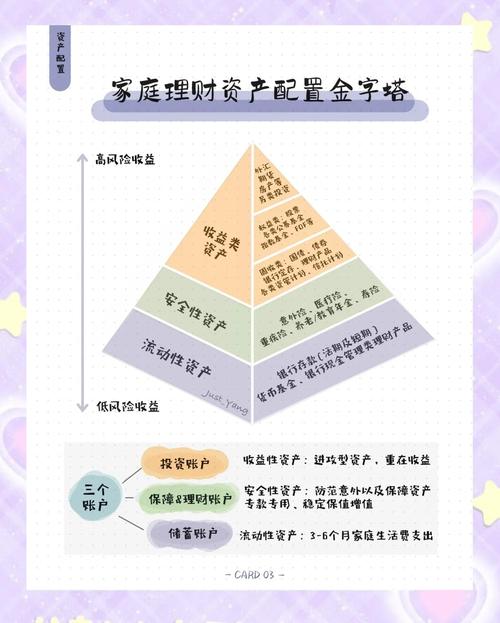

第四步:制定资产配置方案

这是投资的核心,即“鸡蛋不要放在一个篮子里”,根据你的理财目标和风险承受能力,将资金分配到不同的大类资产中。

资产配置的经典模型:

- 保守型 (如 5-15-80):

- 现金(5%) + 固收类(15%) + 权益类(80%) 注:此处的权益类指债券等,不是股票,更常见的保守型可能是 20-80 (现金+固收)。

- 稳健型 (如 10-40-50):

现金(10%) + 固收类(40%) + 权益类(50%)

- 平衡型 (如 10-30-60):

现金(10%) + 固收类(30%) + 权益类(60%)

- 进取型 (如 10-20-70):

现金(10%) + 固收类(20%) + 权益类(70%)

【资产类别说明】

- 现金类: 活期存款、货币基金,流动性最强,收益最低。

- 固定收益类: 国债、企业债、债券基金、银行理财等,收益稳定,风险较低。

- 权益类: 股票、股票型基金、指数基金等,长期收益潜力大,但波动和风险也高。

- 另类资产: 黄金、房地产、REITs(房地产信托基金)等,可用来分散风险和对冲通胀。

基于不同目标的资产配置:

- 短期目标 (1-3年): 以 现金类和固收类 为主,保证本金安全和流动性。

- 中期目标 (3-10年): 采用 平衡型或稳健型 配置,适当增加权益类比例,追求稳健增长。

- 长期目标 (10年以上): 可以采用 进取型或平衡型 配置,权益类占比较高,利用时间复利平滑市场波动,追求高回报。

第五步:选择具体投资工具并执行

在确定了资产配置比例后,选择合适的投资工具来实现它。

【常见投资工具对比】

| 投资工具 | 优点 | 缺点 | 适合人群 |

|---|---|---|---|

| 指数基金 | 费率低、分散风险、永续存在、长期收益可观 | 需要耐心,无法跑赢指数本身 | 绝大多数人,尤其是新手和长期投资者 |

| 主动型基金 | 由专业经理管理,有可能获得超额收益 | 依赖基金经理,费率较高,业绩不稳定 | 没有时间研究,相信专业能力的投资者 |

| 股票 | 潜在回报最高 | 风险极高,需要专业知识和大量时间研究 | 有较强研究能力、风险承受能力强的投资者 |

| 债券/债券基金 | 收入稳定,风险较低 | 通胀可能导致实际收益为负 | 追求稳健收益、风险偏好低的投资者 |

| 银行理财 | 操作简单,风险相对可控 | 收益率下行,部分产品有风险 | 对流动性要求不高,追求稳健的投资者 |

【投资策略建议】

- 定投: 对于长期目标(如养老、子女教育),采用基金定投是极佳的策略,每月固定投入一笔钱,可以平摊成本、分散风险,并养成储蓄习惯。

- 长期持有: 投资是“种树”,不是“炒菜”,避免因市场短期波动而频繁买卖,长期持有优质资产才能分享经济增长的红利。

- 定期复盘: 每年或每半年检查一次你的投资组合,如果资产配置比例因市场波动偏离了目标(如股票大涨占比过高),需要进行“再平衡”,卖掉一部分涨得多的,买入一部分涨得少的,让组合回到最初的配置比例。

第六步:定期回顾与调整

理财规划不是一成不变的,它是一个动态调整的过程。

触发调整的事件:

- 人生阶段变化: 结婚、生子、换工作、退休等。

- 财务状况变化: 收入大幅增加或减少,获得一笔意外之财。

- 市场环境发生重大变化。

- 理财目标发生变化。

回顾频率:

- 短期: 每月检查现金流。

- 中期: 每半年检查投资组合表现和资产配置比例。

- 长期: 每年全面回顾理财目标的进度,并调整下一年度的规划。

一个新中产家庭的规划示例

假设:王先生,35岁,年收入30万;王太太,33岁,年收入20万,有一个5岁的孩子,家庭年支出15万,有房贷50万,无其他负债。

- 目标:

- 短期:1年内建立10万紧急备用金;3年内存够20万旅游基金。

- 中期:10年内为子女准备80万教育金。

- 长期:25年后准备好300万养老金。

- 风险评估: 稳健型。

- 安全垫:

- 紧急备用金:10万,放入货币基金。

- 保险:夫妻俩各配置一份百万医疗险、意外险、重疾险(50万保额)和定期寿险(100万保额),孩子配置一份少儿重疾险和医疗险。

- 资产配置 (年度可投资结余约10万):

- 现金类 (10%): 1万,用于补充备用金或日常开销。

- 固收类 (40%): 4万,购买稳健的银行理财或债券基金。

- 权益类 (50%): 5万,采用定投方式投入沪深300、中证500等宽基指数基金。

- 执行与调整:

- 每月工资到账后,自动将8330元(1万/12)转入货币基金,4167元(4万/12)买入固收类产品,4167元(5万/12)定投指数基金。

- 每年年底检查一次,根据市场情况进行再平衡。

请记住:

- 开始比完美更重要。 哪怕每个月只能投500元,也要开始行动。

- 不懂不投。 在投入任何资金前,请务必花时间了解它。

- 保持耐心和纪律。 投资是一场马拉松,笑到最后的人才是赢家。

希望这份详细的方案能为您和您的家庭提供清晰的指引!

标签: 家庭理财规划方案制定步骤 适合普通家庭的理财规划方案 家庭投资理财规划方案模板