股票投资是一项复杂的系统工程,需要构建一个多维度的知识体系,它不仅仅是“低买高卖”那么简单,而是涵盖了宏观经济、行业分析、公司研究、金融理论、风险管理、心理学等多个领域的综合知识。

以下我将股票投资所需的知识体系分为六大核心板块,并附上具体的学习要点,希望能为你提供一个清晰的学习地图。

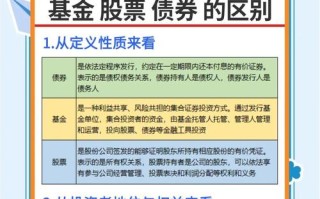

基础知识与市场认知

这是入门的基石,如果你连基本概念都不懂,后续的分析都无从谈起。

-

股票是什么?

- 所有权凭证:理解股票代表你对一家上市公司的部分所有权。

- 公司类型:了解A股、港股、美股等不同市场的特点和交易规则。

- 股票代码:知道如何通过代码识别不同的公司。

-

市场如何运作?

(图片来源网络,侵删)

(图片来源网络,侵删)- 交易所:了解上海证券交易所、深圳证券交易所、香港交易所、纽约证券交易所等。

- 交易机制:T+1交易制度(A股)、集合竞价、连续竞价、涨跌停板制度。

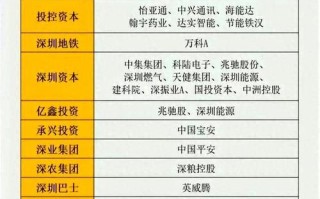

- 参与者:了解散户、机构投资者(基金、保险、QFII等)、券商、交易所的角色。

-

核心金融术语

- 市盈率:最常用的估值指标之一,理解其含义和局限性。

- 市净率:衡量股价相对于公司净资产的比率,常用于银行、钢铁等重资产行业。

- 股息率:衡量公司分红回报的指标,是价值投资的重要考量。

- 总市值/流通市值:公司的规模和市场价值。

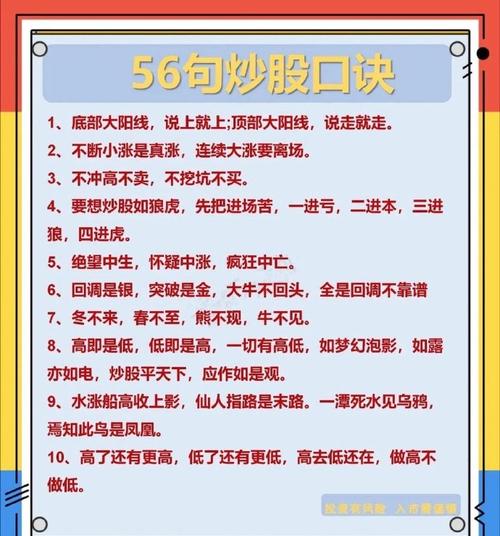

- K线图:学习看懂最基本的K线形态(阳线、阴线、十字星等)和技术指标(均线、MACD、成交量等)。

宏观经济与行业分析

股票并非孤立存在,它们受宏观经济和所属行业周期的深刻影响。

-

宏观经济分析

- 经济周期:理解繁荣、衰退、萧条、复苏四个阶段对不同行业的影响。

- 关键经济指标:

- GDP(国内生产总值):经济的“成绩单”。

- CPI/PPI(居民消费价格指数/生产者价格指数):反映通货膨胀水平,影响央行货币政策。

- 利率:利率的升降直接影响企业的融资成本和投资者的资金成本。

- 汇率:对进出口企业、跨国公司有直接影响。

- 货币政策与财政政策:央行加息/降息、政府减税/增加开支等政策如何影响市场。

-

行业分析

(图片来源网络,侵删)

(图片来源网络,侵删)- 行业生命周期:判断一个行业处于初创期、成长期、成熟期还是衰退期,不同阶段,投资策略完全不同。

- 行业竞争格局:了解行业的集中度,是垄断、寡头还是完全竞争?波特五力模型是很好的分析工具。

- 产业链分析:理解一个行业在上、中、下游的分布和价值分配。

- 政策影响:国家对特定行业(如新能源、半导体、房地产)的政策扶持或限制,是行业发展的关键变量。

公司基本面分析

这是投资的核心,即“选股”,你需要判断一家公司的好坏。

-

商业模式

- 公司如何赚钱?:这是最根本的问题,是卖产品、提供服务,还是靠广告、佣金?

- 护城河:公司拥有哪些可持续的竞争优势?是品牌(如可口可乐)、网络效应(如微信)、成本优势(如规模化生产),还是技术专利(如华为)?

- 客户与供应商:公司的客户粘性如何?对上游供应商的议价能力如何?

-

财务报表分析

- 三大报表:

- 利润表:看公司的“赚钱能力”,关注营业收入、毛利率、净利率、净利润的增长趋势。

- 资产负债表:看公司的“家底”,关注总资产、负债、所有者权益,判断公司的偿债能力和财务健康状况。

- 现金流量表:看公司的“造血能力”,经营活动现金流是王道,它能反映利润的“含金量”。

- 财务比率分析:

- 盈利能力:ROE(净资产收益率)、ROA(总资产收益率)、毛利率、净利率。

- 偿债能力:资产负债率、流动比率、速动比率。

- 运营效率:存货周转率、应收账款周转率。

- 三大报表:

-

管理层与公司治理

- 管理层背景:管理团队是否诚实、有能力、有远见?

- 股东回报:公司是否愿意通过分红或回购来回报股东?

- 关联交易:是否存在损害小股东利益的关联交易?

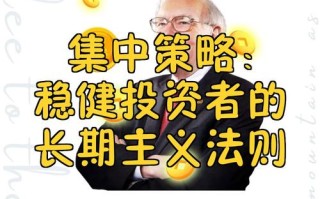

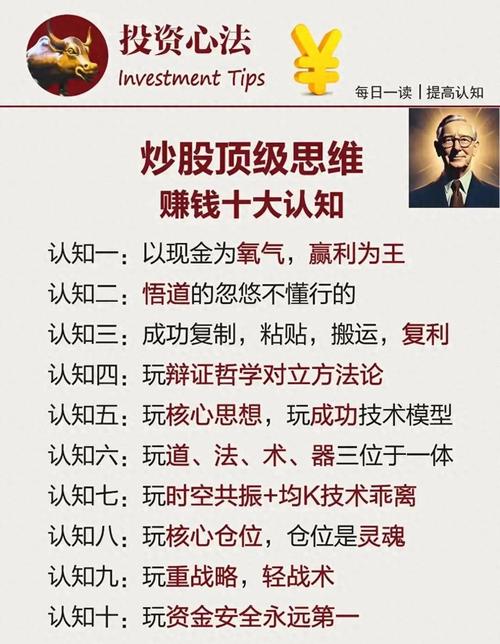

投资策略与理论

有了分析工具,你需要一个系统性的投资框架来指导你的决策。

-

价值投资

- 核心理念:用五毛钱的价格买价值一块钱的东西。

- 代表人物:本杰明·格雷厄姆、沃伦·巴菲特、菲利普·费雪。

- 关键点:安全边际、市场先生、能力圈。

-

成长投资

- 核心理念:投资于未来增长潜力巨大的公司,即使当前估值较高。

- 关键点:关注营收和利润的高速增长、行业前景广阔、公司具有颠覆性创新。

-

指数投资

- 核心理念:通过购买指数基金(ETF)来复制整个市场或某个行业的表现,获得平均回报。

- 关键点:成本低、分散风险、省时省力,适合大多数普通投资者。

-

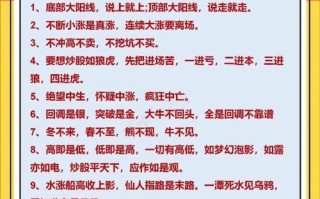

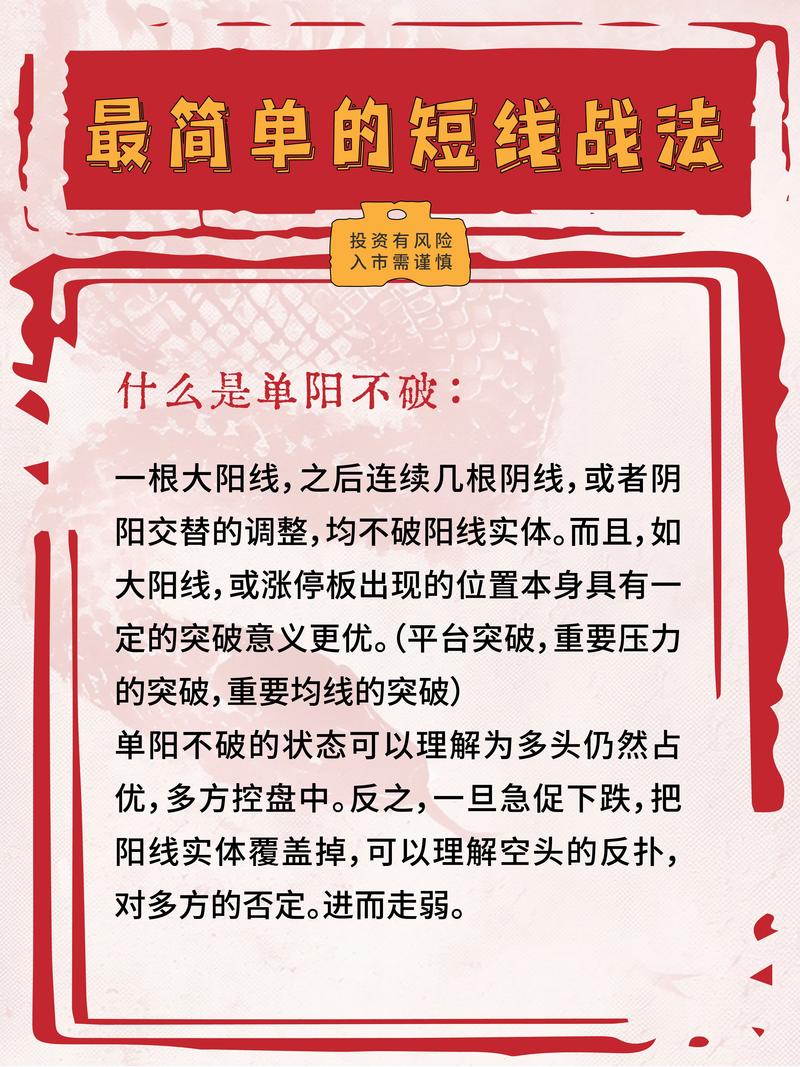

技术分析

- 核心理念:市场行为包容一切信息,价格会沿着趋势变动,历史会重演。

- 关键点:通过K线图、形态、趋势线、技术指标来预测未来价格走势,注意:技术分析争议较大,更多是作为一种辅助工具。

风险管理

投资的第一原则是“不亏钱”,而风险管理是保护本金的核心。

-

资产配置

- 不要把所有鸡蛋放在一个篮子里,通过配置不同类型(股票、债券、现金)、不同行业、不同国家的资产来分散风险。

-

仓位管理

- 单只股票的仓位:不要将过多资金(如超过10%)投入单一个股。

- 总仓位控制:根据市场估值和自身风险承受能力,动态调整股票占总资产的比例。

-

安全边际

这是价值投资的基石,买入价格要显著低于其内在价值,为未来的不确定性留出缓冲空间。

-

设定止损

在买入前就想好,如果判断错误,股价跌到什么位置必须卖出,以控制损失。

-

理解风险与回报

高回报必然伴随高风险,要清楚自己能承受多大的亏损,不要追求不切实际的收益。

投资心理学与行为金融学

市场是人的集合,而人性是最大的敌人。

-

克服认知偏差

- 贪婪与恐惧:在市场狂热时保持冷静,在市场恐慌时寻找机会。

- 锚定效应:不要因为某只股票以前的高价而觉得现在“便宜”。

- 从众心理:不要盲目跟风“热点股”。

- 确认偏误:只寻找支持自己观点的信息,而忽视相反的证据。

-

建立交易纪律

- 制定并严格执行自己的投资计划和交易规则,不受市场情绪干扰。

- 写投资日记,记录每一次买卖的理由和反思,不断迭代自己的投资体系。

总结与学习路径建议

- 从基础开始:先搞懂板块一的基本概念。

- 学习分析框架:系统学习板块三(公司分析)和板块二(行业/宏观分析),这是你选股的“内功”。

- 形成投资哲学:阅读经典投资书籍(如《聪明的投资者》《滚雪球》等),思考并找到适合自己的投资策略(板块四)。

- 风险第一:在任何时候,都要把板块五的风险管理放在首位。

- 修炼心性:投资是场修行,板块六的知识决定了你能在这条路上走多远。

- 实践与复盘:用少量资金开始实践,不断总结经验教训,完善自己的投资体系。

股票投资是一场终身学习的旅程,没有捷径,构建一个全面、扎实的知识体系,是长期稳定盈利的根本保障,祝你投资顺利!

标签: 股票投资入门核心知识 新手股票投资必备技能 股票投资关键要点解析