需要明确的是,目前中国并没有一部名为《创业投资基金管理办法》的、单一的、独立的法律或行政法规,对创业投资基金的监管,主要体现在中国证监会发布的《私募投资基金监督管理暂行办法》以及后续一系列的配套规则中,特别是《私募投资基金备案须知》及其更新版本,以及针对创业投资基金的特殊政策。 将围绕“创业投资基金”的核心定义、主要监管框架、以及与私募股权基金的区别这三个核心方面展开,为您提供一个全面且实用的解读。

什么是创业投资基金?

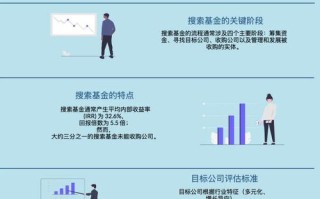

要理解其管理办法,首先要明白它是什么,根据监管机构的定义,创业投资基金(简称“创投基金”)是指向企业初始投资或者投资于未上市成长企业,期望所投资企业成熟后主要通过股权转让获取资本增值收益的私募基金。

其核心特征可以概括为“三投三高”:

- 投资阶段:主要投资于早期、成长期的企业,即处于种子期、起步期、发展期等尚未成熟阶段的企业。

- 投资标的:主要投资于未上市的股权,尤其是高新技术企业和创新型中小企业。

- 投资目的:不以控股为目的,而是通过提供资金和增值服务,帮助企业成长,最终通过并购、管理层回购(MBO)、IPO等方式退出,以获取高资本增值。

- 投资方式:通常采取股权投资,可进行可转换优先股、可转换债等夹层投资。

- 基金期限:通常设有较长的存续期(如5+2年、7+2年),因为培育一家企业需要时间。

- 管理人:通常由具备丰富行业背景和增值服务能力的专业团队管理。

主要监管框架与核心规定

创业投资基金作为私募基金的一种,其管理遵循“适度监管、行业自律”的原则,核心监管框架如下:

法律法规层级

- 法律层面:《中华人民共和国证券投资基金法》(简称《基金法》)是最高层级的法律基础。

- 行政法规层面:国务院发布的《私募投资基金监督管理条例》(2025年9月1日起施行),这是私募基金行业第一部行政法规,提升了监管的权威性和系统性。

- 部门规章及规范性文件:中国证监会发布的《私募投资基金监督管理暂行办法》以及后续的备案须知、指引等,是日常操作和备案的核心依据。

核心监管要点

(一)募集与管理

- 合格投资者:

- 单位投资者:净资产不低于1000万元。

- 个人投资者:金融资产不低于300万元或最近三年年均收入不低于50万元。

- 基金管理人及从业人员不得向合格投资者之外的单位和个人募集资金。

- 募集方式:只能向特定对象募集,不得公开宣传、公开推介,可以通过讲座、路演、微信等方式,但对象必须是经过风险识别和评估的合格投资者。

- 风险揭示:必须向投资者充分揭示基金风险,签署《风险揭示书》。

- 冷静期:基金合同签署后,给予投资者不少于24小时的冷静期,期间投资者可以解除合同。

- 投资者人数:

- 公司型/合伙型基金:累计不得超过50人。

- 契约型基金:累计不得超过200人。

(二)投资运作

- 投资范围:主要投资于未上市企业股权,也可投资于上市公司非公开发行股票、可转债等,但不得从事二级市场股票交易(以投资为目的的战略性持股除外)。

- 投资限制:

- 集中度:对单一被投企业的投资金额,不得超过基金总实缴出资的20%,这体现了“分散风险”的原则。

- 关联交易:需遵循基金合同约定,履行必要的内部决策程序,并进行充分的信息披露。

- 借贷:除另有规定外,不得从事借贷、担保等业务。

- 差异化监管:这是创投基金监管的一大特色,为了鼓励和支持创业创新,监管机构对创投基金给予了一些“政策红包”。

(三)差异化监管政策(创投基金的核心优势)

根据《私募投资基金备案须知》及相关指引,创投基金可以享受以下差异化政策:

-

放宽投资比例限制:

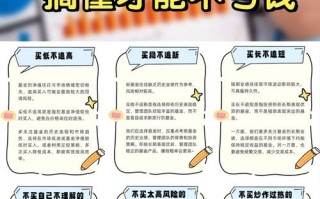

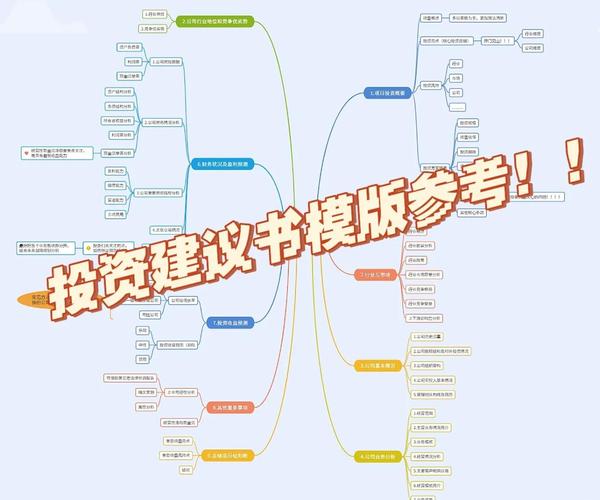

(图片来源网络,侵删)

(图片来源网络,侵删)- 对于“早期中小企业”和“高新技术企业”的投资金额,可以突破不超过基金总实缴出资20%的限制,即可以更高比例集中投资于优质早期项目。

- 定义:“早期中小企业”通常指成立时间不满5年、年销售额不超过2亿元人民币的企业。

-

允许“股转债”:

在满足特定条件下(如被投企业为股权回购义务人),创投基金可以将持有的股权转换为债权,这为退出提供了一种灵活的备选方案。

-

在基金类型和杠杆率上的优势:

在某些监管口径下,创投基金被视为“风险投资基金”,在计算杠杆率等方面可能与其他私募股权基金有不同的标准。

-

退出便利化:

监管机构鼓励创投基金通过并购、S基金(二手份额转让)等方式退出,并为这些退出渠道提供政策支持。

(四)信息披露与备案

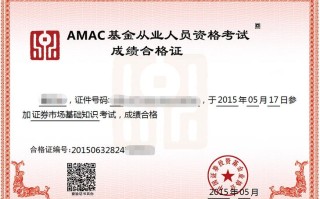

- 基金备案:所有创业投资基金都必须在中国证券投资基金业协会(AMAC)进行备案,未备案的基金不得从事投资活动。

- 季度/年度报告:管理人需定期向AMAC和投资者报送基金运作信息。

- 重大事项报告:如基金管理人、基金合同发生重大变更,或发生投资损失等重大事项,需及时向AMAC报告。

与私募股权基金的主要区别

在实践中,很多人会将“创业投资基金”和“私募股权基金”混淆,但它们在监管和投资策略上存在显著区别。

| 特征维度 | 创业投资基金 | 私募股权基金 |

|---|---|---|

| 投资阶段 | 早期、成长期为主(种子、天使、A轮、B轮) | 扩张期、成熟期、Pre-IPO为主(C轮、D轮、Pre-IPO) |

| 投资标的 | 未上市高新技术企业、创新型企业 | 成长性好、盈利模式清晰的企业,也可能包括上市公司 |

| 投资目标 | 追求高增长、高回报,风险容忍度高 | 追求稳健回报、财务增值,风险相对较低 |

| 投资周期 | 较长(5-10年),与企业共成长 | 相对较短(3-7年),成熟后快速退出 |

| 增值服务 | 深度参与,提供战略、管理、资源等全方位支持 | 提供资本和资源对接,较少深度介入日常经营 |

| 监管政策 | 享受更多差异化、优惠的监管政策(如投资比例放宽) | 遵循标准的私募基金监管规则 |

总结与建议

对于想要设立或管理创业投资基金的个人或机构来说,需要重点关注以下几点:

- 准确定义:在基金设立之初,就要明确基金的投资策略是否符合“创业投资基金”的定义,因为这直接关系到能否享受差异化监管政策。

- 备案是前提:务必在完成募集后,及时、准确地在AMAC完成基金备案。

- 遵守募集纪律:严格筛选合格投资者,杜绝公开宣传,做好投资者适当性管理。

- 善用差异化政策:在投资决策中,充分利用对早期、高新企业的投资比例放宽等政策,集中优势资源投出好项目。

- 合规是生命线:严格遵守投资限制、信息披露等各项规定,确保基金运作的合规性,这是基金长期健康发展的基础。

由于监管政策会根据市场发展不断调整,建议在具体操作中,务必关注中国证监会和中国证券投资基金业协会官方网站发布的最新通知和指引,以获取最权威的信息。

标签: 创投基金新规解读 创业投资基金管理办法修订要点 2024创投基金监管变化