随着资管新规的落地,所有银行理财产品都已成为净值型产品,不再承诺“保本保息”,其投资范围也变得更加透明和多样化。

以下是银行理财产品常见的投资标的,我将它们分为几大类,并附上说明,帮助您更好地理解。

固定收益类资产(“固收类”)

这是银行理财最传统、也是占比最大的投资类别,主要追求稳健收益。

-

标准化债权资产

- 国债、地方政府债: 由国家或地方政府信用背书,被认为是最安全的资产,收益率相对较低。

- 金融债、政策性金融债: 由银行、政策性银行(如国开行)发行,信用等级高,安全性仅次于国债。

- 企业债、公司债: 由各类企业发行,收益率比前两者高,但信用风险也相应增加,需要看发债企业的经营状况和信用评级。

- 资产支持证券/信贷资产支持证券: 将银行的贷款(如房贷、车贷)打包成证券化产品进行出售,这类产品可以分散风险,但结构相对复杂。

-

非标准化债权资产(“非标资产”)

(图片来源网络,侵删)

(图片来源网络,侵删)- 这是银行理财的特色,但受到资管新规的严格限制(限制在理财产品净资产的35%以内)。

- 信托贷款: 银行通过信托计划向企业发放贷款。

- 委托贷款: 银行作为受托人,用委托人的资金向企业发放贷款。

- 承兑汇票: 银行承兑的商业汇票。

- 各类债权投资计划: 如债权投资计划、债权收益权等。

- 特点: 流动性差,风险较高,但能提供相对较高的收益,非标资产的信用风险是理财产品需要重点关注的。

-

银行存款、同业存单

- 将资金存放于银行体系内,购买其他银行的同业存单等,这是现金管理类理财和部分稳健型理财的主要配置,用于保证流动性和安全性。

权益类资产(“权益类”)

这类资产投资于股票或具有股权性质的资产,是获取更高收益的来源,但也是风险最高的部分。

-

股票:

- 直接投资于A股、港股、美股等市场的股票,在银行理财中,通常通过股票型基金或定向增发等方式间接投资,很少直接大量买入单一个股。

- 风险: 市场波动大,本金亏损风险高。

-

股票型基金:

(图片来源网络,侵删)

(图片来源网络,侵删)这是最常见的权益类投资方式,理财资金购买由基金公司管理的股票型基金,由基金经理进行专业投资。

-

股权类私募基金:

- 投资于未上市公司的股权,通常通过股权投资基金(PE/VC)进行,这类投资周期长(通常5-10年),流动性极差,但潜在回报高,在银行理财中占比很小,通常出现在“另类投资”或“混合类”产品中。

金融衍生品

这类资产通常被用作风险管理工具(对冲风险),而不是主要的收益来源。

- 股指期货、国债期货: 主要用于对冲股票或债券市场的系统性风险。

- 期权: 用于锁定收益或控制下行风险。

- 利率互换、货币互换: 用于管理利率和汇率风险。

注意: 对于普通投资者来说,衍生品非常复杂,一个运作良好的理财产品会利用它来“减震”,而不是用它来“赌博”。

另类及混合类投资

这类投资旨在通过与传统股债相关性较低的资产来分散风险,增厚收益。

-

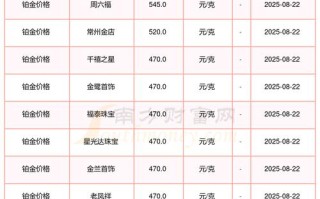

商品:

- 如黄金、白银等贵金属,通常通过投资黄金ETF或商品期货来实现,主要作用是对冲通胀和分散风险。

-

REITs(不动产投资信托基金):

投资于商业地产(如写字楼、商场、酒店)或基础设施,可以获得租金和资产增值收益,能提供稳定的现金流,与股债相关性较低。

-

量化策略:

利用数学模型和计算机程序进行投资,如市场中性策略、套利策略等,目标是获取相对稳定的超额收益,与市场大盘走势关联度不高。

-

FOF/MOM(基金中基金/管理人中管理人):

- FOF (Fund of Funds): 投资于一篮子基金,通过专业筛选来分散风险。

- MOM (Manager of Managers): 投资于多个优秀的基金经理,让他们分别管理一部分资金。

- 这是目前银行理财,尤其是“混合类”产品非常流行的配置方式,能实现专业分工和风险分散。

现金及类现金资产

为了保证产品的流动性和应对赎回,必须配置一部分高流动性资产。

- 银行活期/定期存款

- 国债逆回购

- 货币市场基金

- 高信用等级的短期债券

如何了解一款理财产品的具体投资标的?

看懂这些,你才能做出明智的投资决策。

- 产品说明书/招募说明书: 这是最核心、最权威的文件,在“投资范围”章节会详细列出该产品可以投资哪些标的,以及各类资产的投资比例限制(股票仓位不超过30%)。

- 定期报告(季报/年报): 产品成立后,管理人会定期发布报告,在“报告期末投资组合”部分,会详细披露期末实际持有的具体资产及其占比,这是检验产品是否按说明书运作的重要依据。

- 产品风险等级(R1-R5):

- R1(谨慎型): 主要投资于存款、国债等高安全资产,几乎不涉及股票等高风险资产。

- R2(稳健型): 以固收为主,可少量投资于高信用等级的债券、非标、利率债等,风险较低。

- R3(平衡型): 固收和权益类资产配置相对均衡,风险和收益适中。

- R4(进取型): 权益类资产占比较高,可投资于股票、商品、衍生品等,风险较高。

- R5(激进型): 高比例投资于高风险资产,甚至可能使用杠杆,风险极高。

- 关键: 你只能购买与自己风险承受能力匹配等级的产品。

| 资产类别 | 主要标的 | 风险收益特征 | 在理财中的常见角色 |

|---|---|---|---|

| 固定收益类 | 国债、金融债、企业债、非标资产、存款 | 风险低,收益稳健 | 基石,决定产品的底仓和基本收益 |

| 权益类 | 股票、股票基金 | 风险高,收益弹性大 | 收益增强器,决定产品超额收益的上限 |

| 金融衍生品 | 股指期货、期权 | 风险极高,复杂 | 风险管理工具,用于对冲风险 |

| 另类/混合类 | REITs、商品、量化策略、FOF/MOM | 风险收益各异,与股债相关性低 | 分散风险、增厚收益,提升组合稳健性 |

| 现金类 | 存款、货币基金 | 风险极低,收益低 | 流动性管理,保证赎回和应对波动 |

理解了这些投资标的,你就能穿透银行理财产品的表面,看清其“庐山真面目”,从而根据自己的风险偏好和理财目标,选择最适合自己的产品。“读懂说明书,看清季报”是投资银行理财的必修课。

标签: 银行理财产品投资标的类型 银行理财产品常见投资标的有哪些