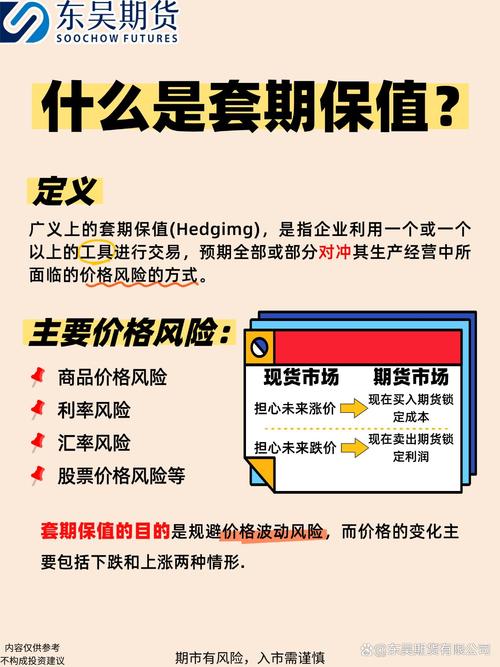

第一部分:基础概念

在深入套利之前,必须清晰地理解股指期货和期权这两个工具。

(图片来源网络,侵删)

股指期货

- 定义:一种金融期货合约,其标的物是特定的股票价格指数(如沪深300指数、中证500指数、标普500指数等)。

- 核心机制:

- 双向交易:可以做多(看涨),也可以做空(看跌)。

- 保证金交易:只需合约价值一定比例的资金作为保证金,具有杠杆效应。

- 到期交割:合约有到期日,到期时要么进行现金交割(按结算价计算盈亏),要么进行实物交割(但股指期货几乎都是现金交割)。

- 价格锚定:期货价格理论上会与现货指数价格保持高度相关,并遵循“持有成本模型”。

股指期权

- 定义:一种期权合约,其买方支付权利金后,获得在未来特定时间(到期日),以特定价格(行权价)买入或卖出特定标的指数的权利。

- 核心机制:

- 权利与义务:买方拥有权利,可以选择行权或放弃行权;卖方拥有义务,如果买方行权,卖方必须履约。

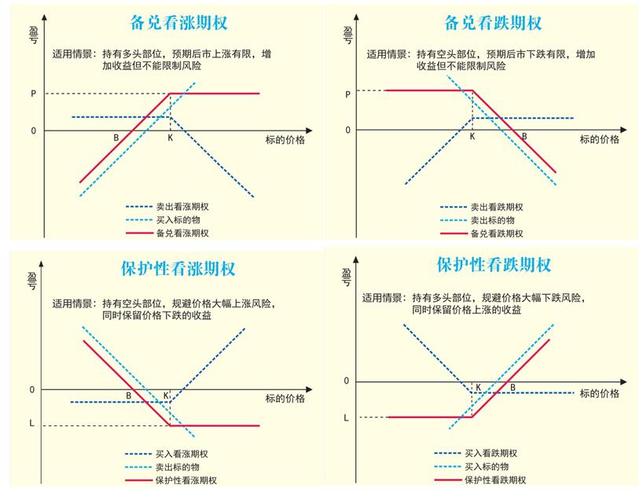

- 四种基本头寸:

- 看涨期权:赋予持有者买入标的指数的权利。

- 看跌期权:赋予持有者卖出标的指数的权利。

- 买入看涨期权:看涨策略,风险有限(最大亏损为权利金),收益无限。

- 买入看跌期权:看跌策略,风险有限,收益有限(最大收益为行权价-权利金)。

- 卖出看涨期权:看跌或中性策略,收益有限(最大收益为权利金),风险无限。

- 卖出看跌期权:看涨或中性策略,收益有限,风险有限(最大亏损为行权价-权利金)。

第二部分:套利的基本原理

套利的核心思想是利用市场上暂时出现的不合理价差,进行“低买高卖”的无风险或低风险操作,以获取价差利润,其本质是寻找“一价定律”的短暂失效。

- 无风险套利:理论上可以完全锁定利润,不存在亏损风险,在实际操作中,由于交易成本、滑点等因素,纯无风险套利机会非常罕见。

- 统计套利/风险套利:基于历史数据或统计模型,认为价差会回归到正常水平,但存在价差继续扩大的风险。

第三部分:股指期货与期权的套利策略

将股指期货和期权结合,可以构建出非常丰富和精密的套利策略,以下是一些经典的策略:

转换套利与反转套利

这是最经典、最纯粹的无风险套利策略,利用的是期权平价理论。

期权平价理论:

对于欧式期权,在无套利机会下,以下等式成立:

C + PV(X) = P + S

(图片来源网络,侵删)

C= 看涨期权价格P= 看跌期权价格S= 标的资产(现货指数)价格PV(X)= 行权价X的现值(通常用无风险利率折现)

转换套利

- 适用场景:当

C + PV(X) > P + S时,即看涨期权和行权价现值之和,高于看跌期权和现货价格之和。 - 套利操作(做多左侧,做空右侧):

- 买入一份看涨期权

- 买入一份无风险资产(如国债),使其到期价值等于行权价

X - 卖出一份看跌期权

- 卖出一份等值的股指期货合约(用于对冲现货价格风险,因为持有股指期货空头相当于持有现货空头)

- 利润来源:在期权到期日,无论现货价格

S_T高于还是低于行权价X,组合的价值都恒为X,套利利润就是期初构建组合时的价差减去交易成本。S_T > X:行权看涨期权,放弃看跌期权,期货平仓,资产价值为X。S_T < X:看跌期权被行权,你收到X,放弃看涨期权,期货平仓,资产价值为X。S_T = X:两个期权都无价值,期货平仓,资产价值为X。

反转套利

- 适用场景:当

C + PV(X) < P + S时,即看涨期权和行权价现值之和,低于看跌期权和现货价格之和。 - 套利操作(做空左侧,做多右侧):

- 卖出一份看涨期权

- 卖出一份无风险资产(相当于借入资金)

- 买入一份看跌期权

- 买入一份等值的股指期货合约(对冲现货价格风险)

- 利润来源:与转换套利相反,同样是无风险地锁定期初的价差。

盒式套利

- 适用场景:利用不同行权价的期权组合之间的价差失衡。

- 套利操作:

- 构建一个“合成”的远期合约(买入一个看涨期权,卖出一个行权价相同的看跌期权)。

- 再构建一个方向相反的“合成”远期合约(卖出一个看涨期权,买入一个行权价相同的看跌期权)。

- 这两个合成远期合约的行权价不同。

- 利润来源:如果这两个“合成远期”的价差,与它们对应的两个真实远期(股指期货)的价差不一致,就存在套利机会,这种套利也是无风险的。

股指期货与期权组合的统计套利

这类策略不追求绝对的无风险,而是基于价差会回归均值的假设。

跨式套利与宽跨式套利

(图片来源网络,侵删)

- 策略:同时买入(或卖出)同一标的、同一到期日、但行权价不同的一个看涨期权和一个看跌期权。

- 与期货结合:

- 买入跨式+期货对冲:当你预期市场将大幅波动,但不确定方向时,可以买入跨式期权,为了对冲时间价值衰减的风险,可以同时做空少量股指期货,如果期货价格大幅波动,期货的盈利可以部分弥补期权的时间损耗。

- 卖出跨式+期货对冲:当你预期市场将横盘整理,波动率下降时,可以卖出跨式期权赚取权利金,但风险是方向性的,因此可以同时做多少量股指期货作为方向性对冲,防止市场单边大幅运动导致巨大亏损。

Delta中性套利

- 核心思想:通过构建一个投资组合,使其整体Delta值为0,从而实现对标的资产价格变动的中性。

- Delta:衡量期权价格对标的资产价格变动的敏感性。

- 看涨期权的Delta为正(0到1),看跌期权的Delta为负(-1到0)。

- 股指期货的Delta为1(多头)或-1(空头)。

- 操作示例:

- 假设你买入一份股指期货(Delta = +1)。

- 为了使整个组合Delta为0,你需要做空总Delta为+1的期权,你可以卖出两份Delta为+0.5的看涨期权。

- 这样,组合的Delta = 1 (期货) - 2 * 0.5 (期权) = 0。

- 套利来源:这个组合对标的指数价格变动不敏感,但会对波动率和时间敏感,如果未来波动率上升,期权的价值会上升,你作为期权空头的亏损会被期货的盈利(或更少的亏损)抵消,同时你还能赚取时间价值衰减带来的利润,反之亦然,通过不断调整头寸保持Delta中性,可以赚取波动率交易和时间价值衰减的钱。

第四部分:套利实践中的关键考量

- 交易成本:手续费、印花税、冲击成本等会侵蚀套利利润,必须精确计算。

- 流动性:套利需要在几个不同的市场(期货、期权、现货)同时快速交易,如果某个合约流动性不足,可能导致无法按理想价格成交,使套利失败。

- 保证金要求:期货和期权卖方都需要缴纳保证金,套利策略可能会占用大量保证金,从而降低资金使用效率。

- 模型风险:无风险套利模型基于理论假设(如无风险利率、无交易成本等),现实情况可能与模型存在偏差。

- 执行风险:在价差出现时,能否在短时间内完成所有交易指令,是套利成功的关键。

- 滑点:实际成交价格与预期价格之间的差异,尤其是在市场快速变动时。

| 策略类型 | 核心逻辑 | 风险特征 | 适用场景 |

|---|---|---|---|

| 转换/反转套利 | 期权平价理论被打破 | 理论上无风险 | 寻找市场定价的微小错误 |

| 盒式套利 | 不同行权价期权组合价差失衡 | 理论上无风险 | 寻找不同行权价区间定价的失衡 |

| Delta中性套利 | 构建Delta为0的组合,赚取波动率/时间衰减的钱 | 低风险,非无风险 | 预期市场横盘,波动率下降 |

| 跨式/宽跨式+期货 | 对冲方向性风险,博取波动率 | 中等风险 | 预期市场将大幅波动,但不确定方向 |

股指期货和期权的套利是金融工程在实战中的高级应用,它要求交易者不仅深刻理解两种工具的特性,还要具备强大的数据分析能力、快速的交易执行系统和严格的纪律,对于个人投资者而言,由于资金、技术和专业知识的限制,参与此类套利难度较大,更适合机构投资者。

标签: 股指期权期货套利策略 股指期货期权套利方法 股指期权套利技巧

版权声明:除非特别标注,否则均为本站原创文章,转载时请以链接形式注明文章出处。