大宗商品是交易的对象,而期货和现货是交易这个对象的两种不同方式(场所、规则和合约)。

什么是大宗商品?

大宗商品 是指那些可交易、可互换、用于工农业生产与消费的初级产品或原材料,它们通常是同质化的、标准化的,可以大规模买卖。

核心特点:

- 同质化: 比如你买一吨螺纹钢A和一吨螺纹钢B,只要规格等级相同,它们就是一样的,没有品牌差异,同样,一桶WTI原油和另一桶WTI原油也没有区别。

- 供需量大: 影响着全球经济的方方面面,如能源、金属、农产品等。

- 价格波动大: 受全球宏观经济、地缘政治、天气、库存等多种因素影响,价格频繁且剧烈波动。

主要类别:

- 能源类: 原油、天然气、煤炭、燃料油等。

- 金属类:

- 贵金属: 黄金、白银、铂金。

- 工业金属: 铜、铝、锌、镍、铁矿石等。

- 农产品类:

- 谷物: 玉米、大豆、小麦。

- 软商品: 咖啡、棉花、白糖、橡胶等。

什么是现货?

现货 交易是指“一手交钱,一手交货”的交易方式,买卖双方在达成交易后,立即或在很短的交割期内(通常是几天内)进行商品和货款的实物交收。

核心特点:

- 即期交易: 交易和交割几乎同时发生。

- 实物交收: 最终目的是获得或卖出商品本身。

- 价格灵活: 每笔交易的价格由买卖双方协商决定,会因时间、地点、质量等因素而略有不同。

- 市场分散: 没有一个统一的全球性交易所,交易通常在各地的商品交易所、批发市场或通过双边谈判完成。

简单例子: 你是一个榨油厂,需要采购100吨大豆,你联系到大豆贸易商,双方谈好价格(比如每吨4500元),你付钱,对方在几天内把100吨大豆运到你的工厂,这就是现货交易。

什么是期货?

期货 交易是一种标准化的远期合约交易,它不是买卖商品本身,而是买卖一份标准化的“合约”。

核心特点:

- 标准化合约: 期货交易所(如芝加哥商品交易所CME、上海期货交易所SHFE)规定了合约的详细条款,包括:

- 商品数量和单位(如一手黄金=1000克)。

- 质量等级(如铜的纯度要求)。

- 交割地点(如指定仓库)。

- 交割月份(如2025年12月)。

- 最小变动价位(价格波动的最小单位)。

- 未来交割: 合约约定在未来某个特定的时间(交割日)进行交收,但据统计,超过95%的期货合约在到期前会被平仓(即买入一个相反的合约来对冲),真正进行实物交割的比例非常低。

- 集中交易: 在期货交易所内通过公开竞价或电子撮合方式进行交易,价格透明、公开。

- 保证金制度: 这是期货交易的核心特征,交易者不需要支付合约全额价值,只需缴纳一小部分(通常为5%-15%)作为保证金,就可以进行交易,这带来了杠杆效应,既可能放大收益,也可能放大亏损。

简单例子: 你是一个大豆压榨厂,担心3个月后大豆价格会上涨,你现在可以买入一份“3个月后到期的大豆期货合约”,合约规定了数量、价格等,如果3个月后大豆现货价真的涨了,你可以卖出这份合约获利,或者按合约价买入大豆,这相当于你提前锁定了3个月后的采购成本,这就是期货交易。

期货与现货的核心区别

| 特征 | 现货 | 期货 |

|---|---|---|

| 交易对象 | 商品本身 | 标准化的期货合约 |

| 交易目的 | 为了获得或卖出实物商品 | 为了套期保值(锁定成本/利润)或投机(赚取价差) |

| 交割时间 | 即时或很短的交割期(T+1, T+3等) | 未来某个特定的时间(未来1个月、几个月甚至几年) |

| 交易场所 | 分散的、非公开的市场(如批发市场、双边谈判) | 集中的、公开的交易所(如上期所、CME) |

| 价格形成 | 买卖双方协商 | 公开竞价或电子撮合,形成统一价格 |

| 履约方式 | 实物交收 | 绝大多数以平仓了结,极少数实物交割 |

| 资金要求 | 全额付款 | 保证金制度(杠杆交易) |

| 风险 | 价格波动风险 | 价格波动风险 + 杠杆风险(风险和收益都被放大) |

三者之间的关系

-

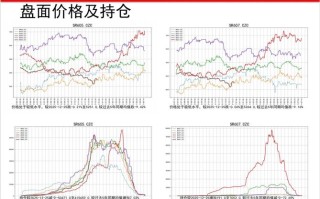

期货价格是现货价格的“风向标”:期货市场汇聚了全球最聪明、信息最充分的交易者,他们对未来的供需、宏观经济有预判,期货价格反映了市场对未来现货价格的预期,期货价格通常领先于现货价格。

-

期货市场为现货市场提供“稳定器”:这是期货最核心的功能之一,称为套期保值。

- 生产者(如农民): 担心未来收获时农产品价格下跌,可以在收获前卖出期货合约,锁定销售价格。

- 消费者/加工企业(如榨油厂): 担心未来原材料价格上涨,可以在现在买入期货合约,锁定采购成本。

- 通过这种方式,企业可以将价格波动的风险转移给市场上愿意承担风险的投机者。

-

两个市场相互影响,最终趋于一致:当期货合约临近交割日时,其价格会不断向现货价格靠拢,最终在交割日趋于一致,否则,就会出现无风险套利机会(比如期货价格远高于现货价格,套利者就会买入现货、卖出期货,直到价差消失)。

- 大宗商品是基础,是整个交易体系的标的物。

- 现货市场是商品流通的“根”,满足即时的生产和消费需求。

- 期货市场是商品流通的“魂”,它为现货市场提供价格发现和风险管理工具,是现代大宗商品市场的核心。

理解这三者的关系,就能看懂全球大宗商品的定价逻辑、企业如何管理风险,以及金融市场如何运作。

标签: 大宗商品期货现货价格联动机制 期货现货价格影响因素分析 大宗商品期现价格关系研究