核心定义:什么是公募基金?

公募基金,全称为“公开募集证券投资基金”,是指通过公开发售的方式,面向不特定社会公众(即广大普通投资者)募集资金,并将资金交由专业的基金管理人管理,由基金托管人托管,从事股票、债券等金融工具投资,然后按投资者所持份额进行利润分配和风险共担的一种集合投资方式。

就是“大家凑钱,交给专家去投资”。

公募基金的关键特征(“公”在何处?)

“公募”的核心在于“公开”和“面向公众”,这决定了它区别于“私募基金”的几个关键特征:

-

募集对象不特定

- 公募基金:面向社会所有符合条件的公众投资者,任何人只要愿意购买,没有人数和资格限制。

- 私募基金:面向特定的、符合条件的合格投资者(如高净值个人、机构投资者等),有严格的资格和人数限制。

-

募集方式公开

(图片来源网络,侵删)

(图片来源网络,侵删)- 公募基金:通过银行、券商、基金公司官网、第三方销售平台(如蚂蚁财富、天天基金网)等公开渠道进行销售,广告和宣传也是允许的。

- 私募基金:只能通过非公开方式,如私下推介、路演等,不得进行公开宣传。

-

信息披露严格

- 公募基金:由于涉及公众利益,监管要求极其严格,基金公司必须定期(每日、每周、每季度、每年)向公众披露基金净值、投资组合、财务报告等信息,透明度非常高。

- 私募基金:信息披露要求相对宽松,通常只向其投资者进行披露。

-

投资门槛低

- 公募基金:为了吸引大众投资者,投资门槛非常低。通常1元、10元或100元即可起购。

- 私募基金:投资门槛极高,通常为100万元人民币起投。

-

监管严格

- 公募基金受到中国证监会等监管机构的严格监管,对基金公司的设立、基金产品的设计、投资运作、风险控制等都有详细规定,以保护投资者利益。

- 私募基金也受监管,但监管框架和尺度与公募有所不同。

公募基金的主要参与者(谁在运作?)

一个公募基金的生态系统主要由以下四方构成,他们各司其职,相互监督:

-

基金管理人

- 角色:基金的“大脑”和“灵魂”,通常是专业的基金管理公司。

- 职责:负责基金的投资决策、资产配置、日常运作,他们是投资专家,目标是追求基金资产的保值增值,我们常听到的“基金经理”就在这里工作。

-

基金托管人

- 角色:基金的“保险柜”和“监督员”,通常是实力雄厚的商业银行。

- 职责:

- 资产保管:保管基金的全部资产,确保安全独立。

- 监督监督:监督基金管理人的投资运作是否符合法律法规和基金合同的规定,防止其挪用或滥用资金。

- 清算交收:负责基金的资金清算、资产估值等。

- 核心作用:实现“管理与保管”的分离,保障资金安全,是公募基金安全运行的关键。

-

基金份额持有人

- 角色:基金的“老板”和“出资人”,也就是购买基金的广大投资者。

- 权利:享有基金收益、参与分配、获取信息、转让份额等权利,他们承担投资风险,也享受投资收益。

-

基金销售机构

- 角色:基金的“销售渠道”。

- 职责:负责向投资者销售基金产品,包括银行、证券公司、保险公司、独立的第三方基金销售平台等。

公募基金的主要分类(有哪些类型?)

公募基金种类繁多,可以按不同标准划分,最常见的分类方式是按投资对象:

| 分类 | 主要投资标的 | 风险收益特征 | 适合投资者 |

|---|---|---|---|

| 股票型基金 | 股票(股票仓位≥80%) | 高风险,高潜在收益 | 风险承受能力强,追求长期资本增值的投资者 |

| 债券型基金 | 债券(债券仓位≥80%) | 中低风险,收益相对稳定 | 追求稳健收益,风险偏好较低的投资者 |

| 货币市场基金 | 短期货币工具(如国债、央行票据、银行存款等) | 极低风险,流动性好,收益略高于银行活期存款 | 短期资金管理,追求本金安全和流动性的投资者(如余额宝) |

| 混合型基金 | 同时投资于股票和债券等 | 风险和收益介于股票型和债券型之间,风格多样 | 希望在风险和收益间取得平衡的投资者 |

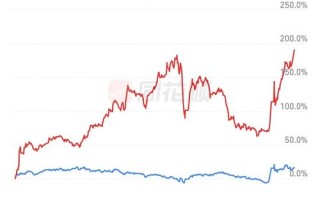

| 指数基金 | 跟踪特定股票指数(如沪深300、标普500) | 被动管理,费率低,与市场同步 | 看好市场长期走势,希望低成本投资的投资者 |

| QDII基金 | 投资于海外市场(如港股、美股) | 分散单一市场风险,但会面临汇率风险 | 希望进行全球化资产配置的投资者 |

| FOF基金 (基金中基金) | 投资于其他公募基金 | 二次分散风险,平滑波动 | 对基金选择困难,希望让专家帮自己选基金的投资者 |

公募基金的核心优势

- 专业管理:由经验丰富的基金经理和投研团队管理,解决了普通投资者专业知识不足、时间精力有限的难题。

- 分散风险:基金将募集来的资金投资于一篮子股票、债券等多种资产,有效分散了“把鸡蛋放在一个篮子里”的风险。

- 投资门槛低:1元、10元就能参与投资,让普通百姓也能享受到专业机构的服务。

- 流动性好:绝大多数公募基金开放申购和赎回,通常T+1或T+2个工作日资金就能到账,变现能力强。

- 透明度高:定期披露持仓和净值,投资者可以清楚地了解自己的钱投向了哪里。

- 监管严格:多重监管机制为投资者的资金安全和合法权益提供了有力保障。

公募基金是现代金融市场中面向普通投资者最重要、最普及的投资工具之一,它通过集合投资、专业管理、风险分散、严格监管的机制,为大众提供了一个便捷、高效、低门槛参与资本市场分享经济增长红利的途径,对于想要理财但又不具备专业知识的普通人来说,了解并合理配置公募基金,是实现个人财富增值的重要选择。

标签: 公募基金与证券投资基金区别 公募基金和证券投资基金哪个好 公募基金与证券投资基金的关系