以下是您需要重点关注的几个核心问题,我将从核心理念、具体产品、操作流程三个层面为您详细解析:

(图片来源网络,侵删)

核心理念层面:先保障,后投资

这是保险投资最最最重要的一条黄金法则,也是许多新手最容易犯的错误。

-

明确“保险”的核心是“保障”:

- 功能优先:保险的本质是风险转移,用一笔确定的、小额的保费,去锁定未来不确定的、巨大的损失(如重疾、意外、身故等),在购买投资型保险前,请务必确保自己和家庭的基础保障型保险已经配置齐全。

- 基础保障包括:医疗险(报销看病费用)、重疾险(确诊即给付一笔钱用于康复和收入补偿)、意外险(应对意外伤残/身故)、定期寿险(家庭经济支柱必备,保障家庭责任),这些产品通常是“消费型”,保费低、杠杆高,优先级远高于任何投资型保险。

-

摆正心态:投资是“锦上添花”,而非“投机暴富”:

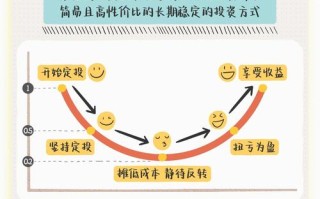

- 理解收益率:保险投资的收益率通常不会像股票、基金那样高,追求“一夜暴富”的心态会非常失望,它的优势在于安全性、稳健性和长期性。

- 长期持有:保险投资是典型的“长线投资”,需要长期持有(通常建议10年以上)才能平滑市场波动,获得预期的收益,如果短期内退保,会损失大量本金,得不偿失。

-

量力而行,避免过度消费:

- 保费支出比例:所有家庭(包括保险)的年度总支出,建议不要超过家庭年收入的10%-15%,切勿为了追求高收益而投入过多资金,影响日常生活和其他重要财务目标(如买房、子女教育、养老)。

具体产品层面:看清本质,读懂条款

当您的基础保障做好后,如果仍有闲钱且风险偏好较低,可以考虑投资型保险,常见的有年金险、增额终身寿险、分红险、万能险、投连险等,在挑选时,请注意以下几点:

-

看清产品类型,不要被名字迷惑:

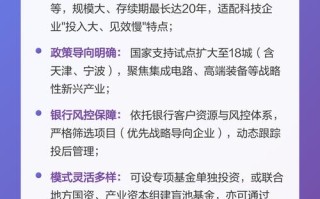

- 年金险:约定在未来某个时间点开始,定期(如每年/每月)给付一笔生存金,主要用于养老规划或子女教育金储备,特点是收益稳定、安全,但流动性差。

- 增额终身寿险:保额和现金价值会随着时间复利增长,特点是灵活性较高,可以通过“减保”功能提取现金价值作为教育金、养老金等,兼顾保障和储蓄,是目前市场上的热门产品。

- 分红险/万能险/投连险:这些通常是附加险或组合险。

- 分红险:收益不确定,取决于保险公司的经营状况,分红有“现金分红”和“增额分红”两种,要问清楚。

- 万能险:有一个“保底利率”(写入合同),是确定的,结算利率是浮动的,会每月公布,注意看保底利率有多高。

- 投连险:收益完全取决于您投资在哪个账户(如激进型、稳健型、保守型)的表现。风险最高,不保本,更接近基金投资,需要自己具备一定的投资知识。

-

重点关注三个关键数字:

- 保证利率:这是写入合同的、100%能拿到的收益底线,这是您收益的“安全垫”,万能险的保底利率、年金险的保证领取金额都是关键。

- 演示利率:这是保险公司基于假设给出的未来收益预测,仅供参考,不承诺! 很多销售会用高演示利率来吸引客户,您一定要有清醒认识,要问清楚“保证利率”是多少。

- 现金价值:这是您退保时能拿回的钱,务必仔细阅读现金价值表,了解在哪个年度,现金价值会超过您已交的总保费,在此之前退保是亏损的。

-

警惕销售误导:

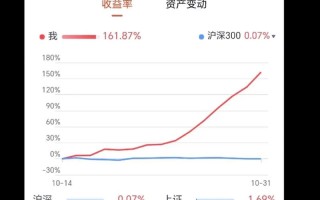

- “高收益”陷阱:对“年化收益8%”、“稳赚不赔”等话术保持高度警惕,保险的长期复利收益通常在3%-4%左右(保证利率),已经是非常稳健的回报。

- “灵活存取”陷阱:增额寿的“减保”提取功能虽好,但通常有每年可提取比例的限制(如不超过已交保费的20%),且会减少未来的收益,不要把它当成活期存款随意使用。

- “避债避税”陷阱:虽然保险在特定条件下有资产隔离和免税功能,但这有非常严格的法律和前提条件(如指定受益人、合法投保等),切勿轻信销售的一面之词。

操作流程层面:货比三家,仔细研究

-

明确自身需求和目标:

- 我这笔钱是用来做什么的?(养老、子女教育、资产传承)

- 我的投资期限有多长?(5年、10年、20年?)

- 我的风险承受能力如何?(能接受本金亏损吗?)

-

多方对比,不只看大公司:

- 横向对比:不要只听信一家公司的代理人,至少找2-3家不同公司的产品进行对比,重点关注保证利率、现金价值增长速度、灵活性等核心指标。

- 大小公司:大型公司品牌响亮,服务网点多;中小型公司为了竞争,产品设计可能更有优势,且都有严格的保险保障基金制度,安全性都有保障,不必盲目迷信“大公司”。

-

仔细阅读条款,特别是“责任免除”:

这是保险合同的“底线”,规定了哪些情况下保险公司是不赔的,无论是保障型还是投资型保险,都要看清免责条款。

-

选择专业的服务人员:

- 一个专业的顾问会先做需求分析,而不是直接推销产品,他会根据您的家庭情况,为您量身定制保障和投资方案,并清晰地解释产品的优缺点和潜在风险。

一张图看懂保险投资注意事项

| 核心层面 | 关键问题 | 您需要做什么 |

|---|---|---|

| 核心理念 | 优先配置保障吗? 抱着投机心态吗? 投入资金合理吗? |

✅ 先买医疗、重疾、意外、寿险。 ✅ 摆正心态,接受稳健收益。 ✅ 控制总保费在家庭年收入10%-15%。 |

| 具体产品 | 产品类型是什么? 收益是保证还是演示? 现金价值何时回本? 是否被销售误导? |

✅ 分清年金、增额寿、投连险等。 ✅ 死死盯住“保证利率”,忽略高演示利率。 ✅ 仔细研究“现金价值表”。 ✅ 警惕“高收益”、“灵活存取”等话术。 |

| 操作流程 | 我的需求是什么? 货比三家了吗? 看懂条款了吗? |

✅ 明确投资目标(养老/教育等)。 ✅ 至少对比2-3家公司产品。 ✅ 逐字阅读,特别是“责任免除”部分。 |

记住一句话:保险姓“保”,投资是“附带的”,把保险当作纯粹的投资工具,往往会让你失望;把它作为家庭财务安全网的基石,再利用其稳健的理财属性进行长期规划,才能发挥出它最大的价值,在做决定前,多花点时间学习和思考,永远值得。

版权声明:除非特别标注,否则均为本站原创文章,转载时请以链接形式注明文章出处。