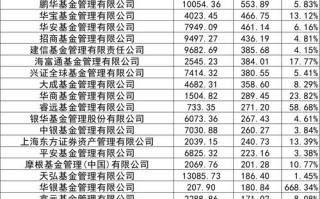

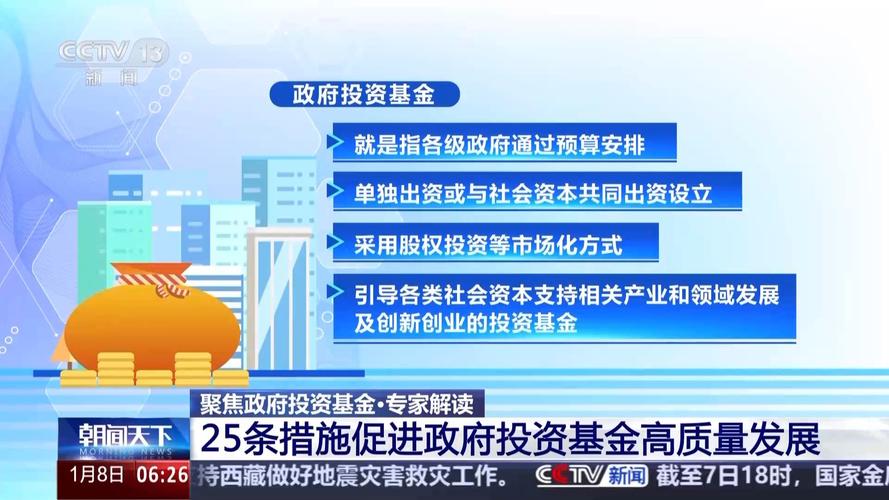

核心定位与目标

- 政策导向性: 这是最根本的特征,基金必须服务于国家或地方的战略规划,如:

- 国家层面: 支持集成电路、生物医药、人工智能、航空航天、新能源、新材料等“卡脖子”技术攻关。

- 地方层面: 推动本地特色产业集群(如某地的智能制造、生物医药、数字经济等)的形成和升级。

- 杠杆撬动性: 政府资金(LP - 有限合伙人)通常只占基金总规模的10%-30%,主要目的是吸引社会资本(如银行、保险、国企、民企、高净值个人)共同出资,形成“四两拨千斤”的效应。

- 风险共担性: 政府资金承担部分风险,但不兜底,与社会资本同股同权、风险共担、利益共享,以市场化方式运作。

- 让利于民: 通过让渡一部分收益(如设置“超额收益分成门槛”或“本金优先级”)来激励社会资本和基金管理人(GP - 普通合伙人)的积极性。

基金设立与管理架构

一个典型的政府产业投资基金管理架构包括:

(图片来源网络,侵删)

-

决策层:

- 基金理事会/管委会: 由政府相关部门(财政、发改、工信、金融办等)代表、出资方代表等组成,负责审定基金章程、年度预算、重大投资决策、管理人遴选等核心事项。

- 咨询委员会: 聘请产业专家、金融专家、法律专家等组成,为基金的投资方向、项目评审提供专业咨询意见。

-

执行层:

- 基金管理人: 这是基金运作的核心,可以是:

- 市场化专业机构: 如知名的私募股权基金、投资管理公司。

- 政府平台公司 + 市场化机构: 组建合资的管理公司,兼顾政府关系与市场化能力。

- 政府平台公司: 在市场化程度不高的早期或特定项目中较为常见,但需警惕“行政化”运作风险。

- 职责: 负责基金的日常运营、项目发掘、尽职调查、投资决策(在授权范围内)、投后管理和退出。

- 基金管理人: 这是基金运作的核心,可以是:

-

监督层:

- 出资人: 对基金管理人进行监督。

- 托管银行: 负责基金的资产保管、资金拨付、净值核算和信息披露,确保资金安全。

- 审计机构: 定期对基金财务状况进行审计。

全流程管理要点

基金筹备与设立

-

明确政策目标与策略:

(图片来源网络,侵删)

(图片来源网络,侵删)- 目标: 基金要解决什么问题?是扶持初创期企业,还是推动成熟期产业升级?是聚焦单一产业,还是多产业并行?

- 规模: 根据地方财政实力、产业需求和撬动效应目标确定总规模。

- 结构: 确定LP构成(政府资金占比、社会资本类型)、基金期限(通常为7-10年,含投资期和退出期)。

- 地域: 是投资本地为主,还是允许跨区域投资?

-

资金募集:

- 政府财政资金优先到位。

- 积极对接银行、保险、资产管理公司等大型金融机构,以及产业资本和市场化母基金。

- 设计有吸引力的收益分配机制。

-

管理人选聘:

- 核心环节! 采用市场化、公开化的方式进行招标或遴选。

- 考察重点:

- 过往业绩: 在目标领域的投资经验和成功案例。

- 团队实力: 核心成员的产业背景、投资经验、行业资源。

- 投研能力: 强大的项目筛选、尽职调查和价值判断体系。

- 资源网络: 被投企业所需的产业链资源、后续融资能力等。

投资运作

-

投资策略制定:

- 行业/赛道选择: 严格对齐政府产业政策,明确鼓励和限制投资的领域。

- 投资阶段偏好: 明确是VC(风险投资)、PE(私募股权)还是Pre-IPO,或是不限阶段。

- 投资地域限制: 通常要求一定比例(如50%-70%)的资金投资于本地项目。

- 投资额度限制: 单一项目投资金额不得超过基金总规模的某个比例(如20%)。

-

项目筛选与尽职调查:

(图片来源网络,侵删)

(图片来源网络,侵删)- 来源: 政府推荐、管理人自主发掘、合作机构推荐。

- 标准: 不仅是财务指标,更看重技术壁垒、团队背景、市场前景、与本地产业协同性。

- 尽调: 包括业务、财务、法律、税务等多维度,必要时引入第三方专业机构。

-

投资决策:

- 建立分级授权的决策机制。

- 投资决策委员会: 由GP和部分LP代表组成,是最高投资决策机构,负责审议和批准超过一定金额的投资项目。

- 确保决策过程独立、客观,避免行政干预。

投后管理与增值服务

-

投后管理:

- 定期跟踪: 要求被投企业定期提交财务报告和经营报告。

- 风险预警: 建立风险监控体系,及时发现并应对问题。

- 投委会列席: 参与被投企业的重要决策,如融资、并购、战略调整等。

-

增值服务:

- 这是GP的核心价值所在,利用GP的资源网络,为被投企业提供:

- 后续融资支持: 帮助对接下一轮投资机构。

- 战略资源对接: 介绍上下游客户、合作伙伴。

- 人才引进: 协助招聘核心高管和技术专家。

- 上市/并购规划: 指导企业进行资本运作。

- 这是GP的核心价值所在,利用GP的资源网络,为被投企业提供:

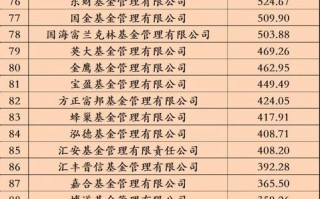

退出与收益分配

-

退出渠道:

- IPO(首次公开募股): 最理想的退出方式,收益最高。

- 并购(M&A): 被行业巨头或上市公司收购,是主要的退出渠道。

- S基金(二手份额转让): 在基金存续期内,将部分或全部基金份额转让给其他投资者。

- 管理层回购: 企业发展成熟后,由原股东回购股权。

-

收益分配:

- 必须在基金合同中明确约定,通常遵循“先回本后分利”的原则。

- “瀑布式”分配: 优先返还所有LP的本金和优先回报(如年化8%),剩余的“超额收益”再按约定比例(如20% for GP, 80% for LP)进行分配。

- 政府LP可能会设置让利条款,在达到某个收益门槛后,政府LP的超额收益分成比例会降低,甚至放弃,以激励GP。

风险控制与绩效评估

-

风险控制:

- 政策风险: 确保投资方向不偏离政策,关注政策变化。

- 市场风险: 通过分散投资、严格尽职调查来规避。

- 道德风险: 防范GP的“机会主义”行为,通过合同约束、信息披露、审计监督等方式管理。

- 操作风险: 建立完善的内控流程和防火墙机制,防范利益输送。

-

绩效评估:

- 财务指标: 内部收益率、已投资本回报率、总价值倍数等。

- 非财务指标(尤其重要):

- 投资本地企业数量和金额。

- 带动社会资本投资的金额(杠杆倍数)。

- 培育的独角兽、上市企业数量。

- 创造就业岗位数量。

- 对本地产业链的完善和升级作用。

- 评估结果应与GP的管理费、绩效分成以及后续基金的续约直接挂钩。

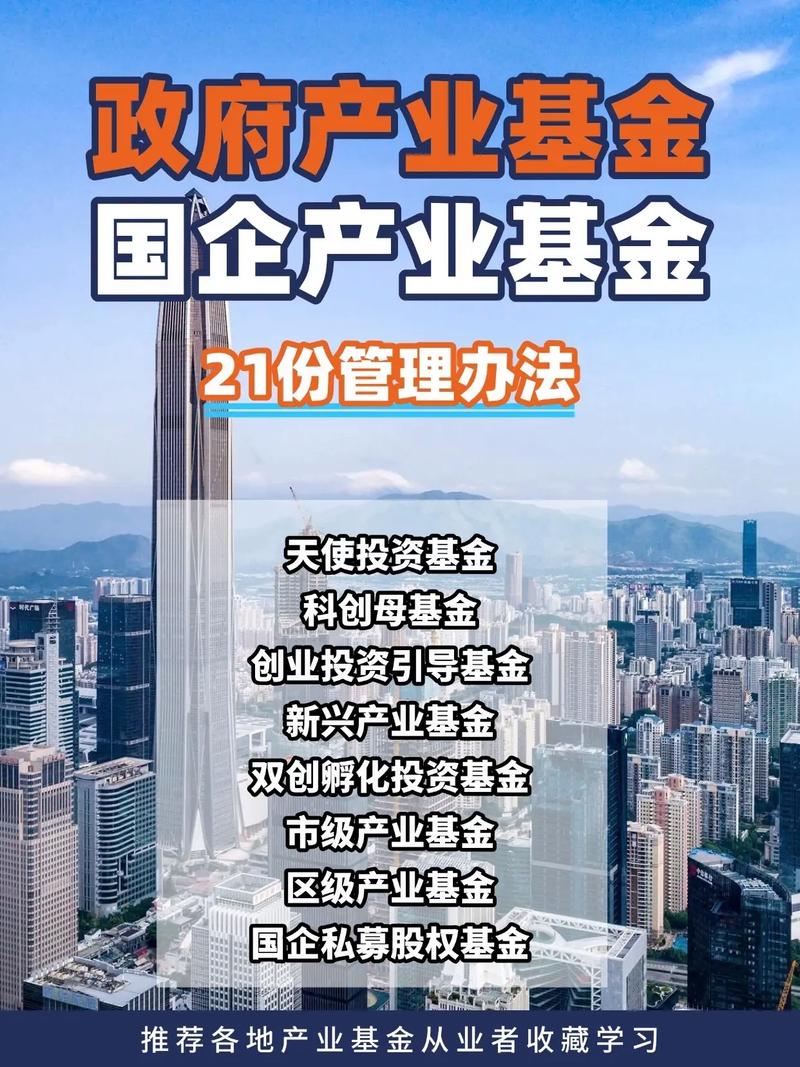

面临的挑战与趋势

-

挑战:

- “行政化”干预: 地方政府可能过度干预投资决策,违背市场化原则。

- 目标多元化冲突: 政策目标与财务回报目标有时难以平衡。

- GP寻租: 可能存在利益输送和腐败风险。

- “重投轻管”: 投后管理和增值服务跟不上,影响投资效果。

- 退出渠道不畅: IPO审核趋严,并购市场不活跃,导致退出困难。

-

趋势:

- 市场化、专业化: 进一步厘清政府与市场的边界,真正交给专业的人去做专业的事。

- 精细化运作: 从“广撒网”转向“精准滴灌”,聚焦特定细分领域。

- S基金发展: 为存量基金提供流动性解决方案,成为新的退出渠道。

- ESG整合: 越来越多的引导基金开始关注被投企业的环境、社会和治理表现。

- 数字化管理: 利用大数据、AI等技术提升项目筛选、投后管理和风险控制的效率。

政府产业投资基金管理是一门“艺术”与“科学”的结合,它既要坚守政策性的初心,又要遵循市场化的规律,成功的管理关键在于构建一个权责清晰、运转高效、激励相容的治理体系,找到优秀的GP,并给予其充分的自主权,同时通过完善的监督和评估机制,确保基金在实现财务回报的同时,圆满达成预设的社会和产业目标。

标签: 政府产业投资基金高效管理策略 产业投资基金政府管理优化路径 政府基金高效管理实践案例

版权声明:除非特别标注,否则均为本站原创文章,转载时请以链接形式注明文章出处。