第一部分:了解基础知识

在投资前,先弄明白几个核心问题。

(图片来源网络,侵删)

什么是国债指数基金?

它是一种跟踪特定国债指数的基金。

- 国债:国家发行的债券,以国家信用作为担保,被认为是最安全的投资品种之一。

- 指数:一篮子具有特定特征的国债的组合,某个指数可能包含剩余期限在3-5年之间的所有国债。

- 基金:你买入基金,就相当于按比例买入了一篮子国债,无需自己挑选和买卖单只债券。

核心特点:

- 风险低:信用风险极低,几乎没有违约风险。

- 收益稳定:收益主要来自债券的票面利息,波动性远低于股票基金。

- 流动性好:大部分国债指数基金在交易所上市,可以像买卖股票一样方便地交易。

主要有哪些国债指数?

了解指数是选择基金的第一步,常见的指数有:

- 中债综合指数:涵盖银行间市场和交易所市场的所有国债,是整个国债市场的“大盘指数”,代表国债的整体表现。

- 中债-国债总财富指数:在综合指数的基础上,考虑了利息再投资,更能反映长期投资的实际收益。

- 中债-国债净价指数:这个指数非常重要! 它剔除了利息再投资的影响,只反映债券价格本身因市场利率变化而产生的波动。基金净值涨跌主要跟这个指数挂钩。

- 期限分类指数:按债券剩余期限分类,

- 1-3年:短期国债指数基金,波动小,收益较低。

- 7-10年:中长期国债指数基金,波动和收益都相对较高。

- 10年以上:长期国债指数基金,对利率变化最敏感,波动最大,但潜在收益也最高。

第二部分:如何选择一只国债指数基金?

选择基金时,可以像“体检”一样,考察以下几个关键指标:

看跟踪误差

- 定义:基金净值走势与它所跟踪的指数走势之间的偏离程度。

- 怎么看:在基金招募说明书或第三方平台(如天天基金、晨星)上查看。跟踪误差越小越好,说明基金管理人对指数的复制能力越强,你得到的收益就越接近指数本身。

看基金规模

- 为什么重要:规模过小(例如低于2亿元)的基金可能面临清盘风险,规模太小也可能增加交易成本,影响跟踪效果。

- 怎么看:选择规模较大、运作稳定的基金,通常更安心。

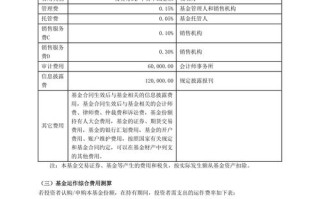

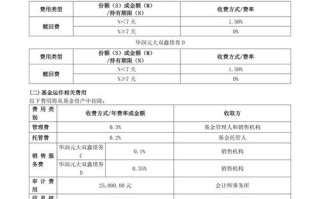

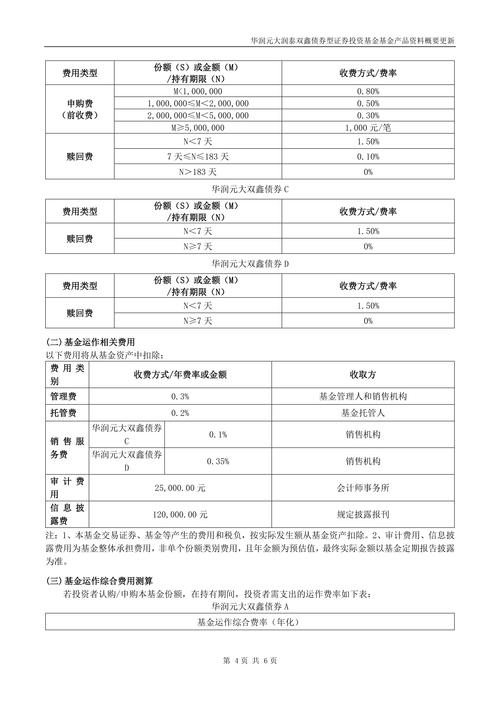

看费率

- 主要包括:管理费、托管费,指数基金的优势之一就是费率低。

- 怎么看:比较同类基金,选择管理费和托管费更低的,对于长期持有来说,每年省下的0.1%或0.2%,累积起来也是一笔不小的钱。

看基金公司和基金经理

- 基金公司:选择在固定收益领域实力雄厚的公司,他们对债券市场的理解和运作经验更丰富。

- 基金经理:虽然指数基金是被动管理,但基金经理的更换仍可能影响基金的运作稳定性,可以了解一下基金经理的从业经验。

看基金类型(场内 vs. 场外)

这是非常关键的一步,决定了你的投资方式。

| 特性 | 场内基金 (在证券交易所交易) | 场外基金 (在基金公司、银行、第三方平台申购赎回) |

|---|---|---|

| 交易渠道 | 股票交易软件 (如华泰、中信等券商APP) | 基金公司官网、银行APP、天天基金、蚂蚁财富等 |

| 交易方式 | 像买卖股票一样,输入代码和价格,实时成交 | 按当天收盘后的净值进行申购/赎回,通常T+1或T+2确认 |

| 交易价格 | 市场价格,会围绕净值波动,可能产生溢价或折价 | 按基金净值,价格确定 |

| 交易费用 | 通常有佣金 (类似股票交易费),可能更低 | 通常有申购费和赎回费,长期持有可能有折扣 |

| 适合人群 | 交易频繁、希望灵活进出、能接受价格波动的投资者 | 长期投资、不常交易、希望省心省力的投资者 |

简单总结:

- 想短线操作、低费率 -> 选场内。

- 想长期持有、省心省力 -> 选场外。

第三部分:投资策略与时机选择

国债基金的价格与市场利率成反比,这是投资国债最核心的逻辑。

- 利率下降 -> 债券价格上涨 -> 国债基金净值上涨

- 利率上升 -> 债券价格下跌 -> 国债基金净值下跌

基于这个逻辑,可以制定以下策略:

买入策略

-

长期持有策略(核心策略):

- 适用人群:风险厌恶型投资者,追求资产保值和稳定利息收入。

- 操作:在市场利率处于相对高位时(比如经济下行、央行降息周期),买入并长期持有,吃利息,同时享受利率下降带来的价格上涨。

- 优点:省心,分享国家经济发展的红利,获取稳定回报。

-

波段操作策略(进阶策略):

- 适用人群:对宏观经济有一定了解,能承受一定波动的投资者。

- 操作:判断利率周期,当市场利率处于高位且有下行预期时买入;当利率已大幅下降、市场预期利率将上行时卖出,锁定收益或转向其他投资。

- 优点:可能获得比长期持有更高的收益。

- 缺点:对择时能力要求高,判断失误可能亏损。

-

定投策略(懒人策略):

- 适用人群:不想研究宏观经济,希望平滑成本、分散风险的投资者。

- 操作:在固定的时间(如每月10日)投入固定的金额,这种方法可以避免一次性买在高点的风险,尤其适合在利率下行通道中,可以有效拉低平均持仓成本。

- 优点:纪律性强,操作简单,特别适合新手。

何时卖出?

- 达到目标收益:投资前设定一个年化收益率目标(如4%-5%),达到后可以考虑止盈。

- 有更好的投资选择:当你发现其他投资机会(如高股息股票、优质信用债等)的预期收益远高于国债基金,且风险你能承受时,可以考虑转换。

- 利率大幅上行:如果你判断利率将进入长期的上升通道,那么债券价格会持续下跌,此时应果断卖出,避免更大的浮亏。

- 急需用钱:这是最简单直接的卖出理由。

第四部分:风险提示

国债指数基金虽然风险低,但并非零风险。

- 利率风险:这是最主要的风险,央行加息会导致基金净值下跌。

- 流动性风险:场外基金赎回需要时间,极端市场下可能暂停赎回,场内基金如果交易不活跃,也可能出现买卖困难。

- 市场风险:场内基金的价格会因市场情绪产生折价或溢价,如果你在溢价时买入,可能会承担这部分损失。

- 通胀风险:如果通货膨胀率高于国债基金的收益率,你的实际购买力会下降。

一个简单的投资流程

- 明确目标:确定你是想长期稳健增值,还是做波段操作。

- 选择平台:根据你的交易习惯,选择场内(券商APP)或场外(天天基金等)。

- 筛选基金:

- 打开筛选工具(如天天基金网)。

- 选择“债券基金-指数债券基金”。

- 筛选出跟踪国债指数的基金。

- 按照跟踪误差、基金规模、费率等指标排序,选出2-3只备选。

- 查看基金的历史净值走势和持仓债券,了解其风险特征(是偏短期还是长期)。

- 制定策略:选择长期持有、定投或波段操作中的一种。

- 执行与监控:投入资金后,定期(如每季度)回顾一下宏观经济和利率政策的变化,评估是否需要调整策略。

希望这份详细的指南能帮助您顺利开启国债指数基金的投资之旅!投资的第一原则是了解你所投的东西,根据自己的风险承受能力做出选择。

标签: 国债指数基金新手投资 新手如何买国债指数基金 国债指数基金入门教程

版权声明:除非特别标注,否则均为本站原创文章,转载时请以链接形式注明文章出处。