这是一个非常经典的问题,也是许多金融市场参与者,尤其是刚入门的交易者,会纠结的核心问题。

(图片来源网络,侵删)

没有绝对的“哪个好”,只有“哪个更适合你”,期权和期货是两种完全不同的金融衍生品,它们在风险、收益、复杂性和使用策略上有着天壤之别。

为了帮你做出选择,我将从多个维度对它们进行详细的对比分析。

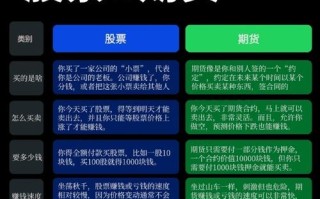

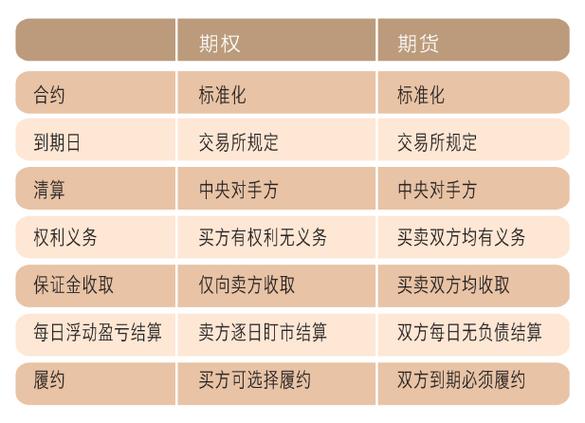

核心区别:一张图看懂

| 特性 | 期货 | 期权 |

|---|---|---|

| 定义 | 标准化合约,约定在未来特定时间以特定价格买入或卖出标的资产(如股票、商品)。 | 权利合约,买方支付权利金后,获得在未来特定时间以特定价格买入或卖出标的资产的权利,但没有义务。 |

| 权利与义务 | 双向义务,买卖双方都有履约义务,买方必须买入,卖方必须卖出。 | 权利不对等,买方拥有权利,没有义务;卖方拥有义务,没有权利。 |

| 损益结构 | 线性、无限,盈利或亏损与标的价格变动呈线性关系,理论上亏损和盈利都是无限的。 | 非线性、多样化,买方最大亏损为权利金,盈利潜力可能无限(看涨期权)或有限(看跌期权),卖方则相反。 |

| 保证金 | 双方都需缴纳,保证金是履约的担保,金额由交易所规定。 | 只有卖方需缴纳,买方支付权利金后,无需再缴纳保证金。 |

| 杠杆效应 | 直接杠杆,保证金/合约价值,杠杆通常很高,直接放大盈亏。 | 间接杠杆,用较小的权利金控制价值更高的合约,杠杆倍数因价内外而异。 |

| 主要用途 | 方向性交易、套期保值、投机。 | 赚取权利金、方向性交易、套期保值、波动率交易、构建复杂策略。 |

| 交易成本 | 佣金。 | 权利金 + 佣金。 |

深入对比分析

风险与收益:天壤之别

-

期货:风险与收益的“双刃剑”

- 高风险:由于是线性结构和双向义务,期货的亏损和盈利潜力都是理论上无限的,如果市场对你极度不利,你的亏损可能会超过你的初始保证金,导致被强制平仓甚至爆仓。

- 高收益潜力:同样,如果你判断正确,盈利也是巨大的。

- 适合:风险承受能力极强、对市场方向有坚定判断的专业投机者或套期保值者。

-

期权:风险有限,收益多样的“保险”

(图片来源网络,侵删)

(图片来源网络,侵删)- 买方风险有限:期权买方的最大亏损就是支付的权利金,无论市场多么惨烈,你最多亏掉这笔钱,这为你的交易提供了天然的“止损”。

- 收益潜力多样化:

- 看涨期权:如果市场大涨,收益潜力无限。

- 看跌期权:如果市场大跌,收益潜力有限(最多到行权价)。

- 卖出期权(备兑开仓):赚取稳定的权利金,相当于为持仓的股票收“租金”,但需要承担股价下跌的风险。

- 卖方风险无限/有限:期权卖方则承担了与买方相反的风险,卖出看涨期权,理论上风险无限;卖出看跌期权,风险有限(最多到行权价)。

- 适合:几乎所有类型的交易者,尤其是风险厌恶者、希望构建稳健策略的投资者。

杠杆效应:作用方式不同

- 期货:杠杆是直接且暴力的,比如价值10万的合约,你可能只需要1万保证金,杠杆就是10倍,市场10%的波动,你的本金就会翻倍或腰斩。

- 期权:杠杆是间接且灵活的,你可能只花1000元权利金,就控制了价值10万的合约,但杠杆倍数会随着时间、价格波动而变化,虚值期权的杠杆极高,但到期归零的风险也大。

策略复杂度:从简单到复杂

- 期货:策略相对简单,主要就是做多和做空,可以结合期货进行套利(如跨期套利),但核心方向判断不变。

- 期权:是策略的“乐高积木”,你可以通过组合不同行权价、不同到期日的期权,构建出无数种策略来适应不同的市场预期:

- 保护性看跌期权:为持有的股票买一份“保险”。

- 备兑开仓:用股票赚取权利金。

- 跨式/宽跨式套利:押注市场会有大波动,无论涨跌都能盈利。

- 牛市/熊市价差:用较低的成本温和地看多或看空。

时间价值:期权的“独有维度”

期货没有时间价值,它的价值只取决于现货价格,而期权除了内在价值,还有时间价值,随着到期日的临近,时间价值会不断衰减(Theta Decay),这是期权交易中必须考虑的重要因素,卖出期权(如卖方)常常就是利用时间衰减来赚取利润。

什么样的人适合哪个?

选择期货,如果你是:

- 专业投机者/趋势交易者:你坚信自己对市场有极强的判断力,能够承受高风险,追求高回报,并擅长技术分析和资金管理。

- 企业/机构套期保值者:你是生产商、贸易商或消费商,需要锁定未来的原材料成本或产品售价,以规避价格波动风险。

- 套利交易者:你利用不同市场、不同合约之间的微小价差进行低风险套利。

- 高风险偏好的新手:(不推荐!)很多新手被期货的高杠杆吸引,但往往因为缺乏经验而迅速爆仓。期货是专业玩家的游戏,新手应远离。

选择期权,如果你是:

- 稳健型投资者:你希望为现有投资组合(如股票)提供下行保护,不想因为一次大跌就前功尽弃。

- 收入导向型投资者:你希望通过卖出期权(备兑开仓)来赚取稳定的权利金收入,增加投资组合的现金流。

- 灵活的策略家:你不仅判断方向,还能判断市场波动率的大小,并希望构建复杂的、风险可控的交易策略。

- 所有新手:期权是进入衍生品市场的绝佳起点,因为买方的风险有限,你可以在不爆仓的情况下,学习杠杆、时间价值、波动率等核心概念,磨练交易技巧,即使亏了,也只是学费。

给新手的最终建议

对于绝大多数个人交易者,尤其是初学者,我的建议是:从期权开始,而不是期货。

-

为什么? 因为期权的“风险有限”特性为你提供了一个安全的“训练场”,你可以用一笔小额资金(比如几千元)去尝试,即使判断失误,最大损失也仅限于这笔钱,这个过程能让你以最小的代价,深刻理解衍生品市场的运作逻辑和风险。

-

如何入门? 先从最简单的策略开始:

(图片来源网络,侵删)

(图片来源网络,侵删)- 买入看涨期权:对股票看涨,但不想投入太多资金或不想承担无限下跌风险。

- 买入看跌期权:对股票看跌,作为对冲。

- 备兑开仓:持有股票时,卖出看涨期权,赚取额外收入。

当你通过期权交易积累了足够的经验、对市场有了更深的理解,并且形成了自己成熟的交易系统和风控意识之后,再考虑是否要进入风险更高、结构更简单的期货市场。

在金融交易中,活下来永远是第一位的。 期权能帮你更好地活下来,而期货则可能让你更快地离开。

版权声明:除非特别标注,否则均为本站原创文章,转载时请以链接形式注明文章出处。