很高兴能为您梳理一份比较全面且实用的理财投资知识体系,理财投资不是一蹴而就的“暴富”游戏,而是一项需要长期学习、规划和实践的技能。

这份知识体系将从核心理念、基础概念、实战策略、常见误区四个方面展开,希望能为您构建一个清晰的框架。

第一部分:核心理念与心态(地基)

在接触任何具体知识之前,建立正确的理财观至关重要,这决定了你能走多远。

-

理财先理债,投资先保障

- 理债:优先偿还高利率的债务,如信用卡分期、网贷等,它们的利息通常远高于任何投资的回报,是“财务黑洞”。

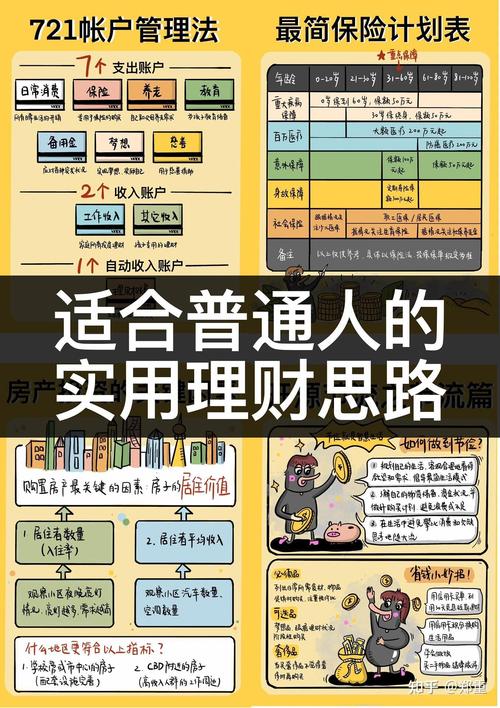

- 保障:在投资前,务必配置好基础的保险,如医疗险、意外险、重疾险,保险是防止“一夜回到解放前”的防火墙,而不是投资品。

-

不懂不投

(图片来源网络,侵删)

(图片来源网络,侵删)永远不要投资自己不了解的东西,花时间去研究你要买的资产是什么,它的风险在哪里,赚钱的逻辑是什么,盲目跟风是亏损的主要原因。

-

长期主义

投资是“种树”,不是“炒菜”,复利的魔力需要时间来发酵,不要因为短期的市场波动而惊慌失措或频繁操作,这往往会“高买低卖”。

-

风险与收益并存

(图片来源网络,侵删)

(图片来源网络,侵删)- 高收益必然伴随高风险,任何承诺“低风险、高收益”的都是骗局,你的目标是根据自己的风险承受能力,在“风险”和“收益”之间找到最适合自己的平衡点。

-

资产配置是核心

不要把所有鸡蛋放在一个篮子里,通过配置不同类型、不同风险的资产(如股票、债券、基金、现金等),可以有效平滑整体投资组合的波动,降低风险。

第二部分:基础概念与工具(砖瓦)

了解了理念,接下来就要认识理财世界里的基本元素。

-

复利

- 爱因斯坦称之为“世界第八大奇迹”,简单说,利滚利”,不仅本金产生利息,之前累积的利息也产生利息。时间和收益率是复利的两个关键驱动因素。

-

通货膨胀

指的是货币的购买力随时间下降,如果你的年化收益率跑不赢通货膨胀率(通常认为是3%-5%),那么你的钱实际上是在“贬值”的,理财的首要目标之一就是跑赢通胀。

-

风险承受能力

- 这取决于你的年龄、收入稳定性、家庭状况、投资目标和投资期限,年轻人可以承受更高风险追求高收益,临近退休的人则应更注重本金安全。

-

三大核心资产类别

- 现金及现金等价物:

- 特点:流动性极高,风险极低,但收益也低(通常低于通胀)。

- 工具:活期/定期存款、货币基金(如余额宝、零钱通)。

- 作用:应急备用金(通常为3-6个月生活费)、短期资金存放。

- 固定收益类资产:

- 特点:风险和收益适中,能提供相对稳定的现金流。

- 工具:国债、企业债、债券基金、银行理财。

- 作用:投资组合的“稳定器”,提供安全垫。

- 权益类资产:

- 特点:高风险、高潜在回报,长期来看是财富增长的主要引擎。

- 工具:股票、股票型基金、指数基金。

- 作用:追求长期资本增值。

- 现金及现金等价物:

-

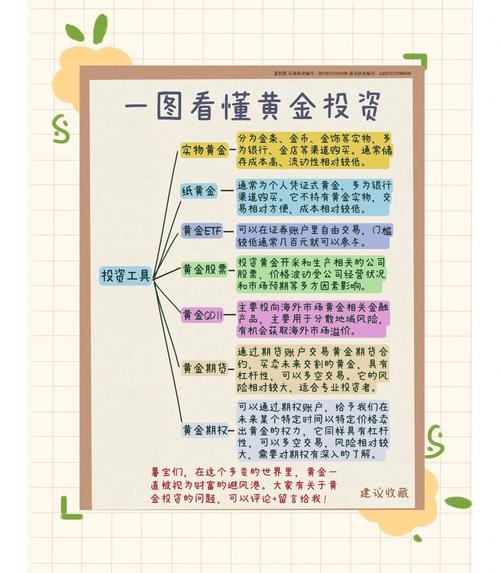

常用投资工具详解

- 股票:购买一家公司的部分所有权,优点是潜在回报高,缺点是需要深入研究公司基本面,波动大,风险高。不适合新手直接大额投入。

- 基金:把很多人的钱集合起来,由专业基金经理去投资一篮子股票、债券等资产,这是最适合普通人的投资工具。

- 按投资对象分:

- 股票基金:主要投资股票,风险和收益较高。

- 债券基金:主要投资债券,风险和收益较低。

- 混合基金:同时投资股票和债券,风险和收益居中。

- 货币基金:投资于短期货币工具,风险极低,流动性好。

- 指数基金:强烈推荐新手关注! 它不依赖基金经理,而是被动跟踪某个指数(如沪深300、标普500),优点是费率低、透明度高、长期表现优于大部分主动型基金,能获得市场的平均收益。

- 按投资对象分:

- 银行理财:由银行发行,风险等级从R1(谨慎型)到R5(激进型),现在净值化转型后,不再保本,收益会有波动,适合存放中期不用的资金。

第三部分:实战策略与步骤(施工图)

有了理论和工具,就可以开始动手了。

-

第一步:设定明确的目标

- 你理财是为了什么?是买房首付、子女教育金、还是退休养老?不同的目标决定了你的投资期限和风险偏好,退休储蓄是长期目标,可以承受更高风险;买房首付是中期目标,需要更稳健。

-

第二步:盘点财务状况,制定预算

- 记账:了解自己的钱花在哪里了。

- 储蓄:强制自己每月储蓄,建议收入的10%-30%作为投资启动资金。“先储蓄,后消费”是关键。

-

第三步:建立你的投资组合

- 核心策略:资产配置

- 一个简单的“核心-卫星”策略非常适合新手:

- 核心(占70%-80%):配置宽基指数基金(如沪深300指数基金、标普500指数基金),这是你投资组合的基石,目标是获取市场的平均回报。

- 卫星(占20%-30%):配置你看好的行业基金(如消费、科技)、优秀公司的主动型基金或个股,这部分用于增强收益,但风险也更高。

- 一个简单的“核心-卫星”策略非常适合新手:

- 根据年龄调整配置比例(参考):

- 100 - 年龄 = 权益类资产配置比例

- 一个30岁的人,可以将约70%的资金配置到权益类资产(如指数基金、股票基金),30%配置到固定收益类资产(如债券基金)。

- 核心策略:资产配置

-

第四步:选择投资方式

- 一次性投入:适合市场在相对低位,或你对市场有明确判断时。

- 基金定投:强烈推荐给新手! 指在固定的时间(如每月10号)投入固定的金额,优点是:

- 平摊成本:市场下跌时,同样的钱能买到更多份额;市场上涨时,买到的份额减少,长期下来能拉低平均成本。

- 强制储蓄,纪律性强。

- 无需择时,克服了“追涨杀跌”的人性弱点。

-

第五步:定期审视与调整

- 每半年或一年检查一次你的投资组合。

- 检查目标:是否偏离了你的长期目标?

- 检查比例:由于市场波动,各类资产的比例可能会发生变化,如果股票大涨导致占比过高,可以适当卖出部分,买入债券,让比例回到你设定的“战略配置”水平,这个过程叫“再平衡”,可以“高卖低买”,锁定利润。

第四部分:必须避开的误区(雷区)

- 追求一夜暴富:把投资当赌博,频繁交易,追涨杀跌。

- 盲目跟风:听信“小道消息”,买自己不了解的“网红股”或“冠军基金”。

- 把所有钱都投进去:不留应急备用金,导致市场下跌时被迫割肉。

- 只买单一产品:比如只买股票或只买债券,没有进行资产配置。

- 过度交易:频繁买卖,产生高昂的手续费,侵蚀了利润。

- 情绪化投资:市场一跌就恐慌性抛售,一涨就贪婪地冲进去。

总结与建议

对于绝大多数普通人来说,最简单、最有效的理财路径是:

强制储蓄 + 基金定投(宽基指数基金) + 长期持有

理财投资是一场马拉松,而不是百米冲刺,从今天开始,哪怕每月只投几百元,坚持下去,时间会给你最好的答案,不断学习,保持耐心,你就能在理财的道路上越走越稳。