2025年是全球和中国经济复苏、市场信心逐步增强的一年,对于投资者而言,这一年既有机遇也伴随着挑战,理解当年的宏观背景,是做出正确投资决策的第一步。

(图片来源网络,侵删)

2025年宏观投资环境回顾

-

国内经济:企稳向好

- GDP增速:2025年中国GDP增速达到6.9%,较前一年有所回升,市场对经济的悲观预期得到改善。

- “供给侧结构性改革”深化:去产能、去库存取得显著成效,传统行业(如钢铁、煤炭)盈利能力大幅改善,相关股票表现突出。

- 房地产调控:全国范围内开启了严厉的“限购、限贷、限售”政策,热点城市房价得到遏制,房地产投资属性被削弱,资金开始寻求其他出路。

-

金融市场:结构性牛市

- A股市场:上证指数全年上涨约6.5%,但并非普涨行情,市场呈现出明显的“结构性行情”,以白酒、家电、保险、银行为代表的“白马股”和“价值股”全年涨幅巨大,而题材股、小盘股则表现不佳。

- 房地产市场:在严厉调控下,一线和强二线城市成交量萎缩,但部分三四线城市因棚改货币化安置而出现行情,整体而言,投资难度和风险显著增加。

- 大宗商品:全球经济复苏带动了上游原材料需求,螺纹钢、铁矿石等工业品价格大涨,相关商品期货和股票表现亮眼。

- 债券市场:在金融去杠杆(“严监管”)的背景下,债券市场经历了几次调整,整体表现平淡,甚至出现下跌。

- 人民币汇率:在美元走弱和中国经济向好的共同作用下,人民币对美元汇率从年初的接近7.0回升到年末的约6.5,一改前两年的贬值趋势。

2025年核心投资机会与风险

主要投资机会:

- A股“价值投资”:这是2025年最核心的投资主线,投资逻辑是买入业绩优良、估值合理、行业龙头的大公司,并长期持有,贵州茅台、中国平安、美的集团等都是典型代表。

- 港股“估值洼地”:恒生指数全年上涨约36%,是全球表现最好的主要股指之一,原因在于:

- 估值低:相对于A股,许多优质港股(如腾讯控股、友邦保险)估值更低。

- 南下资金涌入:内地投资者通过“港股通”大举买入,带来了增量资金。

- 盈利改善:与内地经济复苏联动,港股公司业绩普遍向好。

- 美股“科技龙头”:在特朗普减税预期和科技巨头业绩推动下,美股继续牛市,苹果、亚马逊、谷歌等公司股价屡创新高。

- 大宗商品与周期股:全球经济同步复苏,带动了对资源品的需求,煤炭、钢铁、有色等行业投资机会显著。

主要投资风险:

- 金融去杠杆与监管风险:这是贯穿全年的最大风险,监管层出台了一系列针对“影子银行”、资管产品、同业业务的严格规定,导致市场流动性收紧,部分高杠杆的机构和产品受到冲击。

- 资产价格波动风险:A股的结构性行情意味着大部分股票不涨反跌,如果选错板块和个股,可能会出现“赚了指数不赚钱”甚至亏损的情况,房地产调控也使得房价下跌的风险在局部地区出现。

- 政策不确定性:环保限产、产业政策等变化,都可能对相关行业和企业产生重大影响。

2025年理财投资策略建议(面向不同投资者)

理解了环境和机会风险后,我们可以制定相应的策略,2025年的核心策略是:回归价值,拥抱确定性,严控风险。

对于稳健型投资者(风险承受能力低)

- 核心思路:保值为主,适度增值,避免本金亏损。

- 资产配置建议:

- 现金管理(40%):将大部分资金配置于低风险的现金管理工具,2025年“宝宝类”货币基金收益率稳定在3%-4%左右,是很好的选择,银行T+0理财、国债逆回购等也可以考虑。

- 固定收益类(50%):

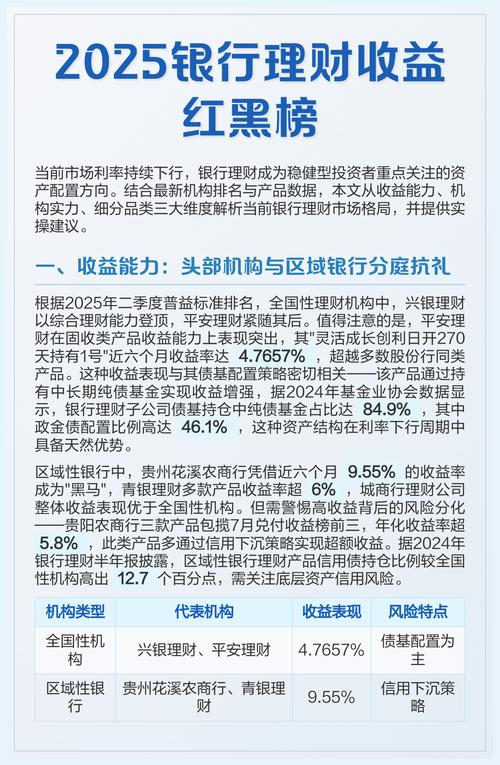

- 银行理财产品:选择风险等级为R2(稳健型)的理财产品,预期年化收益在4.5%-5.5%。

- 债券基金:可以配置一些纯债基金或一级债基,但需注意债市波动风险。

- 权益类(10%):少量配置,博取更高收益,可以考虑蓝筹股指数基金,如沪深300指数基金,以分享市场整体上涨的红利,避免个股“踩雷”。

对于平衡型投资者(风险承受能力中等)

- 核心思路:在控制风险的前提下,追求超越通胀的稳健回报。

- 资产配置建议:

- 固定收益类(50%):

- 继续持有货币基金、银行理财。

- 可以增加配置二级债基(可少量投资股票的债券基金)或偏债混合型基金,利用“固收+”策略增强收益。

- 权益类(40%):

- 核心配置:将大部分权益资金用于指数基金(如沪深300、中证500)和行业主题基金(如消费、医药、金融等2025年的白马行业)。

- 卫星配置:精选几只基本面扎实、估值合理的白马股进行长期持有,但需做好深入研究。

- 另类投资(10%):

- 黄金:作为避险资产,可以对冲系统性风险,可配置黄金ETF或纸黄金。

- REITs:如果国内有相关产品,可以考虑投资于优质不动产。

- 固定收益类(50%):

对于进取型投资者(风险承受能力高)

- 核心思路:积极把握市场机会,追求高回报,能承受较大本金波动。

- 资产配置建议:

- 权益类(70%-80%):

- A股:除了白马股,可以关注港股的投资机会,通过港股通投资腾讯、香港交易所等优质标的,可以布局部分周期股(如钢铁、化工),但需密切跟踪宏观经济和行业政策。

- 美股:对于有海外投资渠道的投资者,美股的科技龙头股是长期优质标的。

- 固定收益类(10%-20%):

作为“压舱石”,依然配置一部分债券基金或高评级信用债,以平衡组合波动。

(图片来源网络,侵删)

(图片来源网络,侵删) - 另类投资(10%):

- 商品期货:如果具备专业知识和风险承受能力,可以适度参与商品期货交易,但切忌满仓杠杆。

- 个股:可以投入更多精力进行深度研究,挖掘一些有爆发潜力的成长股,但风险极高。

- 权益类(70%-80%):

2025年投资必须遵守的铁律

- 不懂不投:2025年的市场分化严重,不要盲目追逐热点,投资前一定要想清楚:我买的资产是什么?它的价值在哪里?风险在哪里?

- 资产配置是核心:不要把所有鸡蛋放在一个篮子里,即使在牛市中,也要通过资产配置来分散风险,股债平衡是穿越牛熊的经典策略。

- 严控杠杆:在金融去杠杆的大背景下,使用杠杆(如融资融券、场外配资)是极其危险的,市场稍有波动,就可能被强行平仓,血本无归。

- 保持耐心,长期投资:2025年的价值投资告诉我们,好公司需要时间来兑现价值,频繁交易不仅成本高昂,而且容易踏空或买在高点,选定优质资产后,应保持耐心。

- 持续学习,动态调整:市场永远在变化,定期回顾自己的投资组合,根据经济形势和市场变化,动态调整资产配置的比例。

2025年的投资市场,是对投资者认知水平和风险控制能力的一次大考,它清晰地表明,盲目炒作、追涨杀跌的时代正在远去,而基于基本面研究的价值投资、资产配置的理念正在回归。

对于今天(2025年)的我们回顾2025,最大的启示是:投资的成功,不在于抓住每一个风口,而在于建立一套适合自己的、能够穿越周期的投资体系和纪律。 无论市场如何变化,回归常识、尊重价值、控制风险,永远是投资的不变法则。

(图片来源网络,侵删)

标签: 2025普通人理财规划指南 2025年个人投资理财入门技巧 普通人2025理财投资策略

版权声明:除非特别标注,否则均为本站原创文章,转载时请以链接形式注明文章出处。