- 什么是汇率期货? (定义与核心概念)

- 汇率期货的特点 (与远期外汇合约的区别)

- 汇率期货的主要功能 (为什么需要它?)

- 汇率期货的交易机制 (如何买卖?)

- 汇率期货的参与者 (谁在参与?)

- 汇率期货的风险与意义 (

什么是汇率期货?

汇率期货,全称为“货币期货”或“外汇期货”,是一种标准化的金融期货合约,它规定在未来的某个特定日期,以事先约定的汇率,买入或卖出一定数量的某种货币。

它就像一份标准化的“未来外汇买卖合同”。

核心要素:

- 标的资产: 一对货币,例如欧元/美元、美元/日元、英镑/美元等。

- 合约规模: 标准化的交易单位,例如一份欧元/美元期货合约通常代表125,000欧元。

- 交割月份: 未来的特定月份,如3月、6月、9月、12月。

- 交割日: 通常是交割月份的第三个星期三。

- 价格: 买卖双方约定的未来汇率,以“点”报价(欧元/美元报1.0800,表示1欧元=1.0800美元)。

- 交易所: 在集中的交易所进行交易,如芝加哥商品交易所是全球最大的货币期货市场。

举个例子: 一家中国进口商预计3个月后需要支付100万欧元给欧洲的供应商,他担心届时欧元会升值,导致他用更多的人民币来兑换,他在期货市场上买入8份欧元/美元期货合约(8 * 125,000欧元 = 1,000,000欧元),锁定当前的汇率(比如1.0800),3个月后,无论市场汇率如何变动,他都可以按1.0800的价格购买欧元,从而规避了汇率波动的风险。

汇率期货的特点

汇率期货之所以重要,在于它与其他外汇衍生品(尤其是远期外汇合约)有显著区别:

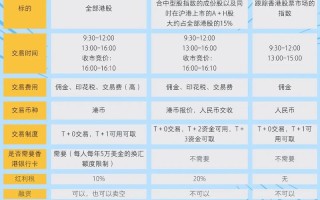

| 特性 | 汇率期货 | 远期外汇合约 |

|---|---|---|

| 标准化程度 | 高,合约规模、交割日期、交易时间等都由交易所统一规定。 | 低,由买卖双方自行协商,条款灵活,可以定制任何金额和日期。 |

| 交易场所 | 集中交易所,公开、透明。 | 场外交易,通过电话、网络等私下协商。 |

| 流动性 | 高,由于标准化,买卖方便,易于平仓。 | 低,非标准化,合约难以转让,只能与原始对手方进行反向操作。 |

| 信用风险 | 低,交易所作为中央对手方,并实行保证金和每日无负债结算制度。 | 高,取决于交易对手的信用,存在违约风险。 |

| 保证金制度 | 有,买卖双方需缴纳初始保证金,并每日根据盈亏追缴或返还保证金。 | 通常无,或仅支付少量保证金,风险主要在交易对手方。 |

| 交割方式 | 大部分以现金交割,实物交割比例很小。 | 绝大多数以实物交割。 |

汇率期货的主要功能

汇率期货市场主要有两大核心功能:

a) 套期保值

这是汇率期货最基本、最重要的功能,它是指市场参与者(主要是企业和机构)通过在期货市场上建立一个与现货市场相反的头寸,来对冲未来汇率波动带来的风险。

-

多头套期保值: 预计未来需要支付外币,担心外币升值。

- 操作: 在期货市场买入外汇期货合约。

- 目的: 锁定未来的购买成本。

- 案例: 如上例的中国进口商。

-

空头套期保值: 预计未来会收到外币,担心外币贬值。

(图片来源网络,侵删)

(图片来源网络,侵删)- 操作: 在期货市场卖出外汇期货合约。

- 目的: 锁定未来的销售收入。

- 案例: 一家美国出口商向日本出售商品,3个月后将收到1亿日元,他担心日元对美元贬值,于是卖出相应的日元/美元期货合约,这样,即使日元贬值,他在期货市场的盈利可以弥补现货市场的损失。

b) 投机与套利

-

投机: 投机者没有实际的商业外汇需求,他们通过预测汇率的未来走势来赚取价差。

- 看涨: 买入期货合约,期待价格上涨后卖出获利。

- 看跌: 卖出期货合约,期待价格下跌后买入平仓获利。

- 投机者为市场提供了流动性,使得套期保值者能够更容易地找到交易对手。

-

套利: 交易者利用不同市场(如期货与现货市场之间)或不同合约之间的短暂价格差异进行低风险交易,以获取无风险或低风险利润,当期货价格与现货价格的偏离超出持有成本时,套利者就会介入,使价格回归合理水平。

汇率期货的交易机制

- 开仓: 投资者下达买入(开多)或卖出(开空)指令,通过经纪商在交易所下单。

- 保证金: 交易所要求投资者缴纳一笔初始保证金作为履约担保,每日交易结束后,交易所会根据当日结算价计算投资者的浮动盈亏,并从保证金账户中划拨或划入资金,这就是每日无负债结算制度,如果亏损导致保证金低于维持保证金水平,投资者需要追缴保证金,否则可能被强制平仓。

- 平仓: 在合约到期前,投资者可以通过一笔相反的交易(持有多头则卖出,持有空头则买入)来结束头寸,了结合约义务,绝大多数交易者选择平仓而非实物交割。

- 交割: 对于选择持有至到期的合约,交易所会进行现金交割或实物交割,现在绝大多数货币期货采用现金交割,即根据最后结算价计算盈亏,划转资金,而不需要实际兑换货币。

汇率期货的参与者

- 套期保值者: 如跨国公司、进出口商、跨国投资者等,主要目的是管理汇率风险。

- 投机者: 对冲基金、交易员、个人投资者等,主要目的是通过预测市场波动来获利。

- 套利者: 通常是大型投行或专业交易公司,目的是利用价格差异获取无风险利润。

- 做市商: 由大型金融机构担任,为市场提供双向报价,增加市场流动性。

汇率期货的风险与意义

风险:

- 市场风险: 汇率朝不利方向变动导致亏损。

- 杠杆风险: 保证金制度是一把双刃剑,它放大了收益,也同等程度地放大了亏损。

- 基差风险: 期货价格与现货价格变动不完全一致,可能导致对冲效果不完美。

- 流动性风险: 在某些不活跃的合约或极端行情下,可能难以按理想价格平仓。

意义:

- 为企业提供风险管理工具: 是跨国经营和国际贸易不可或缺的“稳定器”。

- 发现价格: 期货市场的集中交易和公开竞价,能形成权威、透明的远期汇率,为市场提供价格信号。

- 提高市场效率: 通过套利机制,促使不同市场的价格趋于一致,优化外汇资源配置。

- 增加市场流动性: 吸引了大量投机者和套利者,使得市场交易更加活跃。

汇率期货是一种标准化的金融衍生品,它通过在集中的交易所交易,为市场参与者提供了一个高效、透明且低风险的汇率风险管理工具,其核心功能是套期保值,帮助企业和机构锁定未来的汇率成本或收入,规避不确定性,它也因其高流动性和杠杆特性,成为重要的投机和套利平台,在现代金融体系中,汇率期货市场是连接全球贸易、投资与金融稳定的关键一环。

标签: 汇率期货交易机制 金融期货汇率对冲 汇率期货套利原理