- 立法目的与核心原则

- 适用范围与基金分类

- 监管的核心框架

- 主要参与方的责任与义务

- 对投资者的保护

- 法律责任与罚则

- 最新动态与未来趋势

立法目的与核心原则

《私募办法》的出台,旨在解决当时私募基金行业“野蛮生长”的乱象,填补监管空白,其核心目的可以概括为:

- 规范行为: 明确私募基金活动的基本行为准则,促进行业健康发展。

- 防范风险: 建立有效的风险监测和处置机制,防范系统性风险。

- 保护投资者: 特别是保护合格投资者的合法权益,防止欺诈和不当销售。

- 促进行业发展: 在规范的基础上,为私募基金行业提供一个清晰、可预期的法律环境。

其监管遵循几个核心原则:

- 适度监管原则: 私募基金面向特定合格投资者,监管强度低于公募基金,但并非“法外之地”。

- 分类监管原则: 根据不同类型私募基金(如证券类、股权类)的风险特征,实施差异化的监管。

- 底线监管原则: 设定明确的监管红线和负面清单,只要不触碰底线,基金管理人有较大的运作自主权。

- 自律监管与行政监管相结合: 充分发挥中国证券投资基金业协会(以下简称“基金业协会”)的自律管理作用,形成行政监管与自律监管的合力。

适用范围与基金分类

适用范围

《私募办法》适用于在中国境内,以非公开方式向合格投资者募集资金设立的投资基金,这一定义包含了三个关键要素:

- 非公开募集: 不得通过公共媒体(如报纸、互联网、电视等)进行宣传推介。

- 合格投资者: 投资者必须具备相应的风险识别能力和风险承担能力。

- 投资基金: 主要投资于“证券及其衍生品、有限责任公司股权、股份有限公司股份、债券、期货合约、期权合约、基金份额以及中国证监会规定的其他资产”。

基金分类

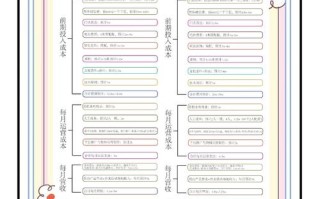

《私募办法》将私募基金主要分为三大类,并实施分类备案和监管:

| 基金类型 | 投资标的 | 主要特点与监管要求 |

|---|---|---|

| 私募证券投资基金 | 股票、债券、期货、期权、基金份额等标准化金融产品。 | 投资运作灵活: 可进行二级市场交易、股指期货、商品期货等多种策略。 信息披露要求较高: 需向基金业协会备案,并按要求更新月度、季度、年度等信息。 |

| 私募股权、创业投资基金 | 未上市企业股权(Pre-IPO)、非上市公众公司股票,以及参与上市公司定向增发等。 | 投资周期长: 通常为“募、投、管、退”的长周期运作。 退出方式明确: 主要通过IPO、并购、管理层回购等方式退出。 享受政策支持: 国家层面鼓励“双创”,该类基金在税收等方面可能享有特定优惠政策。 |

| 其他私募投资基金 | 除上述两类以外的其他投资类型,如红酒艺术品、红酒、基础设施(REITs)等。 | 标的非标: 投资于非标准化的资产。 风险复杂: 流动性风险、估值风险等通常较高。 监管严格: 对基金管理人资质和基金结构要求更高。 |

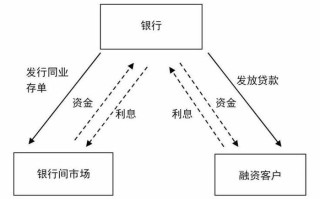

监管的核心框架

《私募办法》构建了一个“1+X”的监管体系:

- “1” 指《私募办法》这个行政法规,确立了监管的顶层设计和基本原则。

- “X” 指基金业协会发布的各项自律规则,如《私募投资基金备案须知》、《私募投资基金合同指引》、《私募投资基金管理人登记和基金备案办法(试行)》等,这些是具体操作层面的实施细则。

监管框架主要包括以下几个方面:

a. 管理人登记与基金备案

- 管理人登记: 设立私募基金管理公司,必须先向基金业协会申请成为“基金管理人”,协会对申请机构的实缴资本、高级人员资质、内控合规制度、营业场所等进行审核,确保其具备专业能力。

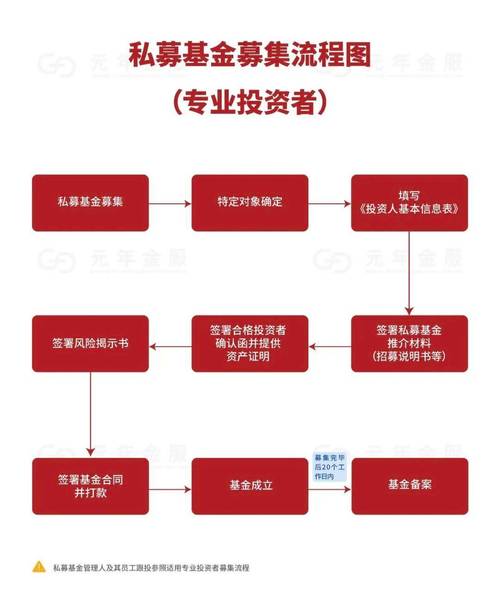

- 基金备案: 私募基金募集完毕后,必须在规定期限内(通常是20个工作日)向基金业协会备案,备案不等于监管机构的“审批”,但它是基金合法运作的前提,未备案的基金属于“黑私募”,不受法律保护。

b. 合格投资者标准

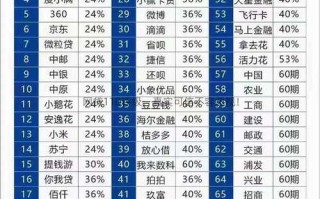

这是私募基金风险隔离的第一道防线。《私募办法》对合格投资者设定了严格的财务门槛:

- 机构投资者: 净资产不低于1000万元的单位。

- 个人投资者: 金融资产不低于300万元,或者最近三年个人年均收入不低于50万元。

- 金融资产: 包括银行存款、股票、债券、基金份额、资产管理计划、信托计划、银行理财产品、保险产品等。

- 投资者人数限制:

- 契约型/合伙型基金: 投资者累计不得超过200人。

- 公司型基金: 股东/投资者人数不得超过《公司法》的规定(有限责任公司50人,股份有限公司200人)。

c. 资金募集行为规范

这是监管的重中之重,严禁“公开募集”和“误导销售”。

- 禁止公开宣传: 不得在任何公开场合或通过公开渠道发布任何推介材料。

- 特定对象确定: 在向投资者推介前,必须履行风险评估和投资者适当性匹配程序,确保投资者是“合格投资者”。

- 风险揭示: 必须向投资者充分揭示投资风险,签署《风险揭示书》。

- 冷静期与回访确认:

- 冷静期: 投资者签署基金合同后,有不少于24小时的投资冷静期。

- 回访确认: 冷静期后,募集机构必须进行录音或录像的回访,确认投资者是否在充分了解风险后自愿投资,未经回访确认,投资者有权解除合同。

主要参与方的责任与义务

私募基金管理人

- 核心责任方: 对基金财产负有诚实信用、谨慎勤勉的义务。

- 专业化运营: 应当建立健全内部控制和风险管理制度。

- 信息披露: 向投资者披露基金净值、主要投资风险、可能利益冲突情况等信息。

- 分账管理: 必须将基金财产与管理人、托管人的固有财产分别管理,独立核算。

私募基金托管人

- 监督与保管: 通常为商业银行或中国证监会认可的 other机构,负责安全保管基金财产,并监督基金管理人的投资运作。

- 小型基金可豁免: 如果资产规模较小或投资于单一标的,经全体投资者同意,可以不进行托管,但需建立完善的资产保管机制。

投资者

- 风险自担: 私募基金是“买者自负”的市场,投资者应具备相应的风险识别和承担能力。

- 如实告知: 向管理人提供真实、准确、完整的资产收入等证明文件。

- 遵守合同: 遵守基金合同的约定。

对投资者的保护

《私募办法》通过一系列制度设计来保护投资者:

- 合格投资者门槛: 将不具备风险承受能力的普通投资者挡在门外。

- 募集行为规范: 通过冷静期、回访确认等制度,防止在销售环节的欺诈和误导。

- 信息披露要求: 要求管理人定期向投资者披露信息,保障投资者的知情权。

- 纠纷解决机制: 投资者与管理人发生纠纷,可以通过协商、调解、仲裁或诉讼等方式解决,基金业协会也设有纠纷调解中心。

- 黑名单制度: 对于违法违规的管理人或从业人员,基金业协会会将其列入黑名单,市场禁入。

法律责任与罚则

对于违反《私募办法》的行为,规定了严厉的法律责任:

- 责令改正: 监管机构可责令违规机构或个人改正。

- 给予警告: 对机构或个人进行警告。

- 罚款: 对机构可处以3万元至30万元不等的罚款;对直接负责的主管人员和其他直接责任人员,可处以3万元至10万元不等的罚款。

- 市场禁入: 情节严重的,对有关责任人员采取市场禁入措施。

- 移送司法: 涉嫌犯罪的,依法移送司法机关追究刑事责任。

最新动态与未来趋势

《私募办法》自2025年发布以来,监管层在实践中不断进行补充和完善,呈现出以下趋势:

- 监管趋严: 从“重备案、轻监管”转向“备案与监管并重”,对空壳机构、资金池业务、保本保收益等违规行为的打击力度空前。

- 强化信息披露: 要求管理人定期更新财务报告、审计报告,提高信息透明度,便于监管机构和社会监督。

- 关注“伪私募”: 严厉打击以私募基金为名,行非法集资、集资诈骗之实的违法犯罪活动。

- 强调投资者适当性管理: “卖者有责”的理念深入人心,要求销售机构必须将合适的产品卖给合适的投资者。

- 鼓励行业创新: 在规范的前提下,积极推动REITs、S基金(二手份额基金)、私募资产配置基金等创新业务的发展,满足市场多元化需求。

《私募投资基金监督管理暂行办法》是中国私募基金行业的“根本大法”,它通过确立合格投资者、非公开募集、管理人登记、基金备案等核心制度,为行业的规范发展奠定了基石,对于投资者而言,理解《私募办法》意味着要认识到投资私募基金的高风险特性,并学会辨别正规的私募产品与非法集资的区别,对于行业从业者而言,它是一套必须严格遵守的行为准则,任何触碰监管红线的行为都将面临严厉的处罚。

标签: 私募投资基金监管办法新变化解读 2024私募基金监管新规要点 私募监管办法修订核心内容