风险与收益成正比:你想获得多高的潜在回报,就必须准备好承担多大的风险。

(图片来源网络,侵删)

为了给您一个清晰的认识,我将从以下几个方面为您详细拆解:

影响收益率的四大核心因素

在讨论具体数字前,请务必理解这四个因素,它们是您做出任何投资决策的基础。

-

风险水平

- 低风险:本金亏损的可能性小,收益率通常较低且稳定,适合短期资金或风险承受能力低的投资者。

- 中风险:本金和收益都有一定的波动性,追求超越通胀的回报,适合中期投资。

- 高风险:本金亏损的可能性大,但潜在收益率也最高,适合长期投资且风险承受能力强的投资者。

-

投资期限

(图片来源网络,侵删)

(图片来源网络,侵删)- 短期(1年内):流动性要求高,通常选择货币基金、银行理财等,收益率较低(年化1%-3%)。

- 中期(1-5年):可以配置债券基金、固收+、部分指数基金等,收益率中等(年化3%-6%)。

- 长期(5年以上):可以配置股票、股票型基金等,利用时间平滑波动,追求较高复合收益(长期年化7%-15%甚至更高)。

-

市场环境

- 在牛市中,股票类资产收益率可能高达20%以上。

- 在熊市或震荡市中,即使是优质资产也可能出现亏损。

- 债券市场则与利率、宏观经济周期相关。

-

投资策略与工具

不同的投资品种,其历史平均收益率和风险特征天差地别。

常见投资理财产品的收益率参考(以中国市场为例)

以下数据是基于历史长期平均水平的估算,不构成任何未来收益承诺,实际收益会随市场波动。

(图片来源网络,侵删)

| 投资品类 | 风险等级 | 预期年化收益率 | 流动性 | 适合人群 | 特点 |

|---|---|---|---|---|---|

| 银行活期/定期存款 | 极低 | 2% - 2.5% | 极高/低 | 所有人 | 安全性最高,但收益率低,常被通胀侵蚀购买力。 |

| 货币基金 | 低 | 5% - 3.0% | 极高 | 所有人 | 风险极低,流动性媲美活期,是管理短期闲置资金的利器。 |

| 国债/地方政府债 | 低 | 5% - 3.5% | 较高 | 稳健型投资者 | 国家信用背书,安全性高,收益略高于存款。 |

| 银行R1/R2级理财 | 低/中低 | 8% - 4.5% | 中等 | 稳健型投资者 | 主要投资债券等固收资产,风险较低,现在多为净值型产品。 |

| 纯债基金/中短债基金 | 中低 | 0% - 5.0% | 较高 | 稳健型投资者 | 专门投资债券,收益比银行理财略高,净值会有小幅波动。 |

| 固收+基金 | 中 | 0% - 7.0% | 较高 | 平衡型投资者 | “固收”打底,“+”部分投资股票/可转债,攻守兼备。 |

| 指数基金 | 中高 | 长期约7%-10% (沪深300/标普500) |

高 | 长期投资者 | 跟踪市场指数,分散个股风险,是分享经济增长的简单有效工具。 |

| 主动管理型股票基金 | 高 | 长期约8%-15% (顶尖基金经理) |

高 | 进取型/长期投资者 | 收益潜力大,但依赖基金经理能力,波动也大。 |

| 股票 | 极高 | 不确定,从-100%到100%+ | 高 | 专业/高风险承受能力投资者 | 单一股票风险极高,需要深入研究,不适合普通投资者。 |

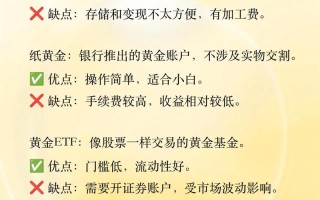

| 黄金/贵金属 | 中高 | 不确定,更多是避险 | 较高 | 资产配置需求者 | 长期收益不突出,但在危机时能起到避险和抗通胀作用。 |

如何设定一个合理的“目标收益率”?

与其问“收益率多少”,不如问“我需要多少收益率”,请遵循以下步骤来设定您的目标:

-

明确您的理财目标

- 短期目标(如:1年后买车、旅游):目标收益率应与货币基金或短期理财持平(2%-4%),本金安全第一。

- 中期目标(如:3-5年后买房首付):可以配置“固收+”或平衡型基金,目标收益率5%-8%。

- 长期目标(如:20-30年后退休):可以大胆配置更多权益类资产(股票、指数基金),目标收益率可以设定在8%以上,利用复利效应。

-

评估您的风险承受能力

- 客观能力:您的年龄、收入稳定性、家庭负债、应急储蓄是否充足(通常建议留3-6个月生活费)?

- 主观心态:如果您的投资账户一年亏损20%,您是会焦虑地割肉,还是能淡定持有甚至逢低加仓?

-

理解并接受“平均”的概念

没有人能每年都获得10%的收益,投资是一场马拉松,看的是长期的复合增长率,今年赚20%,明年亏5%,长期下来可能还不如每年稳定赚8%。

给新手的实用建议

- 先储蓄,再投资:确保您有稳定的现金流和应急储备金。

- 不懂不投:在投入真金白银前,花时间学习您想投资的产品。

- 分散投资,不要把鸡蛋放在一个篮子里:这是投资唯一的“免费午餐”,通过配置不同类型的资产(股、债、现金等)来降低整体风险。

- 利用“基金”工具:对于大多数没有时间研究个股的普通人来说,指数基金和主动型基金是参与资本市场的最佳方式,它们能帮您以较低的成本分散风险。

- 坚持长期主义和定投:对于波动较大的权益类资产,采用定期定额投资的方式,可以平摊成本,无需择时,是普通投资者的“神器”。

- 降低收益预期:追求15%以上的年化收益,意味着您必须承担极高的风险,很可能血本无归,一个更现实、更可持续的目标是:长期跑赢通胀(约3%)+ 获取一个合理的超额收益(如4%-7%)。

投资理财的收益率是一个个性化的问题,它取决于您的目标、风险偏好和投资期限,不要盲目追求高收益,而应建立一个与自身情况相匹配的、多元化的投资组合,并做好长期持有的准备。

希望这个详细的回答能帮助您更好地理解投资理财的收益率!如果您有更具体的问题,我想为10年后的孩子教育金做规划,该怎么配置?”,我们可以进行更深入的探讨。

版权声明:除非特别标注,否则均为本站原创文章,转载时请以链接形式注明文章出处。