【2025最新版】抗通胀投资指南:钱袋子缩水?聪明人都在这5个地方“埋伏”! 告别“钱越存越少”的困境,股神教你资产配置硬核策略)

看清通胀“真面目”:为什么我们的钱在“悄悄溜走”?

在聊“投什么”之前,我们必须先明白“为什么”,通货膨胀,钱不值钱了”,去年100块能买的东西,今年可能需要110块,甚至更多,它像一只无形的“手”,悄悄侵蚀着我们财富的购买力。

- 通胀的成因:可能源于货币超发、需求拉动、成本推动等多种因素。

- 通胀的影响:对于普通储户而言,银行存款的利率如果跑不赢通胀率,那么财富实际上是在缩水的,这就是为什么很多人感觉“工资涨了,钱却还是不够花”。

股神点睛:抵御通胀,不是简单的“省钱”,而是要让你的钱“动起来”,去创造超过通胀增长率的收益,这是投资的首要目标之一。

传统“避风港”还靠谱吗?——存款、国债的“抗通胀”能力剖析

提到稳健,很多人首先想到的是银行存款和国债,它们真的能抵御通胀吗?

-

银行存款:

- 优点:绝对安全,流动性极高。

- 抗通胀能力:弱,目前银行定期存款利率普遍较低,很多时候甚至低于官方公布的通胀率,长期来看,存款的实际购买力是下降的。

- 股神建议:可以作为短期资金周转和应急储备,但不宜作为长期抗通胀的主要手段。

-

国债:

- 优点:信用等级高,安全性几乎与存款相当,利息通常高于同期存款。

- 抗通胀能力:中等偏弱,虽然利率可能略高于存款,但对于较高的通胀率,尤其是恶性通胀,其保值能力依然有限,一些与通胀挂钩的国债(如美国的TIPS)在设计上就考虑了通胀因素,抗通胀能力更强,但国内此类产品相对较少或不普及。

- 股神建议:可以作为资产配置的一部分,尤其适合风险偏好极低的投资者,但不要期望它能带来超额的抗通胀收益。

股神“抗通胀”核心资产配置:这些方向值得关注!

既然传统稳健型资产抗通胀能力有限,我们就要将目光投向那些具有“内在价值增长”或“价格随通胀上涨”属性的资产,以下是我为大家精心筛选的几大方向,它们是抗通胀的“硬核选手”:

实物资产——对抗通胀的“压舱石”

实物资产具有天然的稀缺性和价值属性,往往能随着物价上涨而升值。

-

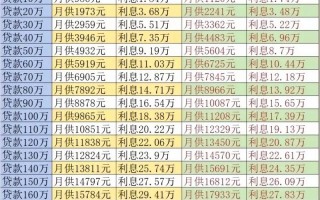

房地产(特别是核心地段优质房产):

- 逻辑:土地是稀缺资源,人口流入的核心城市房产,其租金和价格通常会随通胀和经济发展而上涨,房产还能产生稳定的租金现金流。

- 注意:并非所有房产都能抗通胀,需关注地段、配套、人口流入、政策环境等因素,当前房地产市场分化严重,需谨慎选择,避免盲目“炒房”。

- 股神提示:对于普通投资者,房地产投资门槛较高,流动性相对较差,需量力而行,可考虑房地产投资信托基金(REITs)间接投资。

-

黄金(及贵金属):

- 逻辑:黄金是传统的“硬通货”,被视为价值储存工具,在通胀预期升温或货币信用受到质疑时,黄金往往受到追捧,价格会上涨。

- 优点:全球公认,流动性较好,与股市等传统资产相关性较低,能起到分散风险的作用。

- 投资方式:实物黄金(金条、金币)、纸黄金、黄金ETF、黄金股票等。

- 股神提示:黄金价格波动也较大,更多是作为避险和抗通胀的辅助配置,不宜“重仓押注”。

资源类资产——分享通胀“红利”

通胀往往伴随着资源价格的上涨,投资资源类资产,相当于直接“持有”了通胀。

-

能源类资产(如石油、天然气):

- 逻辑:工业的血液,经济活动的动力,通胀时期,能源价格通常会随成本上升和需求旺盛而上涨。

- 投资方式:能源类公司股票、能源行业ETF、商品期货(高风险)等。

- 股神提示:能源价格受地缘政治、供需关系、宏观经济影响极大,波动剧烈,适合有一定风险承受能力的投资者。

-

有色金属(如铜、铝、锂等):

- 逻辑:广泛应用于建筑、制造、新能源等领域,是经济发展的重要原材料,通胀和经济增长预期会带动其价格上涨。

- 投资方式:有色金属公司股票、行业ETF、商品期货。

- 股神提示:关注新能源等新兴领域对特定金属(如锂)的拉动作用,但也需注意行业周期性风险。

消费与必需品——需求刚性,价格传导顺畅

无论通胀如何变化,人们对生活必需品和日常消费的需求相对稳定。

-

必需消费品行业(食品饮料、日用品等):

- 逻辑:企业拥有较强的定价权,能够将上涨的成本转嫁给消费者,保持利润增长,股票价格往往能随业绩提升而上涨,甚至可能跑赢通胀。

- 优点:需求稳定,现金流充裕,具有防御性。

- 股神提示:选择行业龙头品牌,拥有强大品牌护城河的公司更具抗通胀能力,长期持有优质消费股是不错的选择。

-

农业股:

- 逻辑:通胀时期,农产品价格上涨,直接利好农业生产、加工、销售相关企业。

- 注意:农业股受天气、政策、周期等因素影响较大,需精选个股。

抗通胀主题基金——专业的事交给专业的人

如果觉得直接投资个股或商品有难度,抗通胀主题基金是不错的选择。

- REITs基金:前面提到,间接投资房地产,享受租金收益和资产增值。

- 资源类ETF:如能源ETF、有色金属ETF,一篮子配置相关行业,分散个股风险。

- 抗通胀主题混合基金:部分基金会主动配置抗通胀能力较强的资产,如资源股、消费股、黄金股等。

- 商品ETF:跟踪大宗商品价格指数,如黄金ETF、原油ETF等。

股神提示:选择基金时,要关注基金的投资策略、历史业绩、基金经理、费率等因素,并做好长期持有的准备。

股神“抗通胀”投资心法:资产配置才是王道!

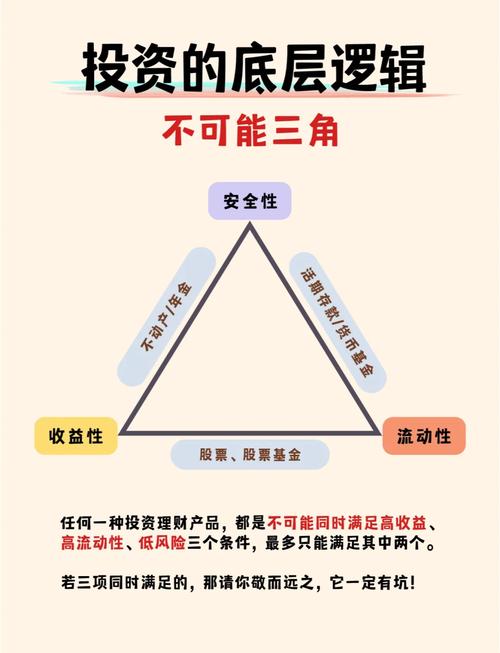

单一资产难以完美应对所有市场环境和通胀水平,科学的资产配置才是抵御通胀、实现财富稳健增长的核心。

- 多元化配置:不要把鸡蛋放在一个篮子里,将资金分散配置到不同类型、不同风险等级的抗通胀资产中,如实物资产、资源类、消费类、债券类等,平滑波动,分散风险。

- 长期投资:抗通胀是一个长期过程,短期市场波动难以避免,坚持长期投资理念,才能分享经济增长和通胀带来的复利效应。

- 动态调整:根据经济周期、通胀水平、市场变化和个人风险承受能力,定期审视和调整资产配置比例,保持组合的平衡和有效性。

- 持续学习:市场在变,通胀形态也在变,不断学习新的投资知识和策略,提升自己的投资认知。

别让通胀“偷走”你的财富,行动起来!

通货膨胀是我们无法回避的经济现实,但它并不可怕,可怕的是我们束手无策,眼睁睁看着财富缩水,通过今天的分享,希望大家明白:

- 存款国债:稳健有余,但抗通胀能力不足。

- 实物资产(房产、黄金):抗压基石,但需注意选择和流动性。

- 资源类资产:分享通胀红利,但波动较大。

- 消费与必需品:需求刚性,穿越周期的优选。

- 抗通胀基金:专业管理,适合大众投资者。

抵御通胀的“神器”不是某一种单一产品,而是科学的资产配置理念、长期坚持的耐心和持续学习的能力。

你不投资,通胀就在“投资”你,从现在开始,审视自己的资产组合,将抗通胀纳入你的投资规划,让你的财富在时间的复利和通胀的浪潮中,真正实现保值增值!

#抗通胀投资 #通货膨胀怎么理财 #投资理财 #资产配置 #黄金投资 #房地产投资 #REITs #基金定投 #股神分享 #钱袋子保卫战

(免责声明:本文仅为个人投资经验和知识分享,不构成任何具体的投资建议,市场有风险,投资需谨慎,请大家根据自身情况独立判断和决策。)