这是一个非常好的问题,但答案非常复杂,因为它完全取决于交易者的个人水平、策略、风险管理和市场环境,简单地说,2025年做股指期货的收益可能极高,也可能血本无归,是一个典型的“天堂与地狱”并存的年份。

(图片来源网络,侵删)

下面我将从几个方面详细拆解这个问题:

2025年股指期货市场的宏观背景:波澜壮阔的牛市与史诗级的股灾

要理解2025年的收益,必须先了解当年的市场环境,这一年可以分为两个截然不同的阶段:

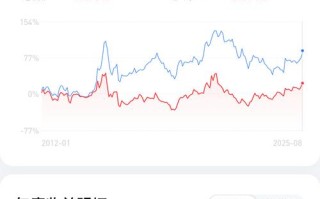

第一阶段:上半年(牛市巅峰,1月-6月中旬)

- 市场特征:这是一轮波澜壮阔的杠杆牛市,上证指数从年初的约3200点一路高歌猛进,在6月12日达到5178点的阶段性高点,市场情绪极度乐观,“国家牛市”、“万点不是梦”等口号盛行。

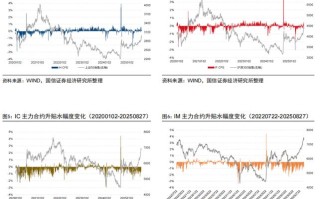

- 股指期货表现:随着股市的上涨,三大股指期货(IF、IH、IC)也同步飙升,市场成交量、持仓量屡创新高,杠杆效应被发挥到极致。

- 对交易者的影响:

- 多头:这是天堂,只要方向正确,做多收益非常惊人,由于杠杆的存在,收益可能是股票的数倍甚至数十倍。

- 空头:这是地狱,逆势做空会面临巨额的亏损和保证金追缴压力,很多空头在这段时间被“轧空”(Short Squeeze),被迫平仓或爆仓。

第二阶段:下半年(三轮股灾,6月下旬-9月)

(图片来源网络,侵删)

- 市场特征:从6月15日开始,A股市场突然掉头向下,开启了三轮惨烈的“股灾”。

- 第一轮股灾(6.15-7.8):市场在短短三周内暴跌近30%,大量配资盘被强制平仓,引发连锁反应。

- 第二轮股灾(7.27-8.26):在政府救市后短暂企稳,随后再度暴跌,市场信心崩溃。

- 第三轮股灾(9.14-9.30):市场继续震荡下行。

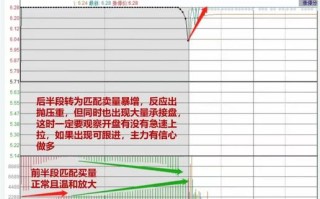

- 股指期货表现:股指期货成为市场恐慌情绪的放大器,市场暴跌,期货合约大幅贴水(Contango),并且由于限制开仓政策的出台(单个账户日内开仓不得超过10手),导致流动性枯竭,空头想平仓都困难,而多头则被牢牢套住。

- 对交易者的影响:

- 多头:天堂变地狱,在上半年赚得盆满钵满的多头,如果未能及时止盈,在下半年的暴跌中,利润会被迅速吞噬,甚至本金严重亏损,高杠杆在下跌时是双刃剑,会加速亏损。

- 空头:地狱变天堂,对于在上半年坚守或下半年勇敢逆势做空的交易者来说,这是千载难逢的获利机会,尤其是在股灾期间,市场单边下跌,做空几乎“闭着眼睛都能赚钱”,一些对冲基金和有远见的个人投资者在这波行情中获得了惊人的回报。

不同类型交易者的收益情景分析

| 交易者类型 | 策略方向 | 上半年收益 | 下半年收益 | 全年总收益 | 典型案例 |

|---|---|---|---|---|---|

| 牛市趋势交易者 | 坚定做多 | 极高 (+100% ~ +500%+) | 极低 (-50% ~ -100%) | 不确定 (可能盈利,也可能爆仓) | 在5000点附近没有及时止盈,利润回吐殆尽,甚至倒亏。 |

| 股灾趋势交易者 | 逆势做空 | 极低 (-30% ~ -70%) | 极高 (+100% ~ +300%+) | 极高 (成为年度传奇) | 在牛市中坚持做空,经历巨大浮亏但未爆仓,最终在股灾中一飞冲天。 |

| 波段/短线交易者 | 高抛低吸 | 波动巨大 (+/-30%+) | 波动巨大 (+/-30%+) | 不确定 (取决于操作水平) | 成功抓住牛市的波段和股灾中的反弹,全年收益可能稳健,但如果操作失误,可能来回“打脸”,收益平平或亏损。 |

| 套利交易者 | 期现套利、跨期套利 | 一般 (收益稳定但不高) | 机会极多 (收益可观) | 相对稳健 | 在上半年基差(期现价差)不大时收益有限,但在股灾期间,期货深度贴水,为期现套利提供了绝佳机会,全年收益可能达到20%-50%。 |

| 对冲基金/机构 | 市场中性策略(多空对冲) | 一般 (阿尔法收益) | 极高 (空头端贡献巨大) | 非常可观 | 在持有优质股票(多头)的同时,通过股指期货对冲系统性风险(空头),在股灾中,股票端的亏损被期货端的盈利完全覆盖甚至大幅盈利。 |

政策面的“致命”影响:中金所的“史上最严”政策

讨论2025年股指期货收益,绝对不能忽略中国金融期货交易所(中金所)在7月和8月出台的几项“史上最严”政策:

- 大幅提高交易保证金:从10%提高到20%,甚至更高,杠杆效应被强制削弱。

- 大幅提高手续费:日内开仓手续费提高到万分之二十(原为万分之零点二三),相当于变相禁止了日内短线交易。

- 严格限制开仓:单个账户日内开仓交易量不得超过10手(相当于IF的1手合约,价值约50-60万)。

这些政策的影响是:

- 流动性枯竭:市场参与者急剧减少,买卖挂单很少,想平仓都困难。

- 交易成本剧增:日内交易变得毫无意义,迫使许多短线交易者离场。

- 套利功能丧失:期现套利需要频繁操作,在限制下几乎无法进行。

- 加剧了市场的单边性:由于套利者和短线投机者被赶出市场,市场只剩下趋势交易者和长期投资者,导致价格发现功能失灵,期货与现货的基差(贴水)持续扩大。

这意味着,即使在下半年做空赚钱,交易者也要面对流动性差、成本高、操作受限的困境。

2025年做股指期货的收益,没有一个统一的答案,它是一个由“个人水平 × 市场方向 × 运气 × 政策”共同决定的复杂函数。

- 如果你是顶级高手,并且方向判断正确:你可能在上半年赚10倍,在下半年再赚5倍,成为传奇。

- 如果你是普通散户,追涨杀跌:你可能在上半年赚50%,然后在下半年亏80%,最终亏损累累。

- 如果你是稳健的套利者:你可能在上半年小赚,在下半年大赚,全年获得一个不错的正收益。

- 如果你是逆势者:你可能在上半年亏掉大部分本金,但如果你能活下来,下半年将获得超额回报,完成人生逆袭。

给后来者的启示:

- 敬畏杠杆:2025年最深刻的教训就是杠杆的威力,既能放大收益,也能瞬间毁灭。

- 敬畏市场:没有只涨不跌的市场,也没有只跌不涨的市场,趋势交易必须配合严格的风控(如止损)。

- 敬畏政策:在中国做交易,政策风险是不可忽视的重要因素,必须时刻关注监管动态。

- 不要把所有鸡蛋放在一个篮子里:单一方向的重仓押注,在极端行情下风险极高,对冲和分散是生存的关键。

版权声明:除非特别标注,否则均为本站原创文章,转载时请以链接形式注明文章出处。