这是一个在创业投资领域非常常见的术语,理解它需要先从它的“前身”——天使投资人说起。

先理解“天使投资人”

“天使”这个词来源于百老汇,最初指的是那些愿意为戏剧演出提供早期资金、充满善意的富人,在创业领域,天使投资人通常指:

- 身份:拥有可投资资金的个人,他们通常是成功的创业者、企业高管或资深专业人士。

- 投资阶段:在企业最早期、最“种子”的阶段进行投资,这个阶段,公司可能只有一个想法、一个商业计划,甚至只是一个原型产品,还没有稳定的收入,风险极高。

- 投资金额:通常较小,从几十万到几百万人民币不等。

- 投资目的:除了追求财务回报外,很多天使投资人也是出于“帮助创业者”、“分享经验”或“寻找下一个风口”的情怀。

- 附加价值:天使投资人除了给钱,还会利用自己的经验、人脉、资源为初创公司提供指导,这被称为“投后管理”或“增值服务”,比如帮助公司招聘、对接客户、制定战略等,他们就像企业的“教父”或“导师”。

天使投资人就是用自己的钱,在风险最高的时候,给有潜力的初创企业“第一笔”启动资金,并像天使一样庇护和帮助他们成长的人。

什么是“天使投资基金”?

随着创业浪潮的兴起,单打独斗的天使投资人开始面临一些挑战:

- 资金有限:个人资金不足以支持多个有潜力的项目或进行大额投资。

- 风险集中:如果只投一个项目失败,损失巨大,分散投资需要更多资金。

- 精力有限:尽职调查、投后管理等非常耗费时间,一个人难以系统化地管理多个项目。

- 机会成本高:好的项目层出不穷,个人可能因为资金或精力不足而错过。

为了解决这些问题,天使投资基金应运而生。

天使投资基金可以理解为一群天使投资人联合起来,形成一个“俱乐部”或“小型基金”,用集体的资金和智慧来进行投资的组织形式。

它就像一个“迷你版”的风险投资基金,但专注于更早期的阶段。

天使投资基金的主要特点

与个人天使投资人或VC相比,天使投资基金有以下几个鲜明特点:

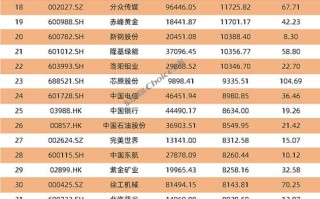

| 特点 | 个人天使投资人 | 天使投资基金 | 风险投资基金 |

|---|---|---|---|

| 资金来源 | 个人自有资金 | 多个天使投资人、高净值人士的集合资金 | 机构投资者(LP),如养老金、大学捐赠基金、保险公司等 |

| 组织形式 | 个人 | 公司、有限合伙企业等法律实体 | 公司或有限合伙企业 |

| 投资规模 | 较小(几十万-数百万) | 中等(数百万-数千万/项目) | 较大(数千万-数亿/项目) |

| 决策流程 | 个人决策,快速灵活 | 委员会决策,相对较慢,但更严谨 | 严格的投决会流程,非常严谨 |

| 专业程度 | 依赖个人经验和资源 | 更系统化,有专业的分析师和投后团队 | 非常系统化,分工明确(行业研究、尽调、风控等) |

| 风险分散 | 分散能力弱 | 通过投资多个项目来有效分散风险 | 通过投资组合来分散风险 |

| 投资理念 | 兼顾财务回报和情怀 | 更侧重财务回报,但仍有“天使”属性 | 以追求最大化财务回报为首要目标 |

天使投资基金的优势

对于创业者来说,获得天使投资基金的投资,相比获得个人天使投资,有以下优势:

- 资金实力更强:可以提供更大额度的资金支持,帮助企业更快地度过“死亡谷”。

- 资源更丰富:基金背后是一个团队,以及一群经验丰富的投资人网络,能为企业对接更多资源,如招聘、市场、法务、财务等。

- 决策更专业:基金在投资前会进行更系统的尽职调查,降低了“拍脑袋”决策的风险,也意味着项目质量更有保障。

- 后续融资更有利:知名的天使投资基金就像一个“信用背书”,当企业需要进行下一轮融资(从A轮开始)时,有知名基金投资过的项目更容易获得主流VC的关注和认可。

一句话概括:

天使投资基金就是“抱团取暖”的天使投资人,他们把个人的钱和智慧汇聚成一个专业的小型基金,用更系统、更专业的方式去投资那些处于最早期、风险最高的初创企业,旨在获得高回报的同时,也为创业生态注入了更强大的早期动力。

它完美地结合了个人天使投资人“接地气、有情怀、能增值”的特点,以及机构投资“系统化、抗风险、资源多”的优势,是创业早期融资生态中非常重要的一环。

标签: 天使投资基金定义 天使投资基金运作模式 天使投资基金与风投区别