这是一个非常重要且实用的问题,投资与理财不仅仅是“钱生钱”,更是一种规划未来、实现人生目标的系统性方法。

(图片来源网络,侵删)

下面我将为你提供一个全面、分步的指南,从理念入门到具体操作,希望能帮助你建立起自己的投资与理财体系。

第一部分:核心理念与心态准备

在开始任何行动之前,建立正确的观念至关重要。

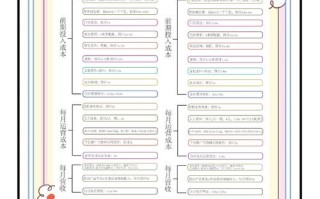

- 明确你的目标: 你投资是为了什么?是5年后买房的首付?20年后退休?还是子女的教育基金?不同的目标决定了不同的投资策略和风险承受能力。

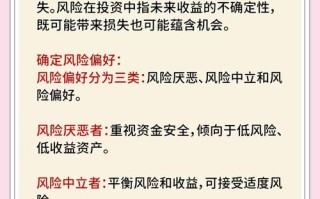

- 理解风险与收益: “高收益必然伴随高风险”是铁律,不要相信“无风险高回报”的神话,你的任务是在可承受的风险范围内,追求合理的回报。

- 保持耐心,拒绝投机: 投资是“种树”,需要时间才能长成参天大树;而投机是“赌博”,追求短期暴涨暴跌,成功的投资是基于长期价值的增长,而不是市场的短期噪音。

- 持续学习,不懂不投: 永远不要投资于你完全不理解的东西,花时间去学习基本的金融知识,这是你最好的“护城河”。

- 长期主义,复利思维: 爱因斯坦称复利为“世界第八大奇迹”,本金、时间和收益率三者结合,通过利滚利,会产生惊人的效果,越早开始,复利的威力越大。

第二部分:理财第一步——打好地基

在投资之前,必须先做好理财规划,确保你的财务状况健康。

-

记账与预算:

(图片来源网络,侵删)

(图片来源网络,侵删)- 记账: 了解你的钱花在哪里了,可以使用手机App(如“随手记”、“挖财”)或Excel表格,坚持记录1-3个月。

- 预算: 基于记账结果,制定每月的收支计划,确保“收入 > 支出”,并强制储蓄。

-

建立紧急备用金:

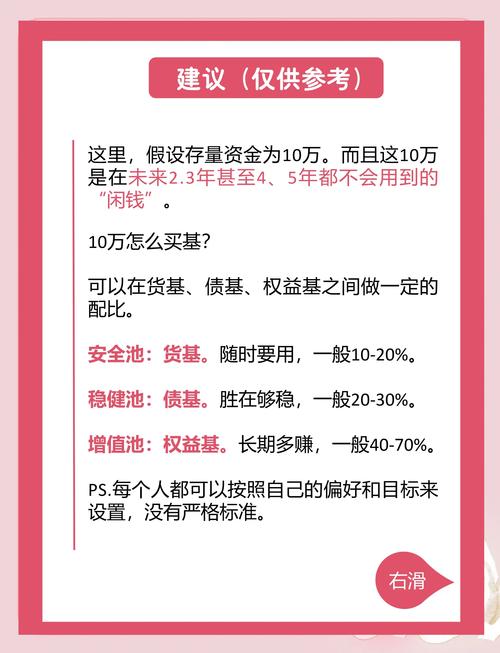

- 目的: 应对突发状况,如失业、疾病等,避免你在市场低迷时被迫卖出投资。

- 金额: 通常为 3-6个月 的必要生活开支。

- 存放: 必须是 高流动性、高安全性 的地方,如 货币基金(如余额宝、零钱通) 或银行的活期/短期存款,这笔钱是用来“保命”的,绝不能用于投资。

-

管理债务:

- 优先偿还 高利率的坏债,如信用卡分期、网贷等,它们的利息远高于你的投资回报率,是财务的“黑洞”。

- 对于低利率的“好债”,如房贷,可以正常偿还,不必急于提前还清(前提是你的投资回报率能高于贷款利率)。

第三部分:投资工具箱——认识不同的投资品

打好地基后,我们来看看有哪些“工具”可以用来投资,这些工具的风险和收益各不相同。

| 投资工具 | 风险等级 | 潜在收益 | 流动性 | 适合人群 |

|---|---|---|---|---|

| 银行存款 | 极低 | 低 | 极高 | 绝对风险厌恶者,存放紧急备用金 |

| 货币基金 | 很低 | 较低 | 极高 | 存放短期闲钱,如余额宝、零钱通 |

| 国债/地方政府债 | 低 | 较低 | 较高 | 追求稳定收益的保守型投资者 |

| 债券基金 | 中低 | 中等 | 较高 | 稳健型投资者,资产配置的一部分 |

| 指数基金 | 中 | 中高 | 高 | 强烈推荐给大多数投资者,尤其是新手 |

| 主动型股票基金 | 中高 | 高高 | 高 | 没有时间研究个股,相信基金经理的投资者 |

| 股票 | 高 | 极高 | 高 | 有时间、有精力、有能力研究公司基本面的投资者 |

| 黄金/贵金属 | 中 | 不确定 | 中高 | 作为避险资产,对冲通胀和系统性风险 |

| 房地产 | 中 | 视情况而定 | 低 | 资金雄厚,能承受低流动性的投资者 |

重点推荐:指数基金 对于绝大多数没有专业投资知识的普通人来说,指数基金是最佳的投资起点。

(图片来源网络,侵删)

- 什么是指数基金? 它不是由基金经理主动选股,而是被动地复制某个市场指数(如沪深300、标普500)的所有成分股,你买指数基金,就相当于买下了这个市场的一小部分。

- 为什么好?

- 分散风险: 一次性买入几十甚至几百只股票,避免了“把鸡蛋放在一个篮子里”的风险。

- 成本低廉: 管理费远低于主动型基金。

- 长期收益可观: 从长期来看,大部分主动型基金跑不赢市场指数。

- 简单透明: 你清楚地知道自己投资的是什么。

第四部分:构建你的投资组合——资产配置

不要把所有鸡蛋放在一个篮子里。资产配置是投资中最重要的一环,它决定了你长期回报的90%以上。

-

根据风险偏好确定配置比例:

- 保守型(如临近退休者):

- 债券/货币基金:70%

- 指数基金/股票基金:30%

- 稳健型(如中年工薪族):

- 债券/货币基金:40%

- 指数基金/股票基金:60%

- 激进型(如年轻人,风险承受能力强):

- 债券/货币基金:10%

- 指数基金/股票基金:90%

- 保守型(如临近退休者):

-

核心-卫星策略:

- 核心部分(70-80%): 投资于宽基指数基金(如沪深300、中证500、标普500),这是你投资组合的“压舱石”,追求市场的平均回报。

- 卫星部分(20-30%): 可以投资于你看好的行业指数基金(如消费、医药、科技)、主动型基金或个股,以博取更高的超额收益。

第五部分:执行策略与长期管理

-

定期定额投资(定投):

- 是什么? 每月在固定的时间,投入固定的金额到某只或某几只基金中。

- 为什么好?

- 摊平成本: 市场下跌时,同样的钱能买到更多份额;市场上涨时,买到的份额减少,长期下来,可以有效拉低平均成本。

- 强制储蓄,纪律性投资: 避免了情绪化交易,克服“追涨杀跌”的人性弱点。

- 适合谁? 特别适合上班族,以及对于择时(何时买入)没有把握的新手。

-

长期持有,减少操作:

不要因为市场的短期波动而频繁买卖,频繁交易会产生高额手续费,而且极易踏空或被套。

-

定期复盘与再平衡:

- 复盘: 每年或每半年回顾一下你的投资组合表现,看看是否偏离了你的目标。

- 再平衡: 由于不同资产的表现不同,你的资产配置比例会发生变化,股票大涨后,可能从你设定的60%变成了70%,这时可以适当卖出部分股票,买入债券,让比例回到60/40,这叫“高抛低吸”,维持风险水平。

第六部分:避坑指南——新手常见错误

- 追求一夜暴富: 投入全部身家追逐“牛股”或“热点”,结果往往是高位站岗。

- 盲目跟风: 听说朋友买了某个股票/基金赚钱,就立刻跟风买入,不了解其背后的逻辑和风险。

- 频繁交易: 把投资当炒股,每天盯盘,试图预测市场,结果手续费交了不少,还容易做出错误决策。

- 把投资当消费: 用投资的钱去买奢侈品、旅游等,导致投资计划中断。

- 恐慌性抛售: 市场一跌就恐慌性卖出,往往是“卖在最低点”。

一个可行的入门路径

- 今天开始: 记账,了解自己的现金流。

- 1个月内: 存够3-6个月的紧急备用金,放入货币基金。

- 第2个月: 开设一个证券账户(用于买基金和股票)。

- 从现在开始: 每月固定拿出收入的10%-20%(例如1000元),选择1-2只优秀的宽基指数基金(如沪深300指数基金、标普500指数基金),进行定投。

- 长期坚持: 忽略市场的短期波动,坚持定投,享受复利带来的复利。

投资是一场马拉松,而不是百米冲刺,保持耐心,不断学习,你一定能实现自己的财务目标。

标签: 投资理财新手入门指南 低风险投资理财方法推荐 普通人投资理财技巧分享

版权声明:除非特别标注,否则均为本站原创文章,转载时请以链接形式注明文章出处。