核心观点:先规划,后投资

在讨论任何具体的高收益投资之前,必须强调一个黄金法则:理财规划是地基,高收益投资是建筑,没有坚固的地基,任何高楼大厦(高收益)都可能是空中楼阁,随时会崩塌。

我们将按照以下结构来探讨:

- 第一步:建立你的理财规划(地基)

- 第二步:理解“高收益投资”的本质(建筑蓝图)

- 第三步:将高收益投资融入你的规划(施工过程)

- 第四步:常见的高收益投资工具详解

- 第五步:风险管理与心态建设

第一步:建立你的理财规划(地基)

理财规划的核心是“开源节流,风险保障,目标明确”,在考虑任何投资之前,请确保你完成了以下几项:

设立明确的财务目标

你需要知道钱要花在哪里,这决定了你的投资期限和风险承受能力。

- 短期目标(1-3年): 旅游基金、购买电子产品、应急备用金。

- 中期目标(3-10年): 房屋首付、子女教育金、创业启动资金。

- 长期目标(10年以上): 退休养老、财富传承。

准备充足的应急备用金

这是你财务安全的“安全垫”,当突发状况(如失业、疾病)发生时,这笔钱能让你在不影响投资的情况下渡过难关。

- 金额: 3-6个月的生活必需开支。

- 存放: 必须是高流动性、低风险的产品,如货币基金、银行活期/定期存款。绝对不要把应急金投入到高风险的“高收益”产品中。

购置必要的保险

保险是风险转移工具,防止一次意外(重疾、意外)让你多年的积蓄清零。

- 优先顺序: 意外险 > 医疗险 > 重疾险 > 寿险(尤其对家庭经济支柱)。

- 原则: 先保障,后理财,优先消费型保障产品,避免过早购买复杂的理财型保险。

管理债务

高利率的债务(如信用卡分期、网贷)是财富的“黑洞”,其利息成本往往远高于你通过普通投资能获得的收益。

- 行动: 优先偿还高利率债务,在债务还清前,谨慎进行投资。

了解你的风险承受能力

这是理财规划中最核心的一环,直接影响你的资产配置。

- 风险承受能力 = 能承受多大损失 + 心理承受能力

- 影响因素: 年龄(年轻人风险承受能力通常更高)、收入稳定性、家庭负担、投资经验、性格。

- 一个简单的测试: 如果你的投资在一年内亏损了30%,你会:

- A. 惊慌失措,全部卖出。

- B. 坐立不安,但还能持有。

- C. 淡定看待,甚至考虑逢低买入。

- 答案越接近C,你的风险承受能力越高。

第二步:理解“高收益投资”的本质(建筑蓝图)

“高收益”从来不是凭空而来的,它必然伴随着“高风险”,这是金融世界的铁律。

高收益投资的来源:

- 承担高风险: 投资于价格波动巨大的资产,如股票、加密货币。

- 牺牲流动性: 投资于长期或难以变现的资产,如私募股权、非上市公司的股权。

- 信息优势与专业技能: 利用专业知识和信息差,进行复杂的交易,如对冲基金策略、量化交易。

- 承担信用风险: 投资于高收益债券(垃圾债),借款人违约的可能性更高。

警惕“伪高收益”:

- 承诺“保本高收益”: 这是最大的骗局,任何承诺保本且远超市场平均水平的回报,几乎100%是庞氏骗局或诈骗。

- 高收益背后的隐藏成本: 很多金融产品会收取高额的管理费、赎回费,这些成本会严重侵蚀你的实际收益。

第三步:将高收益投资融入你的规划(施工过程)

完成了地基建设,你就可以开始考虑“建筑”了,关键在于“资产配置”。

核心原则:

- 不要把所有鸡蛋放在一个篮子里。

- 根据你的风险承受能力和投资目标,将资金分配到不同风险等级的资产中。

一个简单的资产配置模型(仅供参考,需个性化调整):

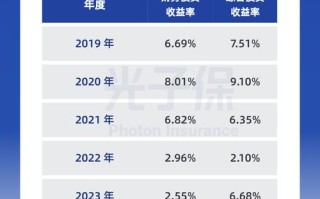

| 投资类别 | 风险等级 | 预期年化收益 | 占比建议(示例) | 作用 |

|---|---|---|---|---|

| 现金及等价物 | 极低 | 1%-3% | 10% | 应急备用金,流动性 |

| 固定收益类 | 低-中 | 3%-6% | 40% | 稳健增值,降低整体波动 |

| (国债、地方政府债、高等级信用债、债券基金) | ||||

| 权益类 | 高 | 7%-15%+ | 40% | 追求长期高增长,核心收益来源 |

| (股票、股票型基金、指数基金) | ||||

| 另类/高收益类 | 极高 | 波动巨大,潜在回报极高 | 10% | 博取超额收益,高风险高波动 |

| (私募股权、REITs、加密货币、商品、高收益债) |

解读:

- 年轻人/风险承受能力强者: 可以提高权益类和高收益类的占比,20% (现金) + 30% (固收) + 45% (权益) + 5% (高收益)。

- 中年人/稳健型投资者: 可以采用上述标准模型,或者增加固收类比例。

- 临近退休者/风险承受能力弱者: 应大幅提高现金和固收类比例,降低权益和高收益类比例。

第四步:常见的高收益投资工具详解

以下工具都属于“高收益”范畴,但风险和特点截然不同。

| 工具名称 | 风险等级 | 潜在收益 | 流动性 | 适合人群 | 核心要点 |

|---|---|---|---|---|---|

| 股票 | 极高 | 高 | 较好 | 有研究能力、能承受波动的投资者 | 需要深入研究公司基本面,价值投资或趋势投资,长期持有是关键。 |

| 股票型基金/指数基金 | 高 | 高 | 较好 | 没时间研究个股,希望分散风险的投资者 | 指数基金是普通人的最佳选择之一,成本低,能获得市场平均回报,主动型基金依赖基金经理能力。 |

| 高收益债券(垃圾债) | 高 | 较高 | 较差 | 能承受信用风险的稳健型投资者 | 投资于信用评级较低的公司,违约风险高,但利息补偿也高,可通过债券基金参与。 |

| 房地产投资信托基金 | 中高 | 中高 | 较好 | 希望投资地产但门槛高的投资者 | 将房地产证券化,门槛低,能获得租金收入和资产增值,受房地产市场和政策影响大。 |

| 私募股权/风险投资 | 极高 | 极高 | 极差(5-10年+) | 高净值合格投资者,追求超高回报 | 投资于未上市公司,风险极高,一旦成功回报惊人,但大部分项目可能失败,普通人无法直接参与。 |

| 加密货币 | 极高 | 极高 | 好 | 风险偏好极高,能接受归零的投资者 | 价格波动剧烈,技术复杂,监管不明。极不适合作为主要投资标的,只能用极小部分(如<5%)资产进行投机。 |

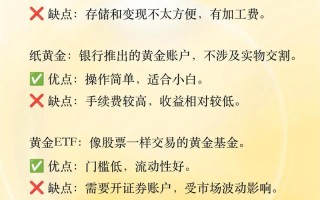

| 商品(黄金、原油等) | 中高 | 不确定 | 较好 | 用于对冲通胀和地缘政治风险 | 黄金是传统避险资产,商品价格受供需、美元、全球经济影响,波动性大。 |

第五步:风险管理与心态建设

拥有了工具和蓝图,还需要正确的施工技巧和心态。

风险管理策略:

- 分散投资: 这是最重要的策略,不仅要在不同资产类别间分散,也要在同一类别内分散(如持有不同行业、不同国家的股票)。

- 资产再平衡: 每年或每半年检查一次你的资产配置比例,如果某类资产涨得太多导致占比过高,就卖出部分,买入占比过低的资产,让组合回到目标状态,这能“低买高卖”,控制风险。

- 设置止损: 对于高风险投资,可以设定一个心理止损线(如亏损15%就卖出),避免小亏损变成巨大亏损。

- 持续学习: 金融市场在变化,不断学习新知识,了解你投资的东西。

正确的心态:

- 长期主义: 高收益投资,尤其是权益类,短期波动是常态,要用“用闲钱做长期投资”的心态,忽略短期噪音。

- 克服贪婪与恐惧: 市场大涨时(贪婪),不要盲目追高;市场大跌时(恐惧),不要恐慌性抛售,相反,在别人恐惧时贪婪,在别人贪婪时恐惧。

- 接受不完美: 没有人能买在最低点,卖在最高点,追求“模糊的正确”,而不是“精确的错误”。

- 独立思考: 不要盲目跟风“内幕消息”或“大V荐股”,自己做研究,为自己的钱负责。

高收益投资与理财规划不是割裂的,而是一个有机的整体。

- 起点永远是理财规划: 清理债务、建立应急金、配置保险、明确目标。

- 核心是资产配置: 根据你的风险偏好,将资金分配到不同风险的篮子里。

- 高收益是工具,不是目的: 将高风险投资作为你整体配置的一部分,用其博取超额收益,但绝不能孤注一掷。

- 纪律和心态是关键: 长期坚持、持续学习、控制情绪,才能在投资的道路上走得更远。

投资是一场马拉松,而不是百米冲刺,稳健的规划加上理性的投资,才是通往财务自由的正确道路。

标签: 高收益理财风险平衡技巧 投资规划中收益与风险如何权衡 低风险高收益理财规划方法